Как посчитать амортизацию на автомобиль простой способ

Как произвести расчет амортизации автомобиля

Амортизация авто – это списание стоимости машины в зависимости от степени ее износа. Данная процедура предполагает постепенное списание по частям на протяжении всего срока эксплуатации ТС.

Общие положения и законодательные нормы по вопросу амортизации в бухгалтерском учете.

Амортизация авто. Как и зачем?

Расчеты выполняются не только при приобретении компанией авто, но и при оформлении на работу сотрудника с личным ТС, которое будет использоваться для исполнения служебных обязанностей. Амортизационные траты фиксируются и в бухучете, и в налоговом учете. Регулярное отражение расходов в этих документах обязательно, так как единовременное списание всех амортизационных отчислений приведет к появлению отрицательных показателей в малом периоде.

Выполнение амортизационных расчетов – обязанность как для ЮЛ, так и для ИП.

Это ответственность любого налогоплательщика, занимающегося предпринимательской деятельностью. Расчеты позволяют отчитаться о тратах организации.

Они также требуются для таких целей, как:

Это обязательная мера для лица, занимающегося коммерческой деятельностью.

Основа амортизационных вычислений – это стоимость ТС с вычетом НДС. Ее нужно поместить на дебете счета «Основные средства». Списание фиксируется на счете «Амортизация ОС». На протяжении какого срока происходят амортизационные начисления? Они актуальны на всем периоде полезной эксплуатации ТС, который устанавливается Постановлением Правительства №1 от 1 января 2002 года. При расчетах могут быть использованы справочники, в которых содержится балансовая стоимость разных моделей авто. Данную стоимость нужно разделить на время эксплуатации ТС. Результат – это и есть денежный эквивалент износа.

ВАЖНО! Если приобретен б/у автомобиль, нужно учитывать период эксплуатации ТС прошлым владельцем. Сведения для выполнения точных расчетов можно узнать из техпаспорта на машину.

Методы расчета амортизации

Существует несколько методов расчета амортизации:

Для расчета используется формула:

среднегодовая стоимость основных средств * норма амортизации ТС/100%.

Для проведения расчетов используется следующая формула:

остаточная цена на начало периода * норма износа * коэффициент форсирования/100%.

Для расчетов применяется следующая формула:

начальная стоимость ТС * норма амортизации.

Норма износа определяется в зависимости от периода использования авто. Рассматриваемая методика обычно применяется именно для ТС. Норма амортизации выражается в процентах от изначальной стоимости авто на каждую 1000 пробега.

Организация вправе выбрать любой из существующих методов. Но нужно учитывать, что после ввода авто в эксплуатацию изменить выбранный способов будет нельзя.

Амортизация для легкового авто

Для расчета амортизации легкового ТС лучше всего подходит линейный метод. Первоначальная цена авто должна соответствовать стоимости, указанной в первичных документах. В стоимость могут входить расходы на доставку машины. Время полезного использования отдельно устанавливается по каждой группе объектов.

Амортизация для грузового авто

Грузовое ТС предназначается для интенсивной работы. По этой причине фактический износ может наступить прежде выплаты всей стоимости машины. По этой причине подсчет будет более объективным, если компания использует метод расчета по пробегу. Списания происходят пропорционально длительности и объему работ. Для проведения расчетов в начале использования нужно подсчитать примерный километраж за весь период эксплуатации. Реальный километраж определяется за счет снятия показаний со счетчика ТС. Данная процедура проводится ежемесячно.

Порядок расчетов

Расчеты производятся по следующему алгоритму:

Выбранный способ амортизации запрещается менять под конкретный объект.

ВАЖНО! Списания начинают производиться с даты ввода ТС в эксплуатацию, а не с фактической покупки автомобиля и его постановки на учет в ГИБДД. Начало амортизации – 1 число месяца, который следует за месяцем начала эксплуатации ТС. Рассмотрим пример. Авто было приобретено 25 января. В эксплуатацию оно введено 15 февраля. В этом случае списания будут производиться с 1 марта.

Пример расчетов №1

Организация в 2006 году купила ТС за 300 000 рублей. Период полезной эксплуатации составляет 5 лет. Сумма чисел лет эксплуатации составляет 15 (1+2+3+4+5). Производятся следующие списания:

Дальнейшие расчеты производятся по аналогии вплоть до 5 года эксплуатации.

Для налогового учета сумма амортизационных трат является аналогичной в каждом месяце. Она составит 5 000 рублей (300 тысяч рублей/60 месяцев использования).

Пример №2

Приобретено ТС за 200 000 рублей. Пробег его за 3 года составил 90 000 км. Расчетный износ равен 18,6%. Для нахождения амортизации нужно стоимость авто умножить на износ: 200 тысяч*18,6%. Получается 37 200 рублей.

Для определения остаточной стоимости нужно вычесть износ из цены ТС. Получается 162 800 рублей. После этого можно подсчитать траты на 1 км пробега: износ делится на стоимость авто. Получается 0,18 р/км (37 200/200 000).

Онлайн калькулятор амортизации автомобиля — расчет линейным способом и по километражу

В отношении автомобиля чаще всего выбирается либо линейный способ расчета амортизации, либо пропорционально объему выполненных работ (фактическому километражу). Организация сама выбирает удобный способ амортизационных отчислений и закрепляет свой выбор в учетной политике.

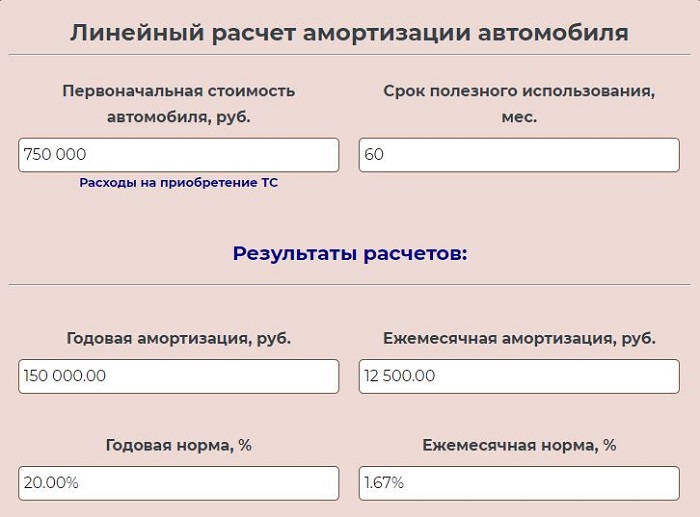

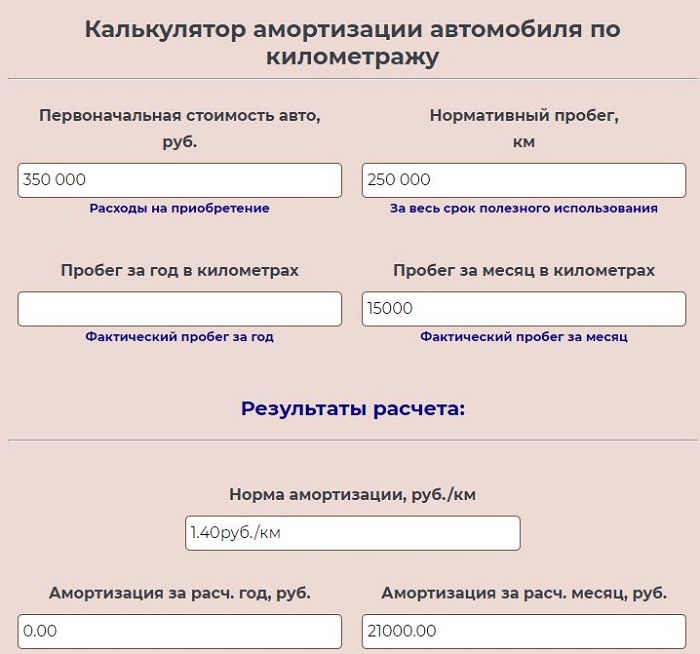

Ниже приведены два онлайн калькулятора для расчета амортизации автомобиля, первый позволяет произвести расчет линейным способом, второй — пропорционально километражу.

Онлайн калькуляторы для расчета амортизации автомобиля

Ниже представлены два простых калькулятора, которые позволяют в режиме онлайн рассчитать амортизационные отчисления по приобретенному грузовому или легковому автомобилю.

Для расчета необходимо заполнить поля онлайн формы, после чего производится автоматический расчет.

Линейный способ

Это самый распространенный способ расчета амортизационных отчислений. Чтобы рассчитать амортизацию за год, месяц, достаточно двух исходных параметров:

В калькулятор вносятся данные о первоначальной стоимости и сроке использования, выраженного в месяцах. Результаты расчета показывают размер годовой и ежемесячной нормы амортизации в процентах, а также размер годовой и ежемесячной суммы амортизационных отчислений.

Ниже можно найти пример расчета амортизации авто линейным методом в данном онлайн калькуляторе.

По километражу

Данный способ также широко применяется в отношении транспортных средств, основывается он на нормативном и фактическом пробеге в километрах.

Чтобы рассчитать амортизационные отчисления по километражу для авто в данной калькуляторе, нужно заполнить следующие поля:

После заполнения указанных данных в калькуляторе, проводится онлайн расчет. Итогом вычислений становятся данные о норме амортизации, выраженной в рублях на 1 километр, а также сумме отчислений за год или месяц.

Пример вычислений по километражу представлен ниже.

Примеры для 2020 года

Пример 1 для линейного метода:

Организация купила легковой автомобиль за 750 000 руб. Для него установлен срок полезного использования 5 лет (5*12мес. = 60 мес.).

Заполняется две строки в калькуляторе:

Результаты онлайн вычислений:

Пример 2 по километражу:

Организация купила легковой автомобиль, для которого нормативный пробег до 250 000 км. Стоимость авто составила 350 000 руб.

В первый месяц ТС проехал 15 000 км. Рассчитаем амортизацию, которую нужно списать в первый месяц эксплуатации.

В калькуляторе заполняем три поля — 1, 2 и 4 (350000, 250000 и 15000).

Итоги онлайн вычислений:

Как рассчитать амортизационные отчисления для авто?

В отношении транспортных средств чаще всего выбирается либо линейный метод, либо пропорционально пройденным километрам.

Формулы расчета линейным способом:

Норма А. за год = 1 / СПИ в годах * 100%

Годовая А. = Первонач. стоимость * Норма А. за год

Норма А. за месяц = 1 / СПИ в месяцах * 100%

Ежемесячная А. = Первонач. стоимость * Норма А. за месяц (или Годовая А. / 12).

Можно ввести ускоряющий коэффициент для более быстрого списания стоимости авто в первые годы использования. При этом устанавливается коэффициент ускорения (в пределах 3-х).

Если выбран способ вычисления пропорционально пройденному пробегу в километрах, то формулы будут другие.

Формулы расчета по километражу:

Норма А. = Первонач. стоимость / Нормативный пробег в километрах

Годовая А. = Фактический пробег в километрах за год * Норма А.

Месячная А. = Фактический пробег в километрах за месяц * Норма А.

Амортизация основных средств в бухгалтерском учете

Большинство основных средств, имеющихся у компаний, нужно амортизировать. Как рассчитать амортизацию, какой способ амортизации подходит тому или иному имуществу, расскажем в данной статье.

Что такое амортизация

Любое основное средство (ОС) со временем теряет свои первоначальные качества. Происходит его износ — как физический, так и моральный. Амортизация — это некий способ покрытия износа, процесс переноса стоимости ОС на счета затрат. По сути начисление амортизации влияет на конечную стоимость производимой продукции.

Сдавайте электронную отчетность через интернет. Экстерн дарит вам 14 дней бесплатно!

Срок полезного использования

ОС имеют разные сроки полезного использования (СПИ). Зачастую СПИ прописывает изготовитель в техническом паспорте основного средства. Если срок в документации не указан, владелец ОС вправе самостоятельно определить срок.

СПИ — один из основных параметров, который требуется для вычисления суммы амортизации.

Способы начисления амортизации

Бухгалтерский учет насчитывает четыре варианта начисления амортизации. Ознакомиться подробно с методами расчета амортизации можно в ПБУ 6/01.

Амортизацию следует начислять с месяца, идущего за месяцем постановки на учет ОС. Допустим, компьютер оприходован в октябре 2018 года, амортизацию бухгалтер начнет начислять с 01.11.2018.

Методы начисления амортизации:

Обратите внимание, что перечисленные способы относятся к амортизации ОС в бухучете. В налоговом учете есть только два способа расчета амортизационных отчислений — линейный и нелинейный.

Сдавайте электронную отчетность через интернет. Экстерн дарит вам 14 дней бесплатно!

Линейный способ

Чаще всего практикующие бухгалтеры применяют именно этот способ. Он очень прост и понятен.

Чтобы узнать сумму ежемесячной амортизации, следует найти произведение первоначальной стоимости ОС и нормы амортизации.

Норма амортизации = 1/СПИ (месяцы) х 100 %.

Пример. ООО «Фунтик» поставило на учет компьютер марки «Самсунг». Первоначальная стоимость — 49 320 рублей. СПИ — 5 лет (60 месяцев).

Норма амортизации компьютера марки «Самсунг» = 1/60 * 100 % = 1,67.

Ежемесячная амортизация = 49 320 х 1,67 % = 823,64 рубля.

За счет округления сумма амортизации в первые месяцы будет отличаться от суммы амортизации в последний месяц (общая сумма амортизации за весь срок должна быть не более первоначальной стоимости).

На практике принято рассчитывать амортизацию более простым и точным способом.

Ежемесячная амортизация = 49 320: 60 = 822 рубля.

Сдавайте электронную отчетность через интернет. Экстерн дарит вам 14 дней бесплатно!

Способ уменьшаемого остатка

Чтобы узнать искомую сумму, понадобится остаточная стоимость ОС на начало года, СПИ. Также компании вправе использовать коэффициент ускорения от 1 до 3.

Пример. ООО «Фунтик» использует в производстве ОС, остаточная стоимость которого на 01.01.2018 — 49 320 рублей (эта же сумма и является первоначальной стоимостью). СПИ — 60 месяцев. Коэффициент установлен в размере 1,3.

2018 год

49 320: 60 х 1,3 = 1068,60 рубля в месяц

Сумма амортизации за 2018 год составит 12 823,20 рубля (1068,60 х 12).

2019 год

Остаточная стоимость на 01.01.2019 = 49 320 — 12 823,20 = 36 496,80 рубля.

36 496,80: 60 х 1,3 = 790,76 рубля в месяц.

Таким способом рассчитывают и амортизацию в последующие годы. Всегда за основу берут остаточную стоимость ОС. Таким образом, каждый год амортизационные отчисления уменьшаются.

Сдавайте электронную отчетность через интернет. Экстерн дарит вам 14 дней бесплатно!

Способ списания стоимости по сумме чисел лет срока полезного использования

За основу расчета берут первоначальную стоимость и сумму чисел лет, остающихся до конца СПИ.

Пример. ООО «Фунтик» использует в производстве ОС, первоначальная стоимость которого — 49 320 рублей. СПИ — 48 месяцев (4 года). Амортизация начисляется с 01.01.2017.

Для начала определим нормы амортизации.

2017 год = 4 / (1 + 2 + 3 + 4) х 100 % = 40 %.

2018 год = 3 / (1 + 2 + 3 + 4) х 100 % = 30 %.

2019 год = 2 / (1 + 2 + 3 + 4) х 100 % = 20 %.

2020 год = 1 / (1 + 2 + 3 + 4) х 100 % = 10 %.

Этот способ позволяет списать на затраты большую часть стоимости ОС в первые годы.

Сумма амортизации определяется путем умножения первоначальной суммы на исчисленную норму.

Сумма амортизации за 2017 год = 49 320 х 40 % = 19 728 рублей.

Ежемесячная амортизация в 2017 году = 19 728: 12 = 1 644 рубля.

Способ списания стоимости пропорционально объему продукции (работ)

При данном методе за основу берутся количественные показатели производства (штуки, килограммы и т.п.), первоначальная стоимость и планируемая производительность ОС.

Пример. ООО «Фунт» производит запчасти на станке А458. Станок куплен в апреле 2018 года и тут же введен в эксплуатацию. Первоначальная стоимость станка А458 — 589 000 рублей. За весь срок использования планируется изготовить на данном станке 350 000 единиц продукции. В мае на станке произвели 4 200 деталей, в июне — 3 100 единиц.

Амортизация в мае = 589 000: 350 000 х 4 200 = 7 068 рублей.

Амортизация в июне = 589 000: 350 000 х 3 100 = 5 216,86 рубля.

Сдавайте электронную отчетность через интернет. Экстерн дарит вам 14 дней бесплатно!

Какой способ начисления амортизации выбрать

Выбирая способ начисления амортизации, следует помнить о том, что начислять амортизацию придется и в налоговом учете. Идеально, когда способ амортизации и в бухгалтерском, и в налоговом учете одинаков. Это упрощает учет.

Если амортизацию выгоднее списывать равными долями, подходит линейный способ. Если выгоднее списать большую часть стоимости в начале эксплуатации, подойдут второй и третий способы, описанные выше.

Учет начисленной амортизации

Все операции по начислению амортизации нужно отражать в учете проводками.

Дебет 20 (26, 44 и другие затратные счета) Кредит 02 — начислена амортизация по ОС.

Сдавайте электронную отчетность через интернет. Экстерн дарит вам 14 дней бесплатно!

Вопрос-ответ

Где в балансе отражается амортизация основных средств?

Начисление амортизации отражают в учете проводками. Дебетуемый счет зависит от вида деятельности организации, от ее структуры и особенностей учетной политики, а также от того, где используется амортизируемое имущество. Дебет 20 (26, 44 и другие затратные счета), Кредит 02 — начислена амортизация по ОС.

Что такое ускоренная амортизация?

Компании вправе использовать коэффициент ускорения амортизации от 1 до 3. Его применяют при соблюдении определенных условий (ст. 259.3 НК РФ). Это работа в агрессивной среде, в промышленно-производственной или туристско-рекреационной зоне, ведение сельскохозяйственной промышленной деятельности, нахождение основного средства на балансе лизингодателя или использование его для морской добычи углеводородов. Ускоренная амортизация предусмотрена также для объектов с высокой энергоэффективностью и предприятий, которые используют основные средства для научно-технической деятельности.

Когда начинает начисляться амортизация основного средства?

Амортизацию основного средства начисляют с месяца, который следует за месяцем постановки его на учет. Допустим, компьютер оприходован в мае 2021 года, амортизацию бухгалтер начнет начислять с 01.06.2021.

Как амортизация влияет на налог на прибыль?

Амортизация — инструмент снижения налога на прибыль.При расчете налога на прибыль из доходов компании вычитают суммы начисленной амортизации по основным средствам и нематериальным активам.

Как начисляется амортизация по нематериальным активам?

Начисление амортизации по нематериальным активам с определенным сроком полезного использования бухгалтер начинает с 1 числа месяца, который следует за месяцем постановки актива на учет. Амортизацию производят до полного погашения стоимости либо списания актива с учета. По нематериальным активам с неопределенным сроком полезного использования амортизацию не начисляют.

Амортизация автотранспортных средств

В бухгалтерском учете амортизация автотранспортных средств начисляется в общеустановленном порядке в соответствии с требованиями ПБУ 6/01. При принятии автотранспортного средства к бухгалтерскому учету определяются срок его полезного использования и способ начисления амортизации.

Начисление суммы амортизации объекта начинается с 1-го числа месяца, следующего за месяцем принятия его к бухгалтерскому учету, и производится до полного погашения стоимости этого объекта либо его списания (п. 21 ПБУ 6/01).

Амортизация начисляется: линейным способом; способом уменьшаемого остатка; способом списания стоимости по сумме чисел лет срока полезного использования основных средств (ОС); способом списания стоимости пропорционально объему продукции (работ)

Правила амортизации в бухгалтерском учете и налогообложении различаются.

Согласно ПБУ 6/01 организация самостоятельно определяет, как учитывать автотранспортные средства: в составе ОС на счетах 01 и 03 (в зависимости от источника приобретения или целей использования) или в составе материально-производственных запасов (МПЗ) на счете 10 «Материалы».

Если организация решает учитывать активы стоимостью в пределах лимита в составе МПЗ, то в ее учетной политике должен быть отражен и факт этого выбора, и размер данного лимита. Лимит стоимости объекта ОС, который определяется организацией также самостоятельно, не может превышать 20 000 руб. за единицу. Следовательно, можно избежать несогласования в учете амортизации, выбрав в качестве лимита стоимость объекта ОС, равную 10 000 руб.

Изменился и порядок определения инвентарного объекта ОС. Прежде в случае наличия у одного объекта нескольких частей, имеющих разный срок полезного использования, каждая такая часть учитывалась как самостоятельный инвентарный объект. Согласно новой редакции п. 6 ПБУ 6/01 в качестве самостоятельного инвентарного объекта учитываются те его части, сроки полезного использования которых существенно отличаются. При этом решение организацией вопроса, является ли показатель существенным, зависит от оценки показателя, его характера, конкретных обстоятельств возникновения. Иными словами, существенность определяется совокупностью качественных и количественных факторов.

Изменения, внесенные в абзацы п. 15 ПБУ 6/01, описывающие отражение в бухгалтерском учете результатов проведенной переоценки, обеспечили полное соответствие данного раздела ПБУ 6/01 и Методических указаний по учету ОС.

В соответствии с Методическими указаниями по учету ОС и ПБУ 6/01 амортизационные отчисления включаются в себестоимость и соответственно влияют на ее величину. С их учетом рассчитывается также остаточная стоимость объекта, отражаемая в балансе.

Величина амортизации определяется в целях:

— постепенного накопления средств на полное восстановление (приобретение нового имущества);

— оценки остаточной стоимости, проводимой экспертами.

Сроком полезного использования является период, в течение которого использование объекта ОС приносит доход организации. Срок полезного использования отдельных групп ОС определяется исходя из количества продукции (объема работ в натуральном выражении), ожидаемого к получению в результате использования этого объекта.

Срок полезного использования объекта ОС согласно п. 20 ПБУ 6/01 определяется организацией при принятии этого объекта к бухгалтерскому учету исходя из следующего:

— ожидаемого срока использования этого объекта в соответствии с ожидаемой производительностью или мощностью;

— ожидаемого физического износа, зависящего от режима эксплуатации (количества смен), естественных условий и влияния агрессивной среды, системы проведения ремонта;

— нормативно-правовых и других ограничений (например, срока аренды).

Согласно Налоговому кодексу РФ амортизируемое имущество распределяется по амортизационным группам исходя из сроков его полезного использования. Сроком полезного использования признается период, в течение которого объект ОС и (или) объект нематериальных активов служат для выполнения целей деятельности налогоплательщика.

Таким образом, сроки службы по амортизируемым ОС в бухгалтерском и налоговом учете могут совпадать только по ОС, приобретенным после 1 января 2002 г. Для налогового учета необходимо перегруппировать все основные средства и установить им сроки службы в соответствии с Классификацией ОС. На основе Общероссийского классификатора основных фондов, утвержденного Постановлением Госстандарта России от 26.12.1994 N 359, был составлен перечень транспортных средств.

С 1 января 2006 г. изменен порядок определения амортизационных отчислений способом уменьшаемого остатка. До утверждения изменений в ПБУ 6/01 годовая сумма амортизации данным способом исчислялась исходя из остаточной стоимости объекта на начало отчетного года, нормы амортизации, исчисленной исходя из срока полезного использования этого объекта, и коэффициента ускорения, установленного в соответствии с законодательством Российской Федерации.

Методическими указаниями по учету ОС, развивающими правила, зафиксированные в ПБУ 6/01, установлено, что при определении годовой суммы амортизационных отчислений способом уменьшаемого остатка по движимому имуществу, составляющему объект финансового лизинга и относимому к активной части ОС, может применяться коэффициент ускорения согласно условиям договора финансовой аренды не выше 3. Субъекты малого предпринимательства могут применять коэффициент ускорения, равный 2.

Однако в Федеральном законе от 29.10.1998 N 164-ФЗ «О финансовой аренде (лизинге) » конкретный коэффициент ускорения не определен. С 1 января 2005 г. утратила силу и ст. 10 Федерального закона от 14.06.1995 N 88-ФЗ «О государственной поддержке малого предпринимательства в Российской Федерации», которая предусматривала возможность применения коэффициента ускорения малыми предприятиями.

ПБУ 6/01 предусмотрено использование повышающего коэффициента, устанавливаемого организацией самостоятельно. Годовая сумма амортизационных отчислений при способе уменьшаемого остатка определяется исходя из остаточной стоимости объекта на начало отчетного года, нормы амортизации, исчисленной исходя из срока полезного использования этого объекта, и коэффициента не выше 3, установленного организацией.

Однако способ уменьшаемого остатка не обеспечивает начисление суммы амортизации, равной первоначальной балансовой стоимости за нормативный срок эксплуатации автомобиля, и, следовательно, является замедленным. Очевидно, что при списании по окончании нормативного срока службы автомобиля амортизация на который начислялась этим способом, произойдет уменьшение прибыли на сумму недоначисленной амортизации.

Возможность использования при расчете нормы амортизации коэффициента ускорения, введенного с 1 января 2006 г., не устраняет основной недостаток способа уменьшаемого остатка. Анализ показал, что коэффициент ускорения в формуле нормы амортизации не позволяет списать полностью первоначальную балансовую стоимость в амортизационные отчисления даже за удвоенный срок службы.

Исходя из изложенного, по нашему мнению, могут быть признаны два варианта использования способа уменьшаемого остатка для начисления амортизации.

1. Недоамортизированная сумма одномоментно включается в состав расходов на дату выбытия транспортного средства.

2. Недоамортизированная сумма одномоментно включается в состав расходов на дату окончания начисления амортизации.

На выбор способа начисления амортизации ТС в бухгалтерском учете влияет ряд факторов, которые определяются существенными особенностями ТС. Эти особенности проявляются при эксплуатации ТС и заключаются в том, что с увеличением срока службы и, следовательно, общего пробега:

— уменьшается среднегодовой пробег;

— падает годовая выработка в натуральном выражении;

— увеличивается продолжительность технического обслуживания и ремонта;

— падает удельный годовой доход от одного ТС.

Величина начисленной годовой амортизации, включаемая в себестоимость, должна соответствовать годовым доходам и учитывать перечисленные особенности.

ПРИМЕР. Первоначальная стоимость приобретенного автомобиля в бухгалтерском и налоговом учете составляет 200 800 руб. Согласно Классификации ОС автомобиль относится к 3-й амортизационной группе (свыше трех до пяти лет).

Организация определила, что для целей бухгалтерского и налогового учета срок службы автомобиля составляет 5 лет (60 мес.). Амортизацию по автомобилю в бухгалтерском и налоговом учете организация начисляет линейным способом.

Определяем норму амортизации в месяц, применяя формулу расчета: (1 мес.: 60 мес.) х 100 = 1, 667%. Сумма ежемесячной амортизации в бухгалтерском и налоговом учете будет одинаковой 3347 руб. (200 800 руб. х 1, 667%).

Начиная с месяца, следующего за месяцем ввода автомобиля в эксплуатацию, и до полного погашения его стоимости или выбытия бухгалтер ежемесячно делает проводки:

При способе списания стоимости пропорционально объему продукции (работ) начисление амортизационных отчислений производится исходя из натуральных показателей (объемов перевезенных грузов, пробега) в отчетном периоде и соотношения первоначальной стоимости объекта ОС и предполагаемого объема продукции за весь срок полезного использования объекта. Данный способ начисления амортизации применим к ТС, для которых норма амортизационных отчислений исчисляется в процентах от стоимости автомобиля на 1000 км пробега, что позволяет приблизить начисляемый износ к реальному износу ТС, определяемому фактическим пробегом, и быстрее начислять сумму, необходимую для приобретения нового автомобиля.

Норма амортизации (На) вычисляется по формуле:

Сумма амортизации (А) определяется по формуле:

Отметим, что при расчете норм амортизации в соответствии с Едиными нормами используется сумма пробега ТС до и после капитального ремонта. В соответствии с ПБУ 6/01 в качестве нормативного пробега (Lн) принимается пробег до капитального ремонта, на котором основывается предполагаемый объем работ, выполняемый за весь срок полезного использования ТС.

Приведенный способ целесообразно использовать также и для остальных типов подвижного состава автомобильного транспорта, по которым амортизация начисляется по нормам в процентах от стоимости, если они используются в почасовом режиме работы.

Целесообразность использования того или иного способа начисления амортизации определяется исходя из поставленных перед организацией целей и ее финансового состояния.

В налоговом учете амортизация по дорогостоящим автомобилям начисляется с применением понижающего коэффициента.

По легковым автомобилям и пассажирским микроавтобусам, имеющим первоначальную стоимость соответственно более 300 000 руб. и 400 000 руб., к основной норме амортизации организация должна применять специальный понижающий коэффициент 0, 5 (п. 9 ст. 259 НК РФ).

ПРИМЕР. Первоначальная стоимость приобретенного автомобиля составляет 300 600 руб.

Организация определила, что для целей бухгалтерского и налогового учета срок службы автомобиля составляет пять лет (60 мес.). Амортизацию по автомобилю в бухгалтерском и налоговом учете организация начисляет линейным способом.

Определяем норму амортизации, применяя формулу расчета: (1:: 60) х х 100 = 1, 667%.

Для целей бухгалтерского учета сумма ежемесячной амортизации будет равна 5010 руб. (300 600 руб. х 1, 667%).

Так как первоначальная стоимость легкового автомобиля превышает 300 000 руб., то по правилам налогового учета к основной норме амортизации применяется коэффициент 0, 5.

Таким образом, в налоговом учете сумма ежемесячной амортизации составит 2505 руб. (5010 руб. х 0, 5)

Для организаций, применяющих ПБУ 18/02, это приводит к возникновению временных разниц, которые будут образовываться до тех пор, пока в бухгалтерском учете остаточная стоимость автомобиля не станет равна нулю (либо пока автомобиль не будет списан с баланса).

Помимо этого обратим внимание на следующий момент.

Понижающий коэффициент 0, 5 применяется в том случае, если сформированная в момент приобретения стоимость автомобиля (микроавтобуса) превышает 300 000 руб. (400 000 руб.).

Но возможна такая ситуация. Первоначальная стоимость приобретенного автомобиля не превышает 300 000 руб. Затем организация производит, например, дооборудование автомобиля с отнесением затрат на увеличение первоначальной стоимости автомобиля. После этого стоимость автомобиля становится более 300 000 руб. Нужно ли в этом случае применять понижающий коэффициент 0, 5?

Считаем, что не нужно.

Первоначальная стоимость основных средств в целях налогообложения определяется согласно п. 1 ст. 257 НК РФ в момент приобретения автомобиля как сумма расходов на его приобретение, доставку и доведение до состояния, пригодного для использования (регистрационные сборы, уплата госпошлины и т. п.).

Изменяется первоначальная стоимость основных средств в случаях дооборудования, модернизации и по иным аналогичным основаниям (п. 2 ст. 257 НК РФ). Но можно ли назвать измененную стоимость первоначальной?

По нашему мнению, нельзя.

В подтверждение этой позиции сошлемся на письмо УМНС России по г. Москве от 18.02.2004 N 26-08/10738 «О налоге на прибыль организаций». В нем говорится, что специальный коэффициент 0, 5 применяется в том случае, если первоначальная стоимость автомобиля в момент его приобретения была выше пределов, установленных в п. 9 ст. 259 НК РФ, независимо от того, как будет изменяться в дальнейшем его восстановительная стоимость.

Порядок применения понижающего коэффициента 0, 5 для таких случаев в Налоговом кодексе РФ четко не урегулирован. Это дает возможность представителям налоговых органов настаивать на том, что понижающий коэффициент 0, 5 нужно применять и в случаях дооборудования автомобиля.

Автомобиль введен в эксплуатацию в январе 2007 г.

В бухгалтерском учете делаются следующие проводки.

В марте 2007 г. делаются следующие проводки:

Срок полезного использования автомобиля в бухгалтерском и налоговом учете организация после проведения модернизации не меняет.

Начиная с апреля 2007 г. в бухгалтерском учете делается проводка:

В налоговом учете начисление амортизации следует производить, основываясь на общих правилах начисления амортизации, закрепленных в ст. 259 НК РФ (см. письмо ФНС России от 14.03.2005 N 02-1-07/23).

Поскольку после модернизации срок полезного использования не изменился, амортизация по объекту основных средств продолжает начисляться в прежнем порядке (прежним методом и с применением прежней нормы амортизации). При этом сумма амортизационных отчислений увеличится, поскольку в результате модернизации первоначальная стоимость объекта увеличилась.

Если вы не готовы к спору с налоговыми органами, то в этом случае сумма ежемесячных амортизационных отчислений для целей налогообложения с учетом понижающего коэффициента составит 3176, 58 руб. (6353, 15 руб. х 0, 5).

Помимо обязательного понижающего коэффициента в налоговом учете есть добровольные коэффициенты. Организация сама решает, применять их или нет. Соответствующее решение отражается в учетной политике организации.

Так, если автомобиль работает в условиях агрессивной среды или повышенной сменности, то к норме амортизации организация может применить повышающий коэффициент не выше 2 (п. 7 ст. 259 НК РФ).

В целях главы 25 НК РФ под агрессивной средой понимается совокупность природных и (или) искусственных факторов, влияние которых вызывает повышенный износ (старение) основных средств в процессе их эксплуатации. К работе в агрессивной среде приравнивается также нахождение основных средств в контакте с взрыво-, пожароопасной, токсичной или иной агрессивной технологической средой, которая может послужить причиной (источником) инициирования аварийной ситуации.

Что такое повышенная сменность?

Этот вопрос Налоговым кодексом РФ не урегулирован.

По мнению налоговиков, при применении специальных коэффициентов следует исходить из того, что сроки полезного использования по основным средствам согласно Классификации ОС установлены исходя из режима работы в две смены (письмо УМНС России по г. Москве от 02.10.2003 N 26-12/54400).

Минфин России свою точку зрения по данному вопросу изложил в письмах от 13.02.2007 N 03-03-06/1/78 и от 16.06.2006 N 03-03-04/1/521. Итак, повышающий коэффициент не выше 2 можно применять в том случае, если основное средство используется более двух рабочих смен, и только в тех месяцах, когда оно фактически использовалось в многосменном режиме.

Данный коэффициент не применяется к ОС, относящимся к 1, 2 и 3-й амортизационным группам, в случае, если амортизация по данным основным средствам начисляется нелинейным методом.

По окончании срока использования основных средств в режиме повышенной сменности амортизация начисляется в общеустановленном порядке начиная с 1-го числа месяца, следующего за месяцем прекращения использования основных средств в соответствующем режиме.

Организация может применять и более низкие нормы амортизации, чем предусмотрено статьями 258 и 259 НК РФ. Такое решение должно быть закреплено в учетной политике организации для целей налогообложения.

Обратите внимание! И бухгалтерским, и налоговым законодательством предусмотрены следующие случаи, когда амортизация по основным средствам временно не начисляется:

— передача по договору в безвозмездное пользование;

— перевод по решению руководства на консервацию продолжительностью свыше трех месяцев;

— проведение реконструкции (модернизации) продолжительностью свыше 12 месяцев;

— проведение ремонта продолжительностью свыше 12 месяцев.

При этом в целях налогообложения прибыли организация может учесть амортизационные расходы по автомобилю как в периоде его эксплуатации, так и в периоде его временного простоя при условии, что деятельность, в которой используется автомобиль, организацией не приостанавливается, а приостановка эксплуатации автомобиля вызвана объективными причинами (ремонт, сезонное производство, отсутствие заказов и т. п.).

Такое же мнение высказывают МНС России в письме от 27.09.2004 N 02-5-11/162@ и Минфин России в письме от 05.10.2004 N 03-03-01-04/1/66.

С 1 января 2006 г. организации получили право при исчислении налога на прибыль быстрее включать в расходы амортизацию по основным средствам.

Федеральным законом от 06.06.2005 N 58-ФЗ статья 259 НК РФ была дополнена новым пунктом 1.1, который предоставил налогоплательщикам возможность использовать новый ускоренный порядок списания в расходы сумм амортизации основных средств. Этот новый порядок списания получил название «амортизационная премия».

Согласно общему правилу п. 1.1 ст. 259 НК РФ организация имеет право включать в состав расходов отчетного (налогового) периода расходы на капитальные вложения в размере не более 10% первоначальной стоимости основных средств и (или) расходов, понесенных в случае достройки, дооборудования, модернизации, технического перевооружения, частичной ликвидации основных средств, а также их реконструкции, суммы которых определяются в соответствии со ст. 257 НК РФ.

Но из этого правила есть одно исключение: амортизационную премию нельзя применять к стоимости основных средств, полученных безвозмездно. Указанная льгота является правом, а не обязанностью налогоплательщика. Поэтому налогоплательщик сам решает, применять п. 1.1 ст. 259 НК РФ или нет. Однако практика применения этого пункта вызывает некоторые вопросы и даже разногласия с контролирующими органами.

Минфин России в письме от 13.03.2006 N 03-03-04/1/219 пояснил, что новый порядок списания расходов, указанных в п. 1.1 ст. 259 НК РФ, применяется в отношении всех основных средств организации либо не применяется вообще.

Столь категоричное мнение Минфина не подкреплено никакой аргументацией, кроме самой формулировки п. 1.1 ст. 259 НК РФ, из которой подобные ограничения не следуют. Поэтому данный вопрос, по меньшей мере, является спорным. Правда, Минфин указывает, что размер единовременного списания расходов устанавливается организацией самостоятельно в пределах до 10% первоначальной стоимости ОС и (или) указанных в п. 1.1 расходов.

Значит, поскольку эти положения необходимо утвердить в учетной политике организации для целей налогообложения, размер амортизационной премии также не может произвольно устанавливаться для каждого объекта, он является единым для всех объектов основных средств, в отношении которых может применяться амортизационная премия.

Однако в письме от 17.11.2006 N 03-03-04/1/779 Минфин России высказывает несколько иную точку зрения: налогоплательщик «вправе закрепить в учетной политике для целей налогообложения положение о том, что амортизационная премия применяется в размере 10% только в отношении производственных объектов ОС первоначальной стоимостью не менее 1 млн руб. «. Получается, что принципиальным является выработка налогоплательщиком единых критериев основных средств, к которым применяется премия, и закрепление их в учетной политике. Такой порядок списания расходов, с точки зрения Минфина, будет правомерным.

Эту точку зрения поддерживает и ФНС России. В частности, в письме УФНС России по г. Москве от 10.08.2006 N 20-12/72388 налоговики обращают внимание на то, что организация должна отразить соответствующие положения о списании расходов на капитальные вложения согласно п. 1.1 ст. 259 НК РФ и их размере в учетной политике для целей налогообложения.

Позднее Минфин разрешил организациям применять амортизационную премию к определенным группам основных средств. Соответствующие положения необходимо утвердить в учетной политике организации для целей налогообложения.

Случившееся «послабление» позиции Минфина тем не менее продолжает свидетельствовать об ограничительном толковании п. 1.1, которое нельзя назвать правомерным.

Однако все неустранимые сомнения, противоречия и неясности налогового законодательства толкуются в пользу налогоплательщика (п. 7 ст. 3 НК РФ). Поэтому наиболее настойчивые из них имеют шанс выиграть дело в суде.

Возмездность также требует отдельного пояснения. Амортизационная премия не применяется к основным средствам, полученным безвозмездно (п. 1.1 ст. 259 НК РФ).

Контролирующие органы отождествляют возмездность с наличием затрат. Получение ОС в качестве вклада в уставный капитал Минфин считает примером отсутствия затрат.

Так, в письме Минфина России от 17.04.2006 N 03-03-04/1/349 сообщается: «Для того чтобы воспользоваться амортизационной премией, налогоплательщику необходимо произвести затраты на капитальные вложения». Минфин ссылается на ст. 1 Федерального закона от 25.02.1999 N 39-ФЗ «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений», в которой капитальными вложениями признаются инвестиции в основной капитал (основные средства), в том числе затраты на новое строительство, расширение, реконструкцию и техническое перевооружение действующих предприятий, приобретение машин, оборудования, инструмента, инвентаря, проектно-изыскательные работы и другие затраты.

По мнению Минфина, «организация, получившая основные средства в качестве вклада в уставный капитал, не произвела расходов на их приобретение и поэтому не вправе воспользоваться льготой, предусмотренной п. 1.1 ст. 259 НК РФ».

Аналогичная аргументация сохраняется и в письме от 16.05.2006 N 03-03-04/1/145.

Если организация получила основное средство в качестве вклада в уставный капитал, то, считает Минфин, она не произвела расходов на его приобретение, поэтому воспользоваться льготой не имеет права.

Вместе с тем внесение в уставный капитал ОС, равно как и любого другого имущества (имущественных прав), порождает у организации-получателя обязанность предоставить встречное исполнение, в частности по перечислению части прибыли, наступающую при определенных условиях. Получение встречного исполнения ставится в зависимость от наступления тех или иных условий (наличия прибыли, решения о ее распределении), что не свидетельствует о безвозмездности отношений учредителя и общества, а выступает естественным гарантом экономической стабильности и правоспособности юридического лица, т. е. гарантом прав его кредиторов.

Предполагаем, что судебная практика, как это не раз бывало, предоставит Минфину основания не относить вклад в уставный капитал к безвозмездному получению имущества. А до этого налогоплательщик должен помнить, что амортизационная премия к основным средствам, полученным в качестве вклада в уставный капитал, не применяется.

Минфин выделяет еще одну категорию имущества, к которой применение льготы п. 1.1 ст. 259 НК РФ невозможно. Это имущество, переданное в лизинг. В целях главы 25 НК РФ оно не является основным средством, следовательно, амортизационная премия по нему не применяется (письмо Минфина России от 29.03.2006 N 03-03-04/2/94).

Под основным средством в целях главы 25 НК РФ понимается часть имущества, используемого в качестве средств труда для производства и реализации товаров (выполнения работ, оказания услуг) или для управления организацией (п. 1 ст. 257 НК РФ). Исходя из этого Минфин считает: все основные средства, учтенные на счете 03 «Доходные вложения в материальные ценности», т. е. предназначенные для предоставления организацией за плату во временное пользование, не могут рассматриваться для целей налогообложения прибыли как капитальные вложения (письмо Минфина России от 29.03.2006 N 03-03-04/2/94) и, значит, амортизационная премия может применяться исключительно к ОС, учитываемым на счете 01 «Основные средства».

Таким образом, в отношении имущества, передаваемого в лизинг, складывается некая двойная мораль: амортизация на него начисляется, но амортизационная премия по п. 1.1 ст. 259 НК РФ включаться в расходы не может.

Минфин не разрешает применять амортизационную премию к стоимости имущества, передаваемого в лизинг. Но обычная амортизация по этому имуществу начисляется на общих основаниях.

В письме от 06.05.2006 N 03-03-04/2/132 Минфин корректирует свою позицию, давая понять, что принципиальным является все же право выкупа лизингового имущества. Если это право в договоре не предусмотрено, то использование амортизационной премии лизингодателем допускается в общеустановленном порядке.

Заключенный на таких условиях договор лизинга ближе к аренде как договор предоставления имущества за плату во временное пользование.

По поводу аренды Минфин комментирует еще ряд важных вопросов применения амортизационной премии. Каков порядок ее использования применительно к неотделимым улучшениям переданного в аренду имущества?

С 1 января 2006 г. в отношении амортизации капитальных вложений в объекты основных средств Законом N 58-ФЗ внесены следующие изменения:

— капитальные вложения, стоимость которых возмещается арендатору арендодателем, амортизируются арендодателем;

— капитальные вложения, произведенные арендатором с согласия арендодателя и стоимость которых не возмещается арендодателем, амортизируются арендатором в течение срока действия договора аренды.

Однако Минфин считает, что основания для применения арендатором амортизационной премии по подобным объектам основных средств отсутствуют (письма Минфина России от 15.11.2006 N 03-03-04/1/759 и от 20.10.2006 N 03-03-04/1/703).

Отсутствуют основания, видимо, и у арендодателя: для него эти объекты будут безвозмездно полученными, так как стоимость таковых им не возмещается. Практически это означает, что по такой категории ОС, как улучшения арендованного имущества, стоимость которых не возмещается, право на применение премии не может быть реализовано. Разберем на конкретном примере расчет амортизационной премии и возникающие вопросы.

ПРИМЕР. ООО в марте 2007 г. предоставило в аренду для участия в свадебных церемониях автомобиль первоначальной стоимостью 1 200 000 руб. Арендатором были произведены работы по модернизации общей стоимостью 100 000 руб.

Срок полезного использования в результате модернизации не изменился и составляет 120 месяцев (10 лет). В июле модернизированный автомобиль был принят арендодателем к бухгалтерскому учету и фактически введен в эксплуатацию. В соответствии с условиями договора аренды автомобиля стоимость всех доработок оборудования возмещена арендатору в том же месяце.

С августа ООО начало осуществлять амортизацию модернизированного автомобиля и воспользовалось правом, предусмотренным п. 1.1 ст. 259 НК РФ. В состав расходов в августе была включена сумма в размере 10 000 руб.

Дальнейшая амортизация, осуществляемая ООО, например, линейным методом, производится в следующем порядке:

К = (1: n) x 100% = 1: 120 мес. x 100 = 0, 833%,

Следовательно, с сентября каждый месяц в состав расходов будет включаться сумма в размере 10 745, 7 руб. (1 290 000 руб. x К = = 1 290 000 руб. x 0, 833%).

Из этого примера очевиден также следующий принцип: при расчете суммы амортизации после применения амортизационной премии первоначальная стоимость уменьшается на величину амортизационной премии (абз. 4 п. 2 ст. 259 НК РФ).

Обратите внимание! Пункт 1.1 ст. 259 НК РФ введен в действие с 1 декабря 2006 г. Предусмотренная им льгота может быть применена только в отношении объектов, введенных в эксплуатацию не ранее декабря 2005 г., так как амортизация начисляется и появляется право на амортизационную премию с 1-го числа следующего месяца, т. е. с 1 января 2006 г.

К аналогичному выводу приходит и Минфин в письме от 04.08.2006 N 03-03-04/1/619.

С 1 января 2007 г. вступила в силу новая редакция п. 1.1 ст. 259 НК РФ, которая позволяет применять амортизационную премию и при реконструкции (Федеральный закон от 27.07.2006 N 144-ФЗ).

Применить льготу при реконструкции, проведенной в 2006 г., организация может при составлении налоговой декларации по налогу на прибыль за 2006 г.

ВНИМАНИЕ!

1 декабря на «Клерке» стартует обучение на онлайн-курсе повышения квалификации для получения удостоверения, которое попадет в госреестр. Тема курса: управленческий учет.

Повышайте свою ценность как специалиста прямо на «Клерке». Подробнее