Как рассчитать окупаемость машины

Знай свои доходы: сколько денег приносит грузовик и как их посчитать 16:39, 17 апреля 2019 Версия для печати

Чтобы бороться с издержками и увеличивать прибыль, необходимо знать, сколько денег приносит каждый грузовик в автопарке. О внедрении системы мониторинга транспорта и её плюсах рассказывает генеральный директор GTE Logistics Денис Гиниятов.

GTE Logistics работает на рынке давно. У нас есть тысячи партнёров-перевозчиков, и перед приобретением собственного транспорта мы встречались со многими из них. Нас интересовали рекомендации: мы хотели узнать, чем отличаются грузовики разных производителей.

Парадокс состоял в том, что ни один из перевозчиков не знал, сколько его машины приносят прибыли или убытков!

Каков порожний и груженый пробег у грузовиков? Сколько часов простоя? Какова средняя ставка за 1 километр? Сколько денег уходит на топливо?

На все эти вопросы мы получали примерно такие ответы:

Удивительно, но это касалось как небольших перевозчиков с 2-3 машинами, так и владельцев средних (70-80 большегрузов) автопарков. Наверняка у крупных компаний ситуация обстоит иначе…

GTE Logistics такой вариант изначально не устраивал: многие процессы в нашей компании автоматизированы, и нам необходимо в реальном времени отслеживать информацию о прибыли или убытках собственного транспорта.

Как мы решил эту проблему? Установили датчики в баках, которые контролируют не только расход топлива, но и местонахождение транспорта.

В самом бортовом компьютере уже есть данные о датчиках нагрузки на седло (для контроля груженого или порожнего пробега и перегруза). Наша внутренняя система интегрирована с системами всех федеральных топливных компаний, поэтому мы точно знаем, за какую цену заправляются машины. Объединив все эти данные в нашей CRM, мы получили почти полную картину.

Почему почти? Потому что «Платон» и Автодор (на которые выделяются миллиарды) не имеют открытого API и не поддерживают открытого обмена данными. Эти расходы нам приходится «раскидывать» вручную.

Но каждую секунду времени мы точно знаем:

Мы получили возможность контролировать стиль вождения водителя. У кого-то он агрессивный, у кого-то консервативный, кто-то часто ездит накатом, экономя топливо, а кто-то наоборот слишком сильно разгоняется и часто жмёт на тормоза. Борьба с неэффективным вождением позволяет экономить существенные суммы.

Вот что мы получили (это средний показатель):

Как видно из таблицы, расход топлива в цене за перевозку составляет 42,5%.

Повторимся: это усредненный показатель. Не нужно ориентироваться на среднюю ставку за километр, она очень сильно зависит от региона: куда-то мы поедем за 60 рублей, а обратно вернемся за 30. Мы очень благодарны клиентам, которые в контракт закладывают «топливную надбавку»!

При расчете надбавки стоимость топлива в цене перевозки составляет 30%. Обычно цена перевозки увеличивается, когда топливо дорожает более чем на 10%. Если горючее станет дороже на 9%, наши расходы вырастут на 3,8%, но цену мы поднять не сможем. К тому же, большинство клиентов и вовсе не согласовывают топливную надбавку! Примерно 5% от стоимости перевозки съедают «Платон» и Автодор. Что выходит в итоге.

А ведь «Платон» в скором времени сильно подорожает!

В следующей статье постараемся раскрыть общую экономику собственного транспорта.

За три года я потратил на машину 800 тысяч. Это как вообще?

Обслуживание стоит почти как машина

В 2015 году я купил Ситроен Ц-4 за 1 млн рублей.

За это время проехал 60 тысяч километров без серьезных поломок. По моим подсчетам, за три года я потратил на машину около 800 тысяч рублей.

Расскажу, откуда взялась такая сумма, и спрошу у эксперта, где я переплатил за обслуживание автомобиля.

Что за автомобиль и кто на нем ездит

Мы с женой живем в Москве. Новый Ситроен Ц-4 купили в апреле 2015 года. Это седан с автоматической коробкой, объемом двигателя 1,6 литра и мощностью 150 лошадиных сил. Расход топлива — 7,6 л на 100 км.

Пока автомобиль был на гарантии, весь ремонт мы делали в официальном сервисе. Максимум, на что хватает моих способностей, — заменить лампочку в фаре. В целом ездим аккуратно, к машине относимся бережно, но мелкие ДТП вроде поцарапанного бампера бывали.

Для удобства все расходы на автомобиль я разделил на четыре больших блока.

Что вы узнаете

Страховки и налог

Каско. Я покупал машину в кредит, и банк требовал обязательно оформить каско. Если с машиной что-то случится, банк в любом случае получит свои деньги. Застраховать автомобиль можно, например, от угона, поджога, падения под лед или столкновения со стеной.

Стоимость полиса каско зависит не только от числа вероятных страховых случаев, но и от других факторов: возраста и стажа водителя, марки машины, года выпуска. Банк, в котором я брал кредит, просил застраховать машину от угона и от ущерба, нанесенного третьими лицами.

ОСАГО. Кроме каско есть еще страхование автогражданской ответственности — ОСАГО. Этот полис надо покупать обязательно и каждый год.

Транспортный налог. Это еще один ежегодный обязательный платеж. Он рассчитывается индивидуально для каждой машины и зависит от региона.

Налоги и страховки за три года — 147 557 Р

Обслуживание и оборудование

Плановое обслуживание. «Ситроен» дает гарантию на машину на три года либо до 100 тысяч километров пробега. Чтобы страховка действовала, владелец должен периодически обслуживать машину у официальных дилеров. В сервисной книжке указано, что машину нужно пригонять на ТО каждые 20 000 км пробега либо после каждого года эксплуатации — смотря что наступит раньше. Еще в сервисной книжке есть рекомендация менять масло после каждых 10 тысяч километров либо каждые полгода. В итоге я отгонял машину на сервис раз в полгода либо после 10 тысяч километров пробега.

Всего за три года я заплатил 61 419 Р за материалы и работу.

Плановое обслуживание за три года — 61 419 Р

| Дата ТО | Пробег | Материалы у официалов | Другие материалы | Стоимость работ | Всего |

|---|---|---|---|---|---|

| Октябрь 2015 | 9615 км | 4706 Р | — | 1522 Р | 6228 Р |

| Апрель 2016 | 15 345 км | 8112 Р | — | 5244 Р | 13 356 Р |

| Октябрь 2016 | 25 877 км | 4549 Р | — | 1361 Р | 5910 Р |

| Апрель 2017 | 35 269 км | 11 425 Р | — | 6720 Р | 18 145 Р |

| Август 2017 | 46 805 км | 4129 Р | — | 1045 Р | 5174 Р |

| Январь 2018 | 55 302 км | 434 Р | 5360 Р | 6812 Р | 12 606 Р |

| Итого | — | 33 355 Р | 5360 Р | 22 704 Р | 61 419 Р |

Требования к шинам и колесам, приложение к техническому регламенту Таможенного союза

Р » loading=»lazy» data-bordered=»true»>

На обслуживание и оборудование за три года — 105 002 Р

| Плановое ТО | 61 419 Р |

| Новая резина и шиномонтаж | 31 760 Р |

| Видеорегистратор | 4400 Р |

| Незамерзайка | 3250 Р |

| Дворники | 1473 Р |

| Зарядка и крепление для телефона | 1200 Р |

| Диагностика подвески | 1000 Р |

| Щетки для снега | 500 Р |

Мнение эксперта: можно было сэкономить

Алексей мог бы сэкономить минимум 20% от итоговой стоимости обслуживания. Я посмотрел его заказ-наряды и выделил основные пункты.

Лишнее ТО. ТО можно поделить на два вида: назначенные производителем и межсервисные. Назначенные производителем — обязательные, чтобы автомобиль не слетел с гарантии. У «Ситроена» это пять ТО с интервалом в год или 20 тысяч километров (что наступит быстрее) и так называемое нулевое техобслуживание. Кроме обязательных ТО дилер рекомендовал Алексею межсервисное: менять масло, масляный и топливный фильтры каждые 10 тысяч километров. Вдобавок зачем-то сократил срок обслуживания по времени до полугода.

Проходить межсервисное ТО каждые 10 тысяч километров — это правильно, потому что условия эксплуатации машины в России жестче, чем в Европе: ни одно моторное масло не продержится и 15 тысяч километров из-за нелучшего топлива, значительных перепадов температур и городского режима эксплуатации. Но проходить межсервисное ТО в обязательном порядке раз в полгода, даже если за это время не накатал 10 тысяч километров, — это перебор. За полгода при небольшом пробеге с маслом ничего не произойдет.

Судя по заказ-нарядам, одно из ТО Ситроен прошел спустя полгода и 6 тысяч километров. Его можно было сделать позже и избежать лишних трат.

Переплата за обслуживание. Я бы делал межсервисные ТО в неофициальном сервисе, который специализируется на ремонте Пежо и Ситроенов. Работа будет стоить меньше, сделают ее, скорее всего, лучше. Там же поменял бы тормозные колодки и диски — нет никаких причин делать это в официальном сервисе. На гарантию межсервисное обслуживание никак не влияет.

А вот назначенные производителем ТО я все-таки рекомендую делать у официального дилера. Так спокойней: конечно, у неофициалов дешевле и по закону это не должно влиять на гарантию, но дилеры часто отказывают в гарантии и валят вину на сторонний сервис. Если дефект не связан с обслуживанием у неофициалов, придется доказывать свою правоту и, возможно, судиться. В итоге можно вернуть право на гарантию, но потерять при этом много времени и нервов.

Во время работ полезно находиться в ремзоне: так вы будете уверены, что машину действительно обслуживали, а не просто дали ей постоять пару часов. Если мастера отказываются пустить владельца в ремзону, советую искать другого официального дилера. Так можно.

Переплата за запчасти и расходники. В официальный сервис можно и нужно приходить со своими запчастями, чтобы не покупать там же с наценкой. Если говорят, что так нельзя, повышают стоимость нормо-часа на работы или грозятся снять с гарантии, советую обратиться к другому официалу.

Но когда покупаете запчасти самостоятельно, важно купить то, что нужно, и не нарваться на подделку или некачественный товар.

Расходные материалы и запчасти для мотора, коробки передач, системы полного привода и электронные датчики должны быть оригинальными. Агрегат или узел, в котором стоят аналоги, снимут с гарантии.

Моторное масло, масло в гидроусилитель руля, масло в редуктор или муфту полного привода, тормозную жидкость, антифриз можно брать по допускам — требованиям производителей. Понятие «оригинал» в случае с технологическими жидкостями размыто. Единственное исключение — масло для автоматической коробки передач. Его недостаточно брать по допуску — должен быть либо оригинал, либо масло конкретного бренда и марки, прописанное в официальной документации производителя коробки передач.

Колодки и тормозные диски могут быть любыми — это никак не влияет на гарантию. Из этого правила есть исключения, но они не касаются автомобилей компакт-класса.

Я рекомендую обращаться в магазины, которые специализируются на запчастях для конкретных марок или даже моделей авто. Не забудьте попросить у продавца копию сертификата подлинности запчасти или масла. Если отказываются показать документы, лучше в этом месте ничего не покупать. Обязательно возьмите чек или документ об оплате с печатью.

В итоге. Судя по заказ-нарядам, «Ситроен» ведет адекватную ценовую политику в плане работ: в мастерской, которая обслуживает только «французов», попросили бы примерно столько же.

Но запчасти и масло Алексей покупал у дилера примерно на треть дороже. Это небольшая наценка, у дилеров других марок наценка на работы и материалы может составлять и 100% от розничной цены. Но все равно можно было сэкономить. Плюс одно лишнее ТО, переплата за межсервисное обслуживание и замену колодок у официала — можно было сэкономить порядка 15—20 тысяч рублей без потери качества.

Текущие расходы

Бензин. Траты можно прикинуть и задним числом — в центральной базе статистических данных Росстата есть информация о ценах на бензин в разных регионах России по месяцам с 1995 года.

Срок окупаемости: формула и методы расчета, пример

Разбираемся, что такое срок окупаемости, почему инвестору без него не обойтись, смотрим, как можно его рассчитать самому

Чтобы понять, что из себя представляет срок окупаемости, нужно представлять для каких сфер предпринимательской деятельности подходит это определение.

Для инвестирования

В данном контексте срок окупаемости представляет собой отрезок времени, после которого доход от проекта становится равен сумме вложенных денег. То есть коэффициент срока окупаемости при инвестировании в какое-либо дело будет показывать, сколько нужно будет времени, чтобы вернуть вложенный капитал.

Часто этот показатель является критерием выбора для человека, который планирует инвестировать в какое-либо предприятие. Соответственно, чем меньше показатель, тем привлекательнее дело. А в случае, когда коэффициент излишне большой, то первая мысль будет в пользу выбора другого дела.

Для капитальных вложений

Здесь речь идёт о возможности провести модернизацию или реконструкцию производственных процессов. При капитальных вложениях важность приобретает период времени, за который полученная от модернизации экономия или доп.прибыль станет равна сумме потраченных на эту модернизацию средств.

Соответственно на коэффициент срока окупаемости смотрят, когда хотят понять, есть ли смысл тратить средства на модернизацию.

Для оборудования

Коэффициент покажет, за какой промежуток времени окупит себя тот или иной прибор, станок, механизм (и так далее), на который тратятся деньги. Соответственно окупаемость оборудования выражается в доходе, который получает фирма за счёт этого оборудования.

Как производить расчёт срока окупаемости. Виды расчётов

Стандартно выделяется два варианта расчёта срока окупаемости. Критерием разделения будет учёт изменения ценности затраченных денежных средств. То есть, происходит учёт или во внимание он не берётся.

Простой способ расчёта

Применялся изначально (хотя и сейчас часто встречается). Но получить нужную информацию с помощью этого метода можно только при нескольких факторах:

Только так с помощью простого способа расчёта можно получить адекватный результат по времени, которое потребуется для «возврата» своих денег.

Ответ на главный вопрос — почему этот метод не теряет популярности — в его простоте и прозрачности. Да и если вам нужно поверхностно оценить риски вложений при сравнении нескольких проектов, он также будет приемлемым. Чем больше показатель — тем рискованнее вложение. Чем показатель при простом расчёте меньше, тем выгоднее инвестору вкладывать средства, ведь он может рассчитывать на возврат инвестиций заведомо большими частями и более короткие сроки. А это позволит поддерживать уровень ликвидности фирмы.

Но у простого способа есть и однозначные недостатки. Ведь он не учитывает крайне важные процессы:

Динамичный или дисконтированный метод

Как следует из названия, этот метод определяет время от вложения до возврата средств с учётом дисконтирования. Речь о таком моменте времени, когда чистая текущая стоимость становится неотрицательной и такой и остаётся дальше.

Вследствие того, что динамичный коэффициент подразумевает учёт изменения стоимости финансов, он заведомо будет больше коэффициента при расчёте простым способом. Это важно понимать.

Удобство этого способа частично зависит от того, постоянны ли финансовые поступления. Если суммы различны по размеру, а денежный поток не постоянен, то лучше применять расчёт с активным использованием таблиц и графиков.

Далее разберём возможные формулы расчёта

Как рассчитать простым способом

Формула, к которой прибегают для расчёта простым способом вычисления коэффициента срока окупаемости выглядит так:

СРОК ОКУПАЕМОСТИ = РАЗМЕР ВЛОЖЕНИЙ / ЧИСТАЯ ГОДОВАЯ ПРИБЫЛЬ

Принимаем во внимание, что РР — срок окупаемости выраженный в годах.

К0 — сумма вложенных средств.

ПЧсг — Чистая прибыль в среднем за год.

Пример.

Вам предлагают инвестировать в проект сумму в размере 150 тысяч рублей. И говорят, что проект будет приносить в среднем 50 тысяч рублей в год чистой прибыли.

Путём простейших вычислений получаем срок окупаемости равный трём годам (мы поделили 150 000 на 50 000).

Но такой пример выдаёт информацию, не принимая во внимание, что проект может не только давать доход в течение этих трёх лет, но и требовать дополнительных вложений. Поэтому лучше пользовать второй формулой, где нам нужно получить значение ПЧсг. А рассчитать его можно вычтя из среднего дохода средний расход за год. Разберём это на втором примере.

Пример 2:

К уже имеющимся условиям прибавим следующий факт. Во время осуществления проекта, каждый год будет тратиться порядка 20 тысяч рублей на всевозможные издержки. То есть мы уже можем получить значение ПЧсг — вычтя из 50 тысяч рублей (чистой прибыли за год) 20 тысяч рублей (расход за год).

А значит, формула у нас будет выглядеть следующим образом:

РР (срок окупаемости) = 150 000 (вложения) / 30 (среднегодовая чистая прибыль). Итог — 5 лет.

Пример показателен. Ведь стоило нам учесть среднегодовые издержки, как мы увидели, что срок окупаемости увеличился аж на два года (а это гораздо ближе к реальности).

Такой расчёт актуален, если вы имеет одинаковые поступления за все периоды. Но в жизни почти всегда сумма доходов меняется от одного года к другому. И чтобы учесть и этот факт, нужно выполнить несколько шагов:

Находим целое количество лет, которое понадобится для того, чтобы итоговый доход был максимально близок к сумме затраченных на проект средств (инвестированных).

Находим сумму вложений, которые так и остались непокрытыми прибылью (при этом принимается за факт, что в течение года доходы поступают равномерно).

Находим количество месяцев, которое потребуется для прихода к полноценной окупаемости.

Рассмотрим этот вариант дальше.

Пример 3.

Условия похожи. В проект нужно вложить 150 тысяч рублей. Планируется, что в течение первого года доход будет 30 тысяч рублей. В течение второго — 50 тысяч. В течение третьего — 40 тысяч рублей. А в четвёртом — 60 тысяч.

Вычисляем доход за три года — 30+50+40 = 120 тысяч рублей.

За 4 года сумму прибыли станет 180 тысяч рублей.

А учитывая, что вложили мы 150 тысяч, то видно, что срок окупаемости наступит где-то между третьим и четвёртым годом действия проекта. Но нам нужны подробности.

Поэтому приступаем ко второму этапу. Нам нужно найти ту часть вложенных средств, которая осталась после третьего года не покрытой:

150 000 (вложения) — 120 000 (доход за 3 года) = 30 000 рублей.

Приступаем к третьему этапу. Нам потребуется найти дробную часть для четвёртого года. Покрыть остаётся 30 тысяч, а доход за этот год будет 60 тысяч. Значит мы 30 000 делим на 60 000 и получаем 0,5 (в годах).

Получатся, что с учётом неравномерного притока денег по периодам (но равномерного — по месяцам внутри периода), наши вложенные 150 тысяч рублей окупятся за три с половиной года (3 + 0,5 = 3,5).

Формула расчёта при динамическом способе

Как мы уже писали, этот способ сложнее, потому что учитывает ещё и тот факт, что денежные средства в течение времени окупаемости меняются по стоимости.

Для того чтобы этот фактор был учтён вводят дополнительное значение — ставку дисконтирования.

Возьмём условия, где:

Kd — коэффициент дисконта

d — процентная ставка

Тогда kd = 1/(1+d)^nd

Дисконтированный срок = СУММА чистый денежный поток / (1+d) ^ nd

Чтобы разобраться в этой формуле, которая на порядок сложнее предыдущих, разберём ещё пример. Условия для примера будут те же самые, чтобы было понятнее. А ставка дисконтирования составит 10% (в реальности она примерно такая и есть).

Рассчитываем в первую очередь коэффициент дисконта, то есть дисконтированные поступления за каждый год.

Складываем результаты. И получается, что за первые три года прибыль составит 139 628,22 рубля.

Мы видим, что даже этой суммы недостаточно, чтобы покрыть наши вложения. То есть с учётом изменения стоимости денег, даже за 4 года мы этот проект не отобьём. Но давайте доведём расчёт до конца. По пятому году существования проекта у нас не было прибыли с проекта, поэтому обозначим её, к примеру, равной четвёртому — 60 000 рублей.

Если сложить с нашим бывшим результатом, то получим сумму за пять лет равную 176 883,49. Эта сумма уже превышает вложенные нами на старте инвестиции. Значит, срок окупаемости будет располагаться между четвёртым и пятым годами существования проекта.

Приступаем к вычислению конкретного срока, узнаём дробную часть. Из суммы вложенного вычитаем сумму за 4 целых года: 150 000 — 139 628,22 = 10 371,78 рубля.

Полученный результат делим на дисконтированные поступления за 5-ый год:

13 371,78 / 37 255,27 = 0,27

Значит, до полного срока окупаемости нам не достаёт 0,27 от пятого года. А весь срок окупаемости при динамическом способе расчёта будет составлять 4,27 года.

Как и было заявлено выше — срок окупаемости при дисконтированном способе в большую сторону отличается от того же расчёта, но простым способом. Но при этом он правдивее отражает реальный результат, который вы получите при обозначенных цифрах и условиях.

Срок окупаемости — один из важнейших показателей для предпринимателя, который планирует инвестировать собственные средства и выбирает из ряда возможных проектов. При этом, каким именно способом производить вычисления — решать самому инвестору. В этой статье мы разобрали два основных решения и посмотрели на примерах, как будут меняться цифры в одной и той же ситуации, но с разным уровнем показателей.

Сдача машин в аренду: как посчитать эффективность каждого автомобиля?

Задумались об автоматизации?

Считаете доходы и расходы не только по заказам, но и по отдельным автомобилям?

Вы смело можете реализовать эту задачу в программе «1С:Управление нашей фирмой»!

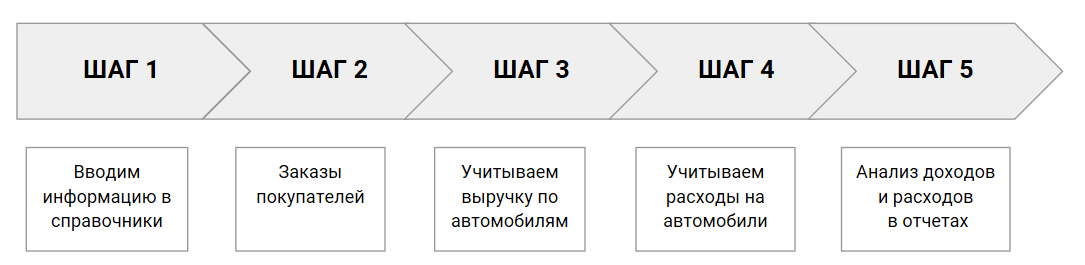

В статье расскажем, как пошагово автоматизировать учет доходов и расходов по автомобилям в программе «1С:Управление нашей фирмой».

Начиная от организации справочников, ввода документов и до получения отчета с доходами и расходами по каждому автомобилю.

Описание задачи

Компания занимается сдачей в аренду автомобилей. На каждую машину оформляем заказы, учитываем расходы на топливо, запасные части, мойку, ремонт. Необходимо рассчитать и финансовый результат по заказам, и определить доходы и расходы по каждому автомобилю.

Сколько прибыли или убытков приносит каждый отдельный автомобиль компании? Сколько и каких расходов было потрачено на каждый автомобиль?

Решение задачи

Шаг 1. Правильный ввод информации об автомобилях — залог успеха

На первом шаге важно правильно ввести информацию в справочники.

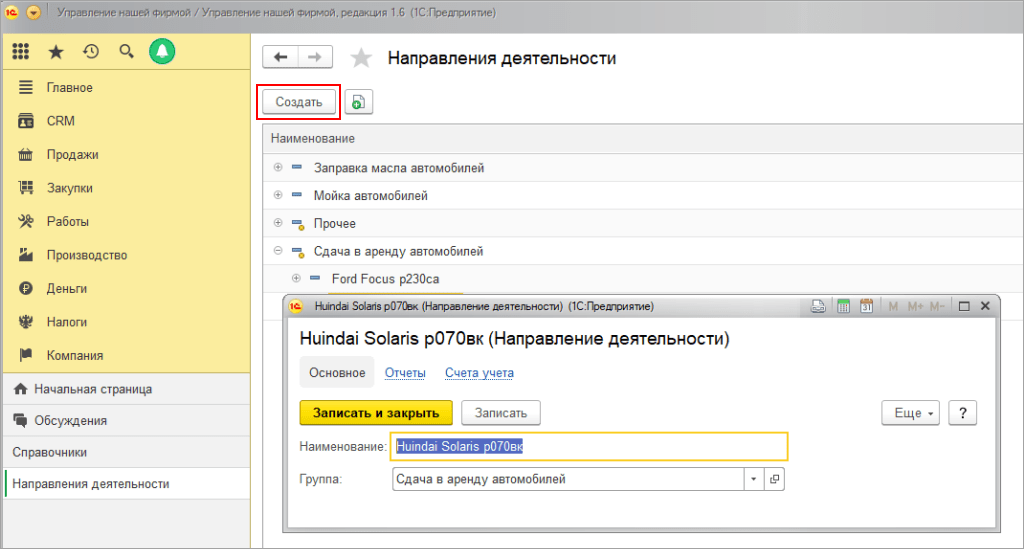

1.1. Вводим каждый автомобиль как направление деятельности

Для получения доходов и расходов по каждому автомобилю добавляем возможность учета по нескольким направлениям деятельности.

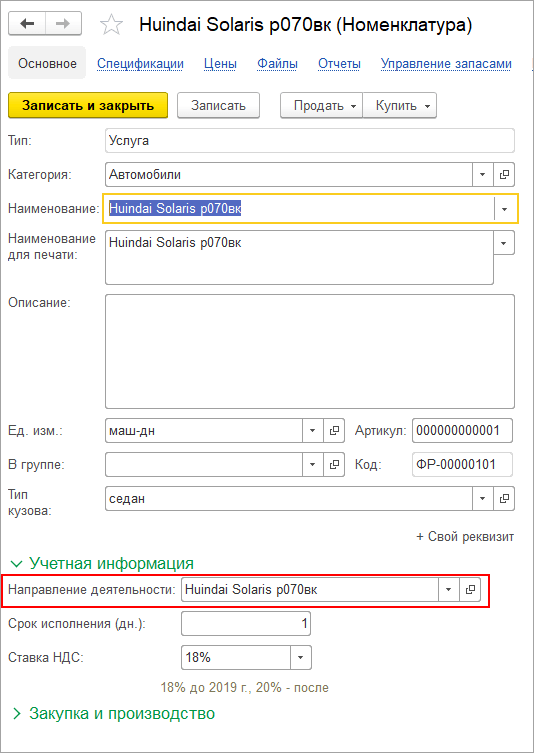

1. 2. Вводим автомобили в справочник «Номенклатура»

Вводим информацию об автомобиле в справочник «Номенклатура». Автомобили вносятся в программу как услуги (услуга аренды автомобиля).

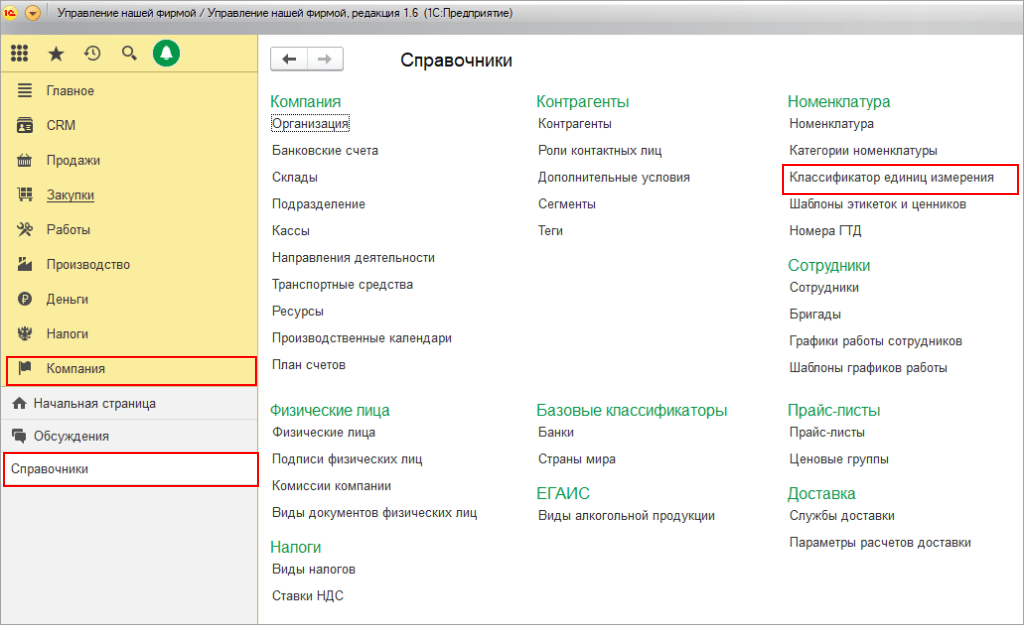

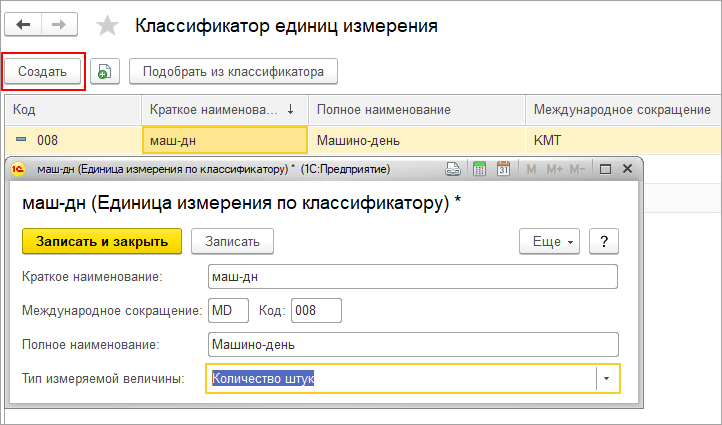

Если необходимо ввести машино-дни как дополнительную единицу измерения, то добавляем новый элемент в справочник «Классификатор единиц измерения».

Информация в справочники введена, можно приступить к вводу заказов.

Шаг 2. Вводим информацию о заказах на автомобили

После того, как автомобили введены в справочники «Направления деятельности» и «Номенклатура», можно начать оформлять заказы.

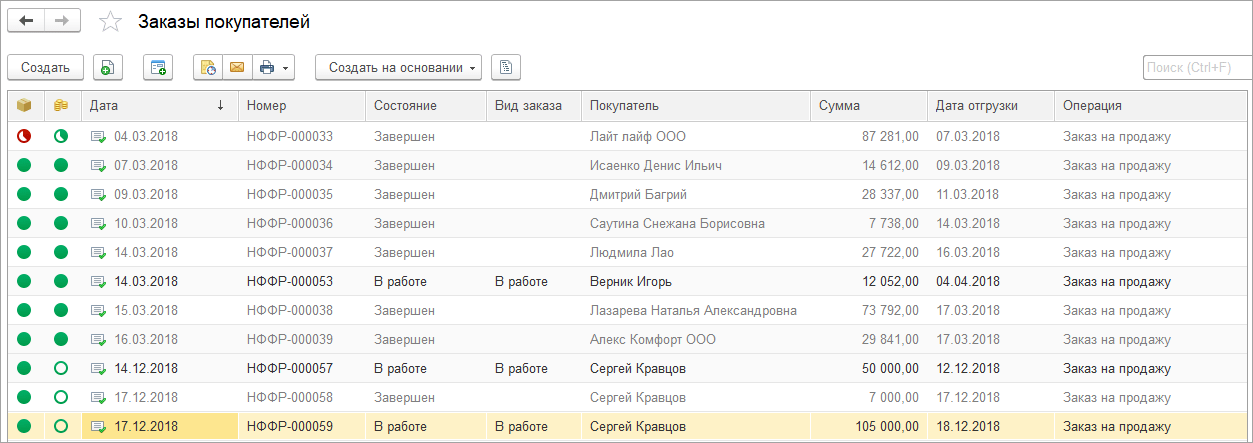

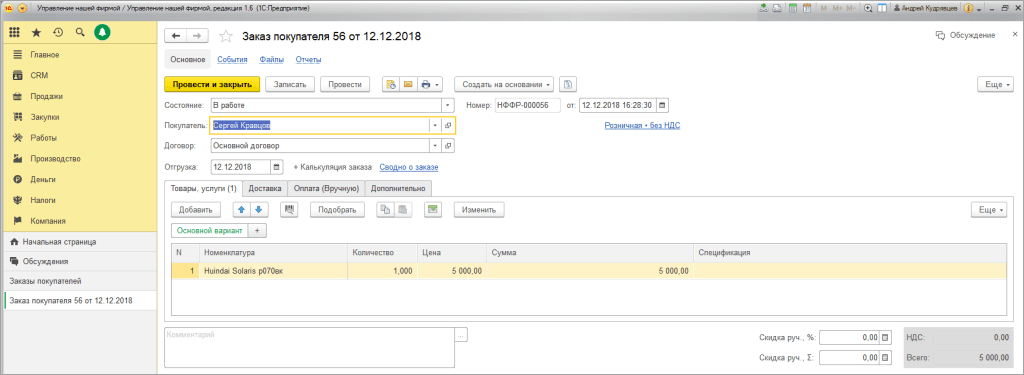

Заказ автомобиля оформляется документом «Заказ покупателя».

Журнал заказов покупателей показывает информацию по каждому заказу: состояние заказа, оплату, наличие закрывающих документов.

Шаг 3. Формируем выручку по автомобилям

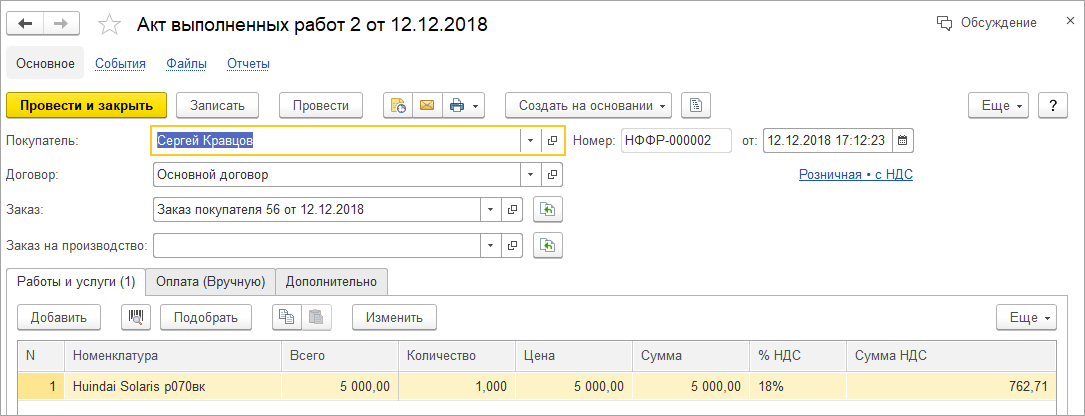

После выполнения заказа формируется закрывающий документ «Акт выполненных работ». После проведения этого документа формируется выручка.

В момент проведения «Акта выполненных работ» формируется выручка по автомобилям. Выручку вы можете проверить сразу после проведения в отчете.

Компания — Аналитика — Отчеты — Доходы и расходы по статьям (по отгрузке).

Переходим к вводу информации по расходам.

Шаг 4. Формируем расходы по автомобилям

Начинаем работу с ввода статей, по которым будем вести учет расходов по автомобилям.

4.1. Вводим расходы на План счетов

Формируем статьи расходов, по которым ведем учет автомобилей.

4.2. Вводим виды расходов в справочник «Номенклатура»

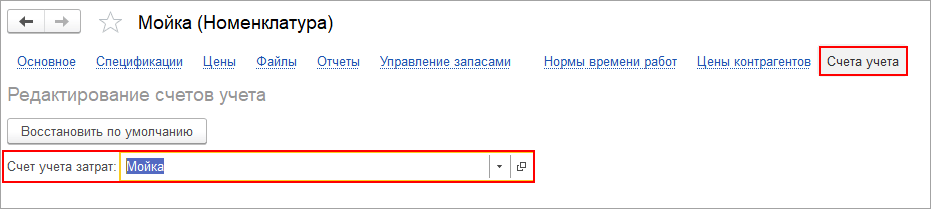

Вводим элементы номенклатуры для каждого вида расходов. Указываем счет учета, на который будем относить расходы и который будет в отчете.

4.3.Расходы по услугам на автомобили

Расходы по услугам на автомобили вводятся документом «Приходная накладная».

4.5. Начисление амортизации

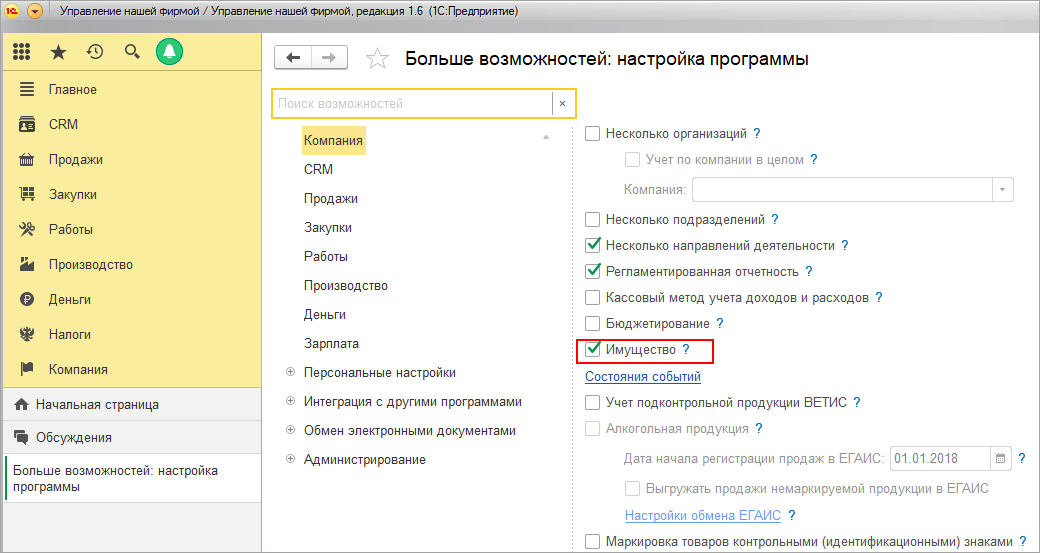

Автомобили составляют имущество компании. Для того, чтобы были доступны действия с имуществом, необходимо включить эту возможность.

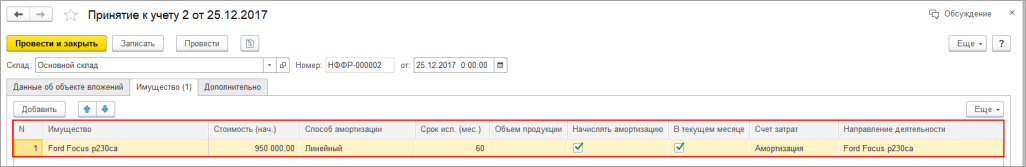

При покупке транспортного средства оформляется приходная накладная, далее основное средство принимается к учету.

При принятии к учету указываем способ амортизации, срок полезного использования в месяцах, направление деятельности, на которое будут относиться расходы по амортизации.

После того, как автомобиль принят к учету как основное средство, начисляется амортизация, исходя из срока полезного использования. Амортизация начисляется при закрытии месяца.

4.6. Закрытие месяца

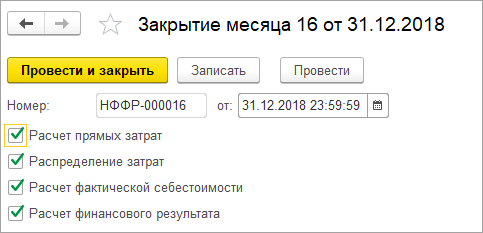

В конце месяца после ввода всех операций необходимо сформировать и провести документ «Закрытие месяца».

После проведения документа начисляется амортизация и формируется информация для отчетов по финансовому результату за период.

Шаг 5. Анализ доходов и расходов по автомобилю

Для анализа доходов и расходов можно воспользоваться отчетом «Доходы и расходы по статьям (по отгрузке).

Отчет гибко настраивается, выводит информацию по автомобилям (направлениям деятельности), статьям затрат (счетам учета). В отчет можно добавить информацию по заказам покупателей.

В отчете мы видим доходы и расходы, прибыль по каждому автомобилю. Расходы детализированы по статьям.

Можно сразу провести анализ, каких видов расходов больше и на какой автомобиль. На основе такого отчета можно принимать решение по приобретению новых автомобилей.

Мы показали вам на примере реализацию задачи организации учета доходов и расходов, прибыли одновременно и по заказам, и по автомобилям. При необходимости учет можно расширить заработной платой сотрудникам, распределением общих затрат компании и учетом занятости автомобилей с удобным планированием загрузки.