Как уменьшить дорожный налог на автомобиль

Как можно уменьшить транспортный налог?

От чего зависит величина транспортного налога

Годовой размер транспортного налога по автомобилям зависит в основном от следующих факторов:

Кроме этого важны период владения (количество месяцев) автомобилем в течение года (см. «Размер транспортного налога зависит от срока «зарегистрированного» владения ТС») и доля в праве собственности на ТС.

Для автомобилей стоимостью свыше 3 млн руб. также имеют значение их возраст и средняя стоимость (см. «Как считать возраст дорогого авто для применения повышающего коэффициента по транспортному налогу»), т.к. именно они определяют размер повышающего коэффициента, с учетом которого должен рассчитываться налог.

Как снизить транспортный налог, есть ли законные способы?

Такие способы есть, однако их не очень много и не всем они доступны. Основные из них:

Уменьшение транспортного налога за счет мощности двигателя

Очевидно, что сэкономить на налоге можно, купив автомобиль с меньшей мощностью двигателя. Ведь чем меньше его объем, тем ниже налог. К тому же в некоторых регионах маломощные авто вообще освобождаются от налогообложения — например, в Москве это автомобили с мощностью двигателя до 70 л. с. (подп. 9 п. 1 ст. 4 закона г. Москвы от 09.07.2008 № 33).

Для тех, кто уже владеет автомобилем, есть вариант с уменьшением числа «лошадей» в моторе, но он требует соответствующего подтверждения. Ведь со временем мощность двигателя может снижаться, и если есть все основания и возможность подтвердить это экспертным путем, нужно заявить об этом в ГИБДД, приложив соответствующее заключение или иной подтверждающий документ. Регистрирующий орган внесет соответствующие изменения и известит об этом налоговиков. В результате налог уменьшится.

Снижение транспортного налога посредством льгот

Льготы по транспортному налогу могут предоставляться в виде:

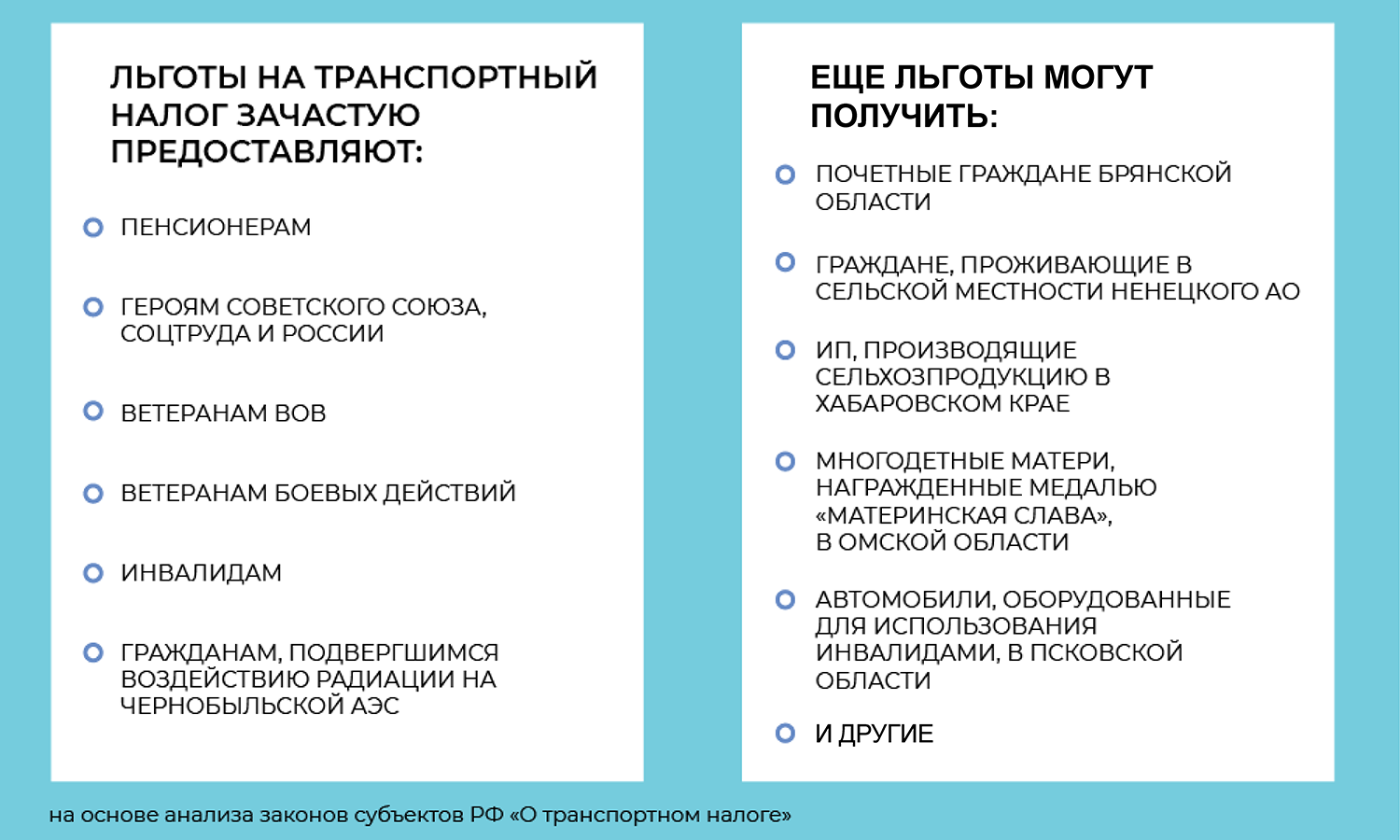

Транспортный налог — налог региональный, поэтому перечень льгот и категорий лиц, под них подпадающих, нужно искать в соответствующем законе субъекта РФ.

В основном у льгот социальный подтекст, поэтому обычным гражданам и организациям они, как правило, недоступны. Хотя как вариант возможна регистрация автомобиля на знакомого льготника и эксплуатация его физлицом по доверенности или юрлицом на правах аренды.

Как уменьшить транспортный налог, манипулируя регистрационными сроками

Даже за 1 день владения автомобилем транспортный налог придется заплатить как за полный месяц (см., например, письмо Минфина России от 24.12.2014 № 03-05-06-04/66762). Поэтому, приобретая ТС в конце месяца, отложите по возможности его постановку на учет на начало следующего.

Правда, здесь нужно также не нарушить сроки регистрации (иначе будет штраф по ст. 19.22 КоАП РФ):

Внимание! Зарегистрировать авто нужно в течение 10 суток после приобретения либо в течение срока действия регистрационного знака «Транзит» (п. 3 постановления Правительства РФ от 12.08.1994 № 938). Транзитные номера выдаются на 20 суток (п. 33.1 Правил регистрации автомототранспортных средств и прицепов к ним в Государственной инспекции безопасности дорожного движения Министерства внутренних дел Российской Федерации, утвержденных приказом МВД России от 24.11.2008 № 1001).

При продаже автомобиля, наоборот, лучше снять его с учета заранее.

Вот так, всего лишь учитывая сроки покупки или продажи, можно сэкономить налог за месяц.

Сэкономить не получится? Как уменьшить транспортный налог и кому можно не платить

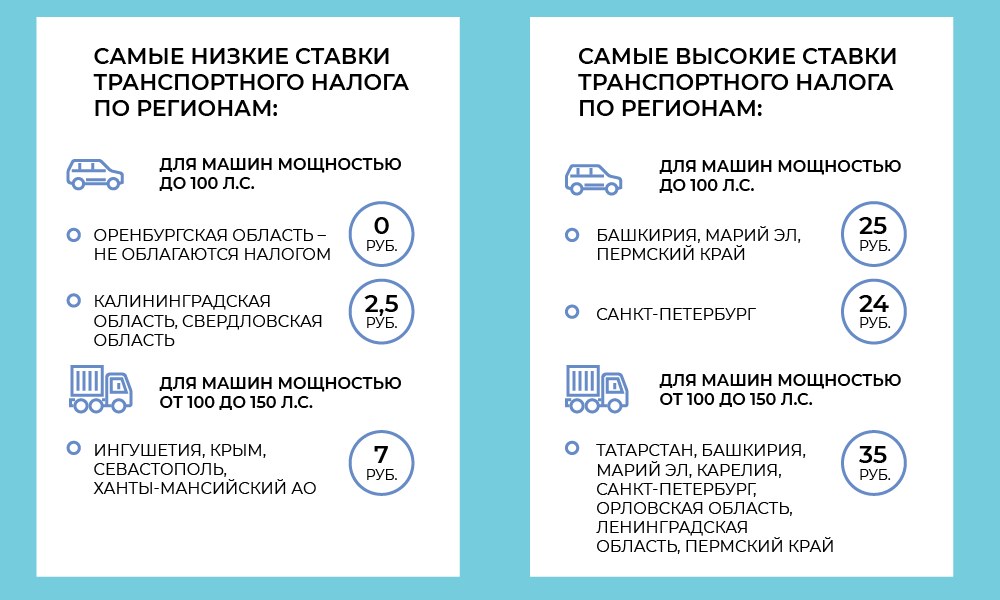

Автомобилисты знают, что транспортный налог зависит не только от мощности двигателя, но и региона регистрации. Например, в Оренбурге ставка на авто мощность до 100 «лошадей» – нулевая. Как быть, если хочется сэкономить на транспортном налоге? Не переезжать же теперь всем в Оренбургскую область для смены регистрации.

Ставка на регион

За один и тот же автомобиль в разных субъектах страны приходится платить разные налоги. Например, в Тульской области за авто мощностью 100 лошадиных сил заплатим 1 000 рублей по ставке 10 руб. за «лошадь». А в Свердловской области – всего 250 рублей по ставке 2,5 руб. за л. с.

Вопрос справедливости – открытый, на него могут ответить только местные власти. Но поехать в другой регион и зарегистрировать там автомобиль – нельзя. Машину можно поставить на учёт только в регионе постоянной регистрации владельца.

Поэтому разные налоговые ставки – проблема для водителей, которые живут в одном месте, а прописаны в другом. К примеру, в Санкт-Петербурге высокая ставка – 24 руб. для автомобилей мощнее 100 лошадиных сил. Представьте, что владелец прописан в Твери, а в Петербурге – работает. Получается, придётся регистрировать авто в северной столице и платить 2 400 в год? К счастью, автомобилисту даже не придётся ехать в родной город, чтобы регистрировать машину. Он может обратиться в питерское отделение ГИБДД, поставить авто на учёт, получить тверские номера и платить по ставке родного региона – 1 000 рублей.

Так же поступают, если владелец авто живёт далеко от региона регистрации. Например, сам из Новосибирской области, а работает в Москве.

Получается, на транспортном сборе не сэкономить, «жонглируя» регионами регистрации. Как тогда поступить?

Ответ простой: воспользоваться льготой. Возможно, даже зарегистрировать автомобиль на родственника, который вправе не платить транспортный налог. Но льгота не сработает, если мощность автомобиля выше 200 л. с. Кстати, за машины, дороже 3,5 млн рублей, придётся платить повышенный сбор.

Кто имеет право на льготу?

Транспортный налог не платят разные категории льготников в зависимости от регионов. Примерный перечень такой:

Уточните в отделении Федеральной налоговой службы вашего региона, кого избавляют от транспортного налога. Так вы сможете законно сэкономить.

Транспортный налог: от чего зависит и как платить меньше

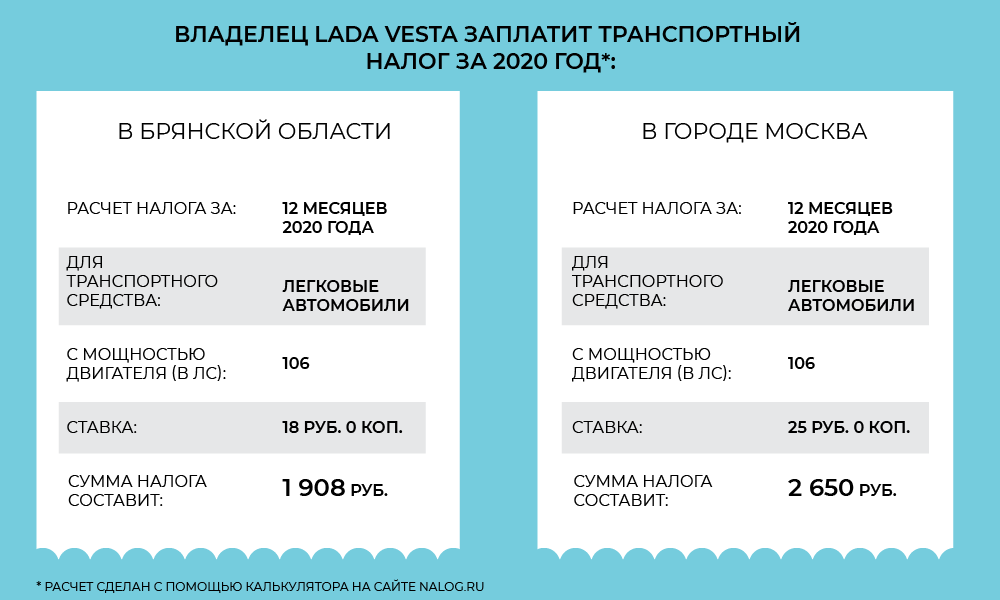

Два водителя из Брянской области и Москвы купили одинаковые Lada Vesta. Легковушки ничем не отличаются: у них одинаковый объем двигателя и комплектация. Владельцам машин пришел транспортный налог за 2020 год. Но суммы в уведомлениях от налоговой оказались разные: один должен заплатить около 2000 руб., а другой на 700 руб. больше.

Разница в сумме — из-за ставки налога, которую каждый регион определяет сам. А если бы у них были Mercedes-Benz (612 л. с.), то разница оказалась еще ощутимее: порядка 92 000 руб. для жителя столицы против почти 80 000 для автолюбителя из Брянской области. А водитель из Ненецкого автономного округа заплатил бы почти в три раза меньше (30 000 руб.) Ведь ставка за одну лошадиную силу в основном зависит от мощности транспортного средства.

Поэтому в одних регионах покупать мощные машины выгоднее, а в других это встанет «в копеечку».

Зато при покупке машины разумно обращать внимание на размер транспортного налога в своей области. В некоторых случаях из-за изменения мощности всего на одну лошадиную силу ставка может увеличиваться в разы. Тимошенко объяснил ситуацию на примере кроссовера Volvo XC60. При одном и том же объеме двигателя у разных модификаций авто будет разная мощность (от 249 до 254 л. с.). Первый попадает в группу «до 250», а второй — в ту, что выше. Платить транспортный налог обладатели одинаковых иномарок в одном регионе будут по-разному. Если они прописаны в Московской области, то для первой модификации (249 л. с.) ставка составляет 75 руб. за каждую лошадиную силу, то есть в общем за год он заплатит 18 675 руб. Для второй ставка уже 150 руб., итоговая сумма возрастает до 38 100 руб.

За роскошную машину платят больше

Для признания автомобиля дорогостоящим реальная его цена не имеет значения, главное, чтобы автомобиль был включен в перечень Минпромторга. Причем с перечнем должны совпасть не только марка и модель автомобиля, но и его возраст (количество лет, прошедших с года выпуска).

Минпромторг ежегодно обновляет перечень дорогостоящих автомобилей. В текущем году в него вошло 1387 машин. В документе значатся не только престижные спорткары, такие как Lamborghini или Aston Martin, но и более привычные модели, которые часто встречаются на дорогах и не воспринимаются как атрибуты роскошной жизни. Например, кроссоверы Nissan Murano, Volkswagen Touareg, Ford Explorer и универсал Subaru Outback.

Споры возникают, когда наименование модели не совпадает в перечне и в ПТС. В таких ситуациях инспекторы все равно рассчитывают налог в повышенном размере. Такую позицию ФНС заняла в своем письме от 18.07.2017 № БС-4-21/14024.

Владельцы машин с этим подходом не согласны и пытаются оспорить доначисление в суде. Чочиев говорит, что суды учитывают характер несоответствия между данными перечня и документами ТС. Так, если списке «роскошных» наименование модели более подробное, чем в ПТС, то коэффициент не применяют. По делу № А65-23739/2018 суд встал на сторону владельца машины, потому что в перечне было указано «Mercedes-Benz GLE 400 4 Matic ОС», а в ПТС «Mercedes-Benz GLE 400 4 Matic». В деле № А13-8286/2016 в перечне было «Mercedes-Benz ML350», а в ПТС «Mercedes-Benz ML350 Bluetec 4 Matic».

Кто может платить меньше?

Федеральные льготы по транспортному налогу Налоговым кодексом не предусмотрены. Каждый регион сам определяет не только ставку налога, но и лиц, которых от него можно освободить. Их перечень содержится в законах субъектов «О транспортном налоге». В основном платить меньше разрешают ветеранам, инвалидам, пенсионерам. Но в зависимости от региона этот список может пополняться и другими категориями граждан.

Машину продали или угнали: кто платит налог

✔️ Собственник автомобиля может передать авто другому лицу по доверенности. Часто доверенность используют вместо договора купли-продажи, чтобы избежать лишних формальностей. Чочиев говорит, что в итоге это приводит к спорам при исчислении налога. Налоговики считают, что в таких случаях налог должен уплачивать прежний владелец, так как машина официально зарегистрирована на него. И не важно, что фактически автомобилем владеет другое лицо. Согласны с этим и суды (дело № 2а-450/2018).

✔️ Пока машина не переоформлена, платит прежний собственник. После продажи у нового владельца есть 10 дней, чтобы оформить его на себя. Нередко этот срок нарушают. Пока покупатель тянет с регистрацией, транспортный налог начисляют продавцу. Блинкова говорит, что на практике в таких спорах суды встают на сторону налоговиков, которые взыскивают деньги со старого владельца (дело № 2А-251/2018). Блинкова говорит, что у продавца есть только один вариант: транспортный налог перестанут начислять, когда авто перестанет быть зарегистрированным на него. Если новый владелец не спешит оформлять ТС, Турунина рекомендует обратиться в ГИБДД и снять машину с учета.

❌ Не нужно платить, если автомобиль уничтожен — попал в ДТП и не подлежит восстановлению, сгорел или утонул в реке. Раньше, если собственник такого авто не снял его вовремя с учета, ФНС продолжала начислять по нему налог. Чиновников не смущало, что автомобиль как объект налогообложения переставал существовать, говорит Чочиев. Против такой практики возражали суды, а в 2020 году Верховный суд указал, что налогоплательщик не должен платить налог за то время, когда ТС ему не принадлежало и не существовало в натуре (дело № 48-КАД20-4-К7). Точку в этих спорах поставил законодатель. С 2021 года в Налоговом кодексе прямо предусмотрели (п. 3.1 ст. 362), что исчисление налога прекращается, если транспортное средство прекратило существование.

❌ Налог не начислят, если машину угнали. Турунина говорит, что для этого собственнику нужно представить справку в Налоговую службу, заверенную в правоохранительных органах.

❌ Налоговая не будет начислять налог, когда она знает об угоне автомобиля (то есть собственник сообщил об этом). Но даже если такой информации в ФНС не было, и владельцу пришло уведомление об оплате, суды его отменят (дело № 44га-229/2019).

Транспортный налог 2021: кто должен платить

И как на нем сэкономить

До 1 декабря 2021 года физлицам нужно заплатить транспортный налог.

Владелец Форда Фокуса из Москвы заплатит около трех тысяч рублей, за Пежо 408 в Брянске начислят чуть больше двух тысяч, а за Тойоту Камри в Хабаровске могут насчитать почти 15 тысяч налога.

Что это за налог, как его посчитать, как заплатить и можно ли сэкономить — обо всем в одной статье.

Что вы узнаете

Что такое транспортный налог

Транспортный налог — это один из трех имущественных налогов, которые должны платить граждане. Еще его платят фирмы, но у них свои условия и сроки. В статье рассказываем о транспортном налоге для физлиц, включая ИП.

Этот налог касается только собственников транспортных средств, а не вообще всех. Если у вас нет машины, мотоцикла или яхты, можете не читать эту статью. Почитайте лучше, как пользоваться каршерингом. А если только задумываетесь о покупке, посчитайте, выгодно ли вообще содержать машину.

Транспортный налог — региональный. Это значит, что деньги налогоплательщиков не поступают в федеральный бюджет, а остаются в регионах. Потом их тратят на строительство дорог, школ, больниц, зарплату губернатора и еще какие-то важные для области, республики или края цели. Этот налог не идет на содержание армии, материнский капитал или выплату пенсий по выслуге лет.

Кто платит транспортный налог

Транспортный налог платят собственники транспортных средств. То есть не те, кто ездит на машине или мотоцикле, а те, на кого это имущество оформлено по документам, если это разные люди.

Этот налог начисляют владельцам такого транспорта:

Есть виды транспорта, на которые налог не начисляют. Например, если автомобиль специально оборудован для человека с инвалидностью. Или если у машины мощность меньше 100 лошадиных сил и ее купили через соцзащиту. На весельную лодку и молоковоз налога тоже нет.

Дальше мы будем говорить об автомобилях, но правила универсальные для всех транспортных средств.

Транспортные средства нужно регистрировать. Например, при покупке машины новый собственник оформляет ее на себя. Он не просто подписывает договор купли-продажи с автосалоном или бывшим владельцем, а идет в ГИБДД и говорит: «Теперь владелец машины я, зафиксируйте это». И ГИБДД фиксирует.

После этого в течение 10 дней информация о смене собственника попадает в налоговую инспекцию. Теперь там знают: машина больше не принадлежит тому человеку, а принадлежит вот этому. Значит, и транспортный налог за эту машину мы теперь начислим новому владельцу. За тот год, когда продали машину, налог начислят обоим владельцам. Каждый заплатит за тот период, когда он был собственником.

Расчет транспортного налога

Владельцам автомобилей не нужно считать транспортный налог самостоятельно. Для физлиц это делает налоговая инспекция. Она сама узнает, что кому принадлежит из транспорта, какая мощность двигателя у автомобиля и как долго он находится у владельца. Каждый год сумму налога указывают в уведомлении.

Налоговое уведомление присылают налогоплательщику по почте или через личный кабинет на сайте nalog.gov.ru. Указанную там сумму нужно просто заплатить, а считать ничего не придется. Но это касается только физлиц, включая ИП: компания считает транспортный налог сама и платит его чаще раза в год.

При исчислении транспортного налога инспекция учитывает такие показатели:

Все это учитывается автоматически. Но все равно стоит проверять налоговые уведомления: какая мощность двигателя там указана, нет ли давно проданной машины и за сколько месяцев начислен налог.

Если хотите узнать, сколько надо будет заплатить за конкретную машину, используйте калькулятор на сайте nalog.gov.ru — там уже все учтено.

Ставки транспортного налога

Каждый регион сам решает, сколько его жители будут платить транспортный налог. В налоговом кодексе есть общие ставки для всех, но регионы могут их менять, например уменьшить или увеличить, но не более чем в десять раз.

Обычно ставка зависит от мощности двигателя. Каждая лошадиная сила стоит сколько-то рублей. Еще ставка может быть установлена в зависимости от тяги, вместимости и даже просто на единицу транспортного средства.

Ставки транспортного налога могут быть дифференцированными. Это значит, что ставка зависит от года выпуска. Например, у двух собственников машина одной и той же мощности, но за более старую нужно платить больше.

Ставка налога тоже видна в калькуляторе.

Проверить все ставки транспортного налога для разных автомобилей, мотоциклов и яхт можно на сайте ФНС: там есть справочная информация по каждому региону и номера законов.

Как уменьшить транспортный налог

Кто является плательщиком транспортного налога

Плательщик налога — владелец транспортного средства. Владельцем может быть гражданин, в том числе в статусе индивидуального предпринимателя, или юридическое лицо. Закон разрешает регистрировать авто на компанию.

Какое имущество облагается транспортным налогом

Транспортный налог распространяется на автомобили, мотоциклы, мотороллеры, автобусы, самолеты, вертолеты, теплоходы и так далее. Полный перечень смотрите в п. 1 ст. 358 НК РФ.

Но не все транспортные средства попадают под налог. Список объектов, освобожденных от налогообложения, указан в п. 2 ст. 358 НК РФ, например:

Как рассчитывается транспортный налог

Налоговая база зависит от типа транспортного средства. Мы будем рассматривать налог на транспорт, имеющий двигатель: это могут быть легковые, грузовые автомобили, мотоциклы и так далее. В таком случае налоговая база определяется как мощность двигателя в лошадиных силах.

Налог рассчитывают по формуле:

ТН = НБ × НС, где

ТН — транспортный налог;

НБ — налоговая база, например, лошадиные силы;

НС — ставка по налогу в рублях.

При этом ставка налога устанавливается местным законодательством. Поэтому налог на одну и ту же машину в разных регионах может отличаться. В ст. 361 НК РФ установлены базовые ставки по транспортному налогу, а региональные власти могут их изменять в большую или меньшую сторону, но не более чем в 10 раз.

Ставка налога зависит от мощности двигателя. На грузовой автомобиль с мощностью до 100 л.с. ставка составит 2,5 рубля за каждую лошадиную силу, на грузовик с двигателем 100–150 л.с. — 4 рубля. И здесь возникает интересный момент.

Например, вы владеете грузовым автомобилем с мощностью двигателя 200 л.с. Налог к уплате составит:

200 × 5 = 1 000 руб.

А вот сумму налога к уплате, если мощность двигателя 201 л.с.:

201 × 6,5 = 1 306,5 руб.

Всего из-за одной лошадиной силы налог к уплате увеличился на 30%.

Кроме того, в некоторых ситуациях может применяться повышающий коэффициент. Например, если средняя стоимость легкового автомобиля 5–10 млн рублей, а с момента его выпуска прошло не более 3 лет, ставка налога увеличивается в два раза. Все коэффициенты перечислены в п. 2 ст. 362 НК РФ.

Как законно уменьшить транспортный налог

Как видите, даже одна лошадиная сила может увеличить транспортный налог на 30%. Поэтому вопрос законного снижения налога остается актуальным.

Проверяем наличие региональных и федеральных льгот

Все федеральные льготы перечислены в п. 2 ст. 358 НК РФ. Если ваше транспортное средство попадает в один из подпунктов, у вас есть законное основание для получения льготы.

О региональных льготах расскажет официальный сайт ФНС, здесь есть сервис «Справочная информация о ставках и льготах по имущественным налогам». Выберите транспортный налог, период и субъект РФ, и сервис покажет список льгот. Например, в Москве льготу по налогу имеют:

Индивидуальный предприниматель может получить льготу по налогу, если автомобиль зарегистрирован: на Героя Советского Союза, Героя Российской Федерации, ветерана ВОВ, инвалида, одного из родителей в многодетной семье и так далее.

Если на вас распространяется льгота, нужно сообщить об этом налоговой. Подготовьте заявление и подайте его в свою ФНС. Сделать это можно лично, через МФЦ, по почте или через «Личный кабинет налогоплательщика». Заявление можно подать даже без подтверждающих документов, налоговики самостоятельно их запросят у органов и третьих лиц.

Срок рассмотрения заявления 30 дней. Если ФНС направлял запрос для подтверждения льготы в органы, срок может быть увеличен еще на 30 дней. Форма заявления для юрлиц есть в Приказе ФНС РФ от 25.07.2019 № ММВ-7-21/377@. Для ИП форма заявления есть в Письме ФНС от 13.05.2020 № БС-4-21/7799@.

Пересчитать транспортный налог можно за три предыдущие года. Если вы узнали о причитающейся льготе только сейчас, можете подать в ФНС заявление о возврате излишне переплаченных сумм. Достаточно приложить документы, подтверждающие право на льготу в тех периодах.

Использование льгот — самый простой и эффективный способ законно снизить транспортный налог.

Снижаем мощность двигателя

Сумма налога зависит от мощности двигателя автомобиля. Поэтому некоторые владельцы для экономии прибегают к радикальным мерам — снижают количество лошадиных сил в своем авто.

Это очень сложный способ. На это есть несколько причин:

Иногда со временем автомобиль действительно теряет свою мощность просто из-за эксплуатации. Но чтобы это подтвердить, нужна экспертиза.

Сэкономить налог таким способом можно. Но заранее подсчитайте, сколько денег вы потратите на переоборудование автомобиля, оплату экспертизы и всех государственных пошлин. В большинстве случаев экономия на налоге не покрывает все эти расходы.

Покупаем «небензиновые» автомобили

В Москве и Московской области от уплаты транспортного налога освобождены физические лица, ИП и ООО, владеющие электромобилями. Такая же льгота действует еще в некоторых регионах, например, в Калининградской области. Кроме того, льгота есть и для автомобилей с газовыми двигателями.

Рекомендуем вам облачный сервис Контур.Бухгалтерия. В нашей программе можно вести учет транспортных средств и рассчитывать сумму налога к уплате с учетом всех действующих для вас льгот. Также в системе есть удобный бухгалтерский и налоговый учет, расчет налогов, зарплата, отчетность и другие инструменты. Всем новичкам дарим бесплатный пробный период на 14 дней.