Какая пеня за неуплату налога за авто

Какая пеня за неуплату налога за авто

Что будет, если не платить транспортный налог вовремя?

Ежегодно все владельцы личного транспорта должны платить специальный налог. Это требование устанавливается главой 28 Налогового кодекса РФ. Неуплата транспортного налога является нарушением, за которое предусмотрены штрафы. Сколько придется заплатить, забыв про налоговую квитанцию или умышленно ее проигнорировав, мы и поговорим сегодня.

Налог на транспорт платят все владельцы зарегистрированных ТС

На кого распространяется обязанность платить транспортный налог?

Все граждане, индивидуальные предприниматели, организации, у которых есть зарегистрированные ТС, перечисленные в статье 358 главы 28 НК РФ, платят транспортный налог. В этом же документе дан список ТС, которые налогом не облагаются.

Федеральных льгот по налогу на транспорт в России на 2019 год нет. Однако регионы РФ могут предоставлять льготы отдельным категориям граждан. Если вам положены льготы, для их получения подайте в ИФНС заявление (форма по КНД 1150063).

Как определить размер налога?

Чтобы понять, какой налог платить, нужно перемножить налоговую базу и ставку, период владения автомобилем и долю ТС, которой владеет налогоплательщик.

За налоговую базу принимают мощность двигателя ТС в л.с.

Налоговую ставку каждый регион РФ определяет самостоятельно. Если в регионе ставка не определена, используются ставки налогообложения из НК РФ, приведенные в таблице.

| Мощность силовой установки автомобиля, л. с. | Ставка |

| до 100 | 2,5 |

| 100-150 | 3,5 |

| 150-200 | 5 |

| 200- 250 | 7,5 |

| от 250 | 15 |

Если у автомобиля один владелец, то долю владения определяют как 1. Если владельцев два – 0,5, если три – 0,3 и т. д.

Период владения считают месяцами. Если автомобиль куплен в середине года, вы оплачиваете налог только за те месяцы, когда уже стали собственником ТС.

Для легковых автомобилей ценой более 3 миллионов рублей также используют повышающие коэффициенты (согласно Федеральному закону от 27.11.2017 г. № 335-ФЗ):

| Возраст, лет | Стоимость, рублей | Коэффициент |

| до 3 | 3 – 5 миллионов | 1,1 |

| до 5 | 5-10 миллионов | 2 |

| до 10 | 10-15 миллионов | 3 |

| до 20 | от 15 миллионов | 3 |

Рассчитывать сумму налога самим в 2019 году не нужно. При регистрации автомобиля ГИБДД передает сведения о нем в соответствующую инспекцию ФНС. После этого владельцу ТС будут приходить налоговые извещения.

Если вы хотите проверить правильность начисляемого вам налога, можете воспользоваться электронным калькулятором на сайте ФНС РФ. В него нужно ввести следующие сведения:

Убедитесь, что сайт определил ваш регион, или поменяйте его вручную, чтобы при расчете использовался правильный порядок расчета.

Рассчитывать сумму налога самому не требуется

Куда и когда нужно платить налог?

Налог на транспортное средство платится по реквизитам ИФНС в районе, где зарегистрирован владелец ТС.

Физическим лицам.

За налоговый период принимается 1 год. Частные лица уплачивают налог не позднее 01 декабря года, который идет за налоговым периодом. То есть до 01.12.2019 года нужно внести налог за 2018 год, до 01.12.2020-го года – за 2019 и т. д.

Уведомление о необходимости оплатить налог высылается ИФНС на адрес налогоплательщика минимум за 1 месяц (30 дней) до крайнего срока уплаты налога.

Организациям и ИП

В каждом регионе России транспортный налог для юридических лиц оплачивается в порядке и в сроки, установленные местными органами власти. При этом срок оплаты не должен быть позднее срока подачи декларации, прописанного в НК РФ, а именно 01 февраля года, который идет за отчетным налоговым периодом.

В зависимости от законодательства конкретного региона юридические лица могут вносить налог на транспортные средства по частям (авансовыми платежами каждый квартал) или одной суммой.

Какой штраф предусмотрен за неуплату налога физическими лицами?

Статьей 122 НК РФ предусмотрены следующие штрафные санкции за полную или частичную неуплату налога для граждан:

Каким штрафом наказывают за неуплату налога организации и ИП?

Для организаций и индивидуальных предпринимателей штрафы за неуплату налога те же, что и для физических лиц. Но они также могут получить штраф за непредставление декларации или за недостоверность указанных в ней сведений. В первом случае придется заплатить 5% от суммы налога, во втором – 40 000 рублей при неумышленном характере нарушения и 80 000 при умышленном.

Как начисляются пени?

За каждый день просрочки, начиная с 01 декабря года, следующего за налоговым периодом, начисляются пени. Они рассчитываются по следующей формуле:

Здесь Х – это сумма неоплаченного налогового сбора, Y – процент ставка ЦБ РФ, 1/300 – процентная ставка пени согласно НК РФ, а Z – количество дней просрочки.

Как взыскивают задолженность по транспортному налогу?

Порядок взыскания задолженности с частных лиц устанавливается статьей 48 НК РФ, а юридических лиц и ИП – статьями 46 и 47.

В досудебном порядке

Если налогоплательщик не внес налог в срок, ИФНС направляет ему требование. Его необходимо исполнить в течение 8 дней с момента получения. Если этого не сделать, налог, штраф и пени будут взыскиваться через суд. Подробнее о порядке выставления требований читайте в статье 69 НК РФ.

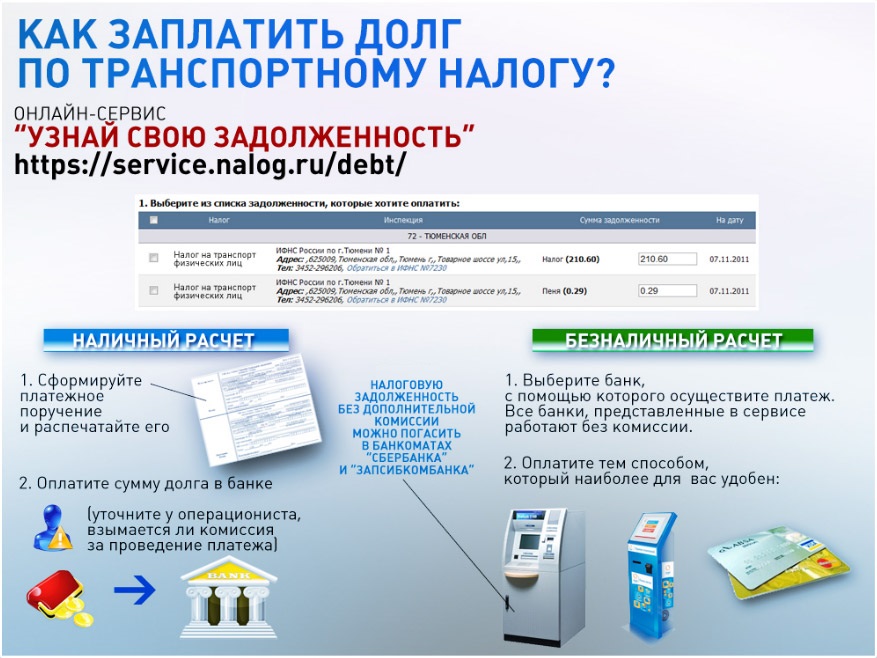

Уплатить налог по требованию налоговой инспекции можно в любой банке, через интернет-банк, с банковской карточки или с электронного кошелька, через терминал или банкомат, с расчетного счета (для ИП и организаций). Также можно воспользоваться услугой «Проверка налоговой задолженности» на портале Госуслуги и погасить долг онлайн.

Неуплата налога всегда ведет к большим расходам

Через суд

Когда налогоплательщик не выполнил требования ИФНС, в суд направляется заявление о взыскании долга в принудительном порядке.

Взыскание производится за счет имущества должника. Сначала средства попытаются списать с банковского счета или карты. Если денег не хватает, счет заблокируют до появления на нем нужной суммы или до уплаты налога, штрафа и пеней наличными или другим способом. Если сумма задолженности больше 10 000 рублей, должника могут лишить права на выезд за рубеж. Также возможен арест недвижимости, автомобиля, товаров, сырья и другого имущества в счет погашения долга.

ИФНС может обратиться в суд в течение 6 месяцев со дня, когда истекли сроки исполнения требования об уплате налога, штрафа и пени. В день подачи заявления его копию направляют налогоплательщику.

Заявление в суд подается тогда, если сумма иска к должнику больше 3 000 рублей. Но это не значит, что можно не платить налог, если он меньше указанной суммы. Налоговые органы подождут еще год, сумма неоплаченного налога станет в два раза больше и увеличится за счет пени, и после этого к вам придут судебные приставы.

Вы не внесли транспортный налог по уважительной причине, например, из-за нахождения в больнице? Предоставьте в судебные органы доказательства своей невиновности, чтобы они приняли решение в вашу пользу и избавили вас от необходимости уплачивать штрафы и пени.

Какой срок исковой давности по транспортному налогу?

Срок давности по налогу на ТС, согласно статье 113 НК РФ, составляет 3 года. Это значит, что у вас могут потребовать заплатить налоговый сбор, пени и штрафы только за последние 3 налоговых периода.

Забывая заплатить транспортный налог или умышленно его игнорируя, вы рискуете потерять большую сумму на штрафах и пени. Чтобы этого не произошло, проверяйте поступающую на ваш адрес корреспонденцию и следите за наличием налоговой задолженности на портале Госуслуги. Можно пройти регистрацию на сайте ФНС РФ и оплачивать все налоги онлайн через «Личный кабинет налогоплательщика». А если к 1 ноября квитанция на транспортный налог не пришла и электронного уведомления о необходимости уплатить его тоже нет, обязательно обратитесь за разъяснением в ИФНС по месту регистрации.

Пеня за неуплату транспортного налога

Добрый день, уважаемый читатель.

Каждый автовладелец должен ежегодно уплачивать транспортный налог за автомобили, которыми он владеет. При этом заплатить налоги нужно в срок, предусмотренный законодательством. Например, налог за 2017 год нужно оплатить до 1 декабря 2018 года.

Если не уложиться в этот срок, то налоговая инспекция начислит штраф (пеню) за каждый день просрочки. В этой статье Вы узнаете:

Что такое пеня?

Рассмотрим часть 1 статьи 75 налогового кодекса:

1. Пеней признается установленная настоящей статьей денежная сумма, которую налогоплательщик должен выплатить в случае уплаты причитающихся сумм налогов, в том числе налогов, уплачиваемых в связи с перемещением товаров через таможенную границу Таможенного союза, в более поздние по сравнению с установленными законодательством о налогах и сборах сроки.

За какой период начисляется пеня?

Часть 3 статьи 75 налогового кодекса:

3. Пеня начисляется за каждый календарный день просрочки исполнения обязанности по уплате налога, начиная со следующего за установленным законодательством о налогах и сборах дня уплаты налога, если иное не предусмотрено настоящей статьей и главами 25 и 26 1 настоящего Кодекса.

Пеня начисляется за каждый день просрочки.

Размер пени по транспортному налогу для физических лиц

4. Пеня за каждый календарный день просрочки исполнения обязанности по уплате налога определяется в процентах от неуплаченной суммы налога.

Процентная ставка пени принимается равной:

Разберем детали данного пункта:

Для начала несколько слов о ключевой ставке. Выяснить текущее значение этой величины можно на сайте Центрального банка.

История изменения ключевой ставки приведена в следующей таблице:

| Дата изменения | Новая ставка |

| 26.04.2021 | 5,0 |

| 22.03.2021 | 4,5 |

| 27.07.2020 | 4,25 |

| 22.06.2020 | 4,5 |

| 27.04.2020 | 5,5 |

| 10.02.2020 | 6 |

| 16.12.2019 | 6,25 |

| 28.10.2019 | 6,5 |

| 09.09.2019 | 7 |

| 29.07.2019 | 7,25 |

| 17.06.2019 | 7,5 |

| 17.12.2018 | 7,75 |

| 17.09.2018 | 7,5 |

| 23.03.2018 | 7,25 |

| 12.02.2018 | 7,5 |

| 18.12.2017 | 7,75 |

| 30.10.2017 | 8,25 |

| 18.09.2017 | 8,5 |

| 19.06.2017 | 9 |

| 02.05.2017 | 9,25 |

| 27.03.2017 | 9,75 |

| 19.09.2016 | 10 |

| 14.06.2016 | 10,5 |

| 03.08.2015 | 11 |

Примечание. В таблице приведены значения начиная с 03.08.2015, которые могут использоваться для расчета пени по транспортному налогу начиная с 2014 года. Что касается налогов за предшествующие годы, то они должны быть списаны налоговой инспекцией как безнадежные.

Рассмотрим пример расчета пени:

Сумма пени составит:

3 000 * (16 * 0,0825 + 8 * 0,0775) / 300 = 19 рублей 40 копеек.

Размер пени по транспортному налогу для юридических лиц

Кроме того, 23 марта 2017 года произошло изменение ключевой ставки и это также нужно учитывать при расчете.

Сумма пени составит:

6 000 * (30 * 0,1 / 300 + 16 * 0,0975 / 300 + 7 *0,0975 / 150) = 118 рублей 50 копеек.

Как узнать размер пени?

Существуют несколько способов узнать размер пени по транспортному налогу, однако прежде чем переходить к их рассмотрению, хочу обратить Ваше внимание на следующую особенность.

Это означает, что пени были рассчитаны только 30 января. Если Вы проведете расчет для текущей даты, то увидите, что сумма будет чуть больше:

750 * (16 * 0.0825 + (14 + 31 + 3) * 0.0775) / 300 = 12 рублей 60 копеек

То есть если Вы оплатите и налог, и пени в соответствии с суммами, указанными в базе налоговой, то Вы останетесь должны налоговой небольшую сумму.

Если Вы хотите избежать подобных проблем, то рекомендую сделать следующее. Сначала оплатите основную сумму налога. После этого подождите несколько дней, пока сумма попадет в инспекцию. После этого пеня будут окончательно пересчитана и Вы сможете оплатить её.

Ну а теперь рассмотрим, как узнать величину пени.

Что будет, если платить налоги и взносы не вовремя?

Размер пеней для ИП

Налоговая сама считает пени, поэтому вы можете не тратить своё время на расчёты. Но всё равно полезно знать, почему от вас требуют пени и как вам их посчитали. Так вы заранее прикинете траты, если вдруг пропустили срок, и даже сможете проверить налоговую.

Пени считают за каждый день просрочки — чем дольше вы не платите, тем больше пеней начислят. При небольшой просрочке суммы получаются незначительными, поэтому предпринимателей обычно больше пугают другие вещи: штрафы и блокировки счетов.

Ключевую ставку устанавливает Центральный банк. Учитывайте ту, которая действовала в период просрочки. Узнать её можно на сайте ЦБ РФ.

Пени начинают начислять на следующий день после того, как закончился срок для уплаты, а заканчивают в тот день, когда вы перечислите налог. То есть за тот день, когда вы заплатили сумму долга, пеней уже не будет. Такой позиции придерживается Минфин в письме от 5 июля 2016 года и налоговая в письме от 6 декабря 2017 года.

Например, 25 октября — последний день для уплаты налога, а вы перечислили деньги только 29 октября. Пени начислят за 3 дня — 26, 27 и 28 октября.

Новым ИП — год Эльбы в подарок

Год онлайн-бухгалтерии на тарифе Премиум для ИП младше 3 месяцев

Расчёт пеней для ИП на примере

До 25 октября Никита должен заплатить аванс по УСН за 9 месяцев— 50 тысяч рублей. Но он прождал оплату от клиента и перечислил налог только 1 ноября. Посчитаем пени за 6 дней просрочки.

Смотрим ключевую ставку на сайте ЦБ РФ — допустим, она равна 4,25%. Теперь подставим всё, что знаем, в формулу:

Эту сумму придётся заплатить вместе с суммой налога.

На самом деле мало кто считает пени вручную. Удобнее использовать калькулятор.

Калькулятор расчёта пеней

Как пользоваться калькулятором

Пени для ООО

С 2017 года выросли пени для ООО за долгую просрочку. Если не платить налог больше месяца, то с 31 дня пени станут в два раза больше.

Организация «Мир носков» не заплатила УСН за 1 квартал 2021 года до 25 апреля. И уже 40 дней на ней висит долг 20 тысяч рублей. Вот как считаются пени за эту просрочку:

За 30 дней просрочки = 4,25%/300 х 20 тысяч х 30 дней = 85 рублей.

За 31-40 дни просрочки = 4,25%/150 х 20 тысяч х 10 дней = 56,7 рублей.

Итого за 40 дней просрочки ООО «Мир носков» заплатит 141,7 рублей пеней.

Сроки уплаты пеней в ИФНС

Пени платят добровольно или по требованию налоговой. Пени по требованию нужно заплатить за 8 рабочих дней после его получения, если налоговая не установила другой срок. За пропуск срока банк заблокирует сумму долга на счёте.

Можно не дожидаться требования и перечислить пени заранее. Посчитайте их размер самостоятельно или узнайте из сверки с налоговой.

Как оплатить пени по налогам ИП?

Для ООО порядок тот же.

Как Эльба поможет оплатить пени?

Эльба подготовит платёжку по требованию налоговой автоматически. Прочитайте в статье, как это сделать.

Чтобы узнать размер пеней, отправьте запрос на сверку с налоговой: раздел Отчётность → Сверка с налоговой → Создать выписку операций по расчётам с бюджетом.

Штрафы налоговой инспекции

Штраф налоговой инспекции могут начислить вдобавок к пеням. Но вас не оштрафуют только за то, что вы пропустили срок. Для назначения штрафа нужно, чтобы вы неправильно посчитали налог и занизили его. Это поясняет Высший Арбитражный суд в пункте 19 постановления.

Размер штрафа фиксированный, он начисляется не за дни просрочки, как пени, а за нарушение в целом. Штраф за неуплату налога — 20% от суммы долга, если занизили налог не специально, 40% — если умышленно.

Полезно запомнить о пенях и штрафах

Статья актуальна на 02.02.2021

Получайте новости и обновления Эльбы

Подписываясь на рассылку, вы соглашаетесь на обработку персональных данных и получение информационных сообщений от компании СКБ Контур

Задолженность по транспортному налогу

В соответствии с положениями гл. 28 НК РФ лицо, владеющее транспортным средством, обязано уплачивать налог за его использование.

Размер сбора напрямую зависит от региона, в котором зарегистрировано ТС, модели автомобиля, года его выпуска, а также объема двигателя.

Чем новее и мощнее машина, тем больше придется платить за ее использование

Как рассчитать транспортный налог?

Для расчета используется следующая формула:

ТН = НС (налоговая ставка) х Мощность ТС х кол-во месяцев владения/12

При расчете суммы сбора на авто, чья стоимость превышает 3 млн. руб., используются повышающие коэффициенты. Они утверждаются на законодательном уровне.

Ставки каждый регион определяет самостоятельно, но они не должны быть увеличены или уменьшены более чем в 10 раз.

Как узнать задолженность по транспортному налогу?

Как правило, сумма задолженности указывается в письме, которые присылают гражданину в конце года. Но бывает так, что письмо по каким-то причинам не доходит до адресата, либо сотрудники ФНС попросту не отправляют уведомление вовремя.

Если вы не получили письмо с требованием уплатить транспортный налог, этот факт не является основанием для отсрочки платежа или неуплаты.

Узнать о долге можно одним из следующих способов:

В случае, если имеется задолженность по транспортному налогу, о ее размере можно узнать на сайте Федеральной службы судебных приставов (ФССП).

Узнаем задолженность по ИНН

По ИНН (индивидуальному номеру налогоплательщика) узнать размер задолженности по транспортному налогу можно на сайте ФНС. Для этого необходимо авторизоваться в личном кабинете под своим логином и паролем и в разделе «Налоги» посмотреть сумму долга.

Также по ИНН можно узнать размер задолженности посредством таких сервисов, как сайт госуслуг, Сбербанк-онлайн, а также электронных платежных систем: Яндекс.Деньги, WebMoney, Qiwi.

Процедура выглядит достаточно просто. В специальном поле необходимо ввести свой ИНН, и в течение нескольких секунд вам будет предоставлена вся необходимая информация.

На вышеперечисленных сервисах можно получить информацию только по просроченной задолженности.

Для того, чтобы узнать размер обязательного платежа, необходимо воспользоваться сайтом ФНС или порталом госуслуг.

Как мы видим, чтобы узнать, сколько вы должны перечислить в бюджет, не нужно идти на личный прием в государственные органы. Достаточно воспользоваться одним их электронных почтовых сервисов, и вся информация будет предоставлена вам в течение нескольких минут.

Как узнать задолженность по номеру машины?

Вопреки широко распространенному мнению узнать размер задолженности по номеру транспортного средства в сети интернет нельзя. Все дело в том, что такая возможность еще не реализована на законодательном уровне.

Обращение в органы ГИБДД по месту жительства не даст никаких результатов, так как налоги не относятся к их компетенции

Как узнать задолженность по фамилии владельца автомобиля?

По фамилии узнать размер долга можно только в двух местах. Либо на сайте ФНС, либо на сайте ФССП. Величину текущего платежа можно посмотреть в личном кабинете на сайте ФНС. А вот на сайте ФССП информация появляется на только после того, как по требованию налоговой будет возбуждено исполнительное производство.

Необходимо ввести фамилию владельца ТС в специальном поле. Информация предоставляется фактически мгновенно.

Сайт ФССП позволяет узнать размер задолженности и реквизиты документа, на основании которого производится взыскание.

Сроки уплаты транспортного налога

В соответствии с п. 1 ст. 360 НК РФ налоговый период (временной промежуток, по истечении которого необходимо уплачивать сбор) составляет один год.

Срок уплаты налога для физических лиц — не позднее 1 декабря.

Приведем пример. За 2017 год гражданин должен уплатить транспортный налог в размере 50 тыс. руб. Следовательно, до 1 декабря 2018 года владелец автомобиля должен перечислить эти средства в бюджет.

Для юридических лиц установлен иной порядок уплаты. В соответствии с п. 3 ст. 363 НК РФ компании осуществляют так называемые авансовые платежи, то есть платят наперед. Оплата производится за 1, 2 и 3 кварталы текущего года.

Последствия неуплаты налога

По общему правилу за неуплату налога установлено 2 вида ответственности:

Основным критерием разграничения одного вида ответственности от другого является сумма неуплаченного налога. Исходя из юридической практики за неуплату сбора уголовная ответственность в виде ареста или тюрьмы не наступает, поскольку сумма долга не достигает размера, с которого применяются такие санкции по УК РФ.

Как правило, за неуплату транспортного налога наступает ответственность в виде штрафа. Размер определяется в соответствии с положениями ст. 75 НК РФ. Он составляет 20% от задолженности. Кроме штрафа начисляется пеня за каждый день просрочки.

Приведем пример. Лицо должно заплатить транспортный налог в размере 2000 руб. Просрочка составляет 3 месяца. Сумма, подлежащая уплате вместе с ней, — 4455 руб. (2000 х 3 мес. (90 дней) х 1/300 х 8,25).

Если сотрудники ФНС докажут умысел, а именно то, что гражданин сознательно уклонился от уплаты налога, то штраф может составлять до 40% от суммы.

На практике сотрудники ФНС не уведомляют должника о штрафах а передают данные непосредственно в ФССП. После этого денежные средства списываются непосредственно с банковского счета и вычитаются из заработной платы должника.

Резюме

При определении размера транспортного налога имеется множество тонкостей, которые значительно влияют на сумму, подлежащую оплате.

Региональные власти вправе сами устанавливать льготы для плательщиков транспортного налога, в том числе для пенсионеров. Поэтому их состав будет существенно отличаться для разных субъектов РФ.

Если вы сомневаетесь в правильности действий сотрудников ФНС, мы рекомендуем обратиться к нашим специалистам, которые имеют широкие познания в налоговом праве и смогут отстоять ваши интересы.

Специалист подскажет, как правильно рассчитать сумму сбора, где узнать, сколько вы должны заплатить. Также юрист объяснит вам ваши права, в частности, можете ли вы претендовать на льготы.

Что будет, если не заплатить транспортный налог до 1 декабря

На всех владельцев автомобилей в России наложена обязанность по ежегодной уплате транспортного налога. Многие политики и чиновники выступают за отмену транспортного налога и повышение акцизов на топливо, однако пока дальше разговоров дело не двинулось, и российские автомобилисты продолжают платить транспортный налог в привязке к мощности автомобиля.

Сроки оплаты налога определены государством и законодательно закреплены — оплатить налоговый сбор на транспорт за прошлый год его владелец обязан до 1 декабря текущего года, хотя ФНС осуществляет начисления только к осени. То есть налог за 2019 год нужно оплатить до 1 декабря 2020 года. Если автовладелец не укладывается в этот срок, то налоговая инспекция начисляет штрафы. Мы подробно разобрались, сколько придется заплатить должникам.

Размер государственной пошлины зависит от региона регистрации автомобиля и мощности двигателя. Каждый регион устанавливает свой коэффициент, который умножается на количество лошадиных сил. Если автомобиль стоит дороже трех миллионов рублей и его возраст не превышает трех лет, то сумма транспортного налога умножается еще и на федеральный коэффициент налога на роскошь.

Существуют отдельные категории граждан, которые не платят транспортный налог. Такая льгота есть у владельцев машин мощностью до 70 л.с., у инвалидов, получивших автомобили через органы соцзащиты, у героев Советского Союза, ветеранов труда, пострадавших от радиации и облучения в связи с авариями или ядерными испытаниями, инвалидов 1-й и 2-й группы. Кроме того, в отдельных регионах от уплаты транспортного налога освобождены и пенсионеры, а также действуют скидки для многодетных семей и матерей-одиночек.

Если не заплатить транспортный налог до 1 декабря, то налоговая служба начнет начислять пени за каждый день просрочки. Пеней признается денежная сумма, которую налогоплательщик должен выплатить из-за более позднего срока погашения налоговых начислений. Проще говоря, пеня — это штраф за несвоевременную уплату налога. Если транспортный налог за 2019 год будет уплачен не 1 декабря, а 10 декабря, то пеня будет начислена за 9 дней просрочки.

Федеральная налоговая служба взыскивает задолженность по налогу и пени через суд в принудительном порядке. После этого информация о задолженности, как и о любых других долгах, передается в службу судебных приставов. Сумма долга может быть списана с банковского счета, а также приставы могут описать имущество должника и передать информацию о долгах в таможенные органы для препятствия выезда за границу.

Пеня определяется в зависимости от неуплаченной суммы налога и умножается на несколько позиций, включая ключевую ставку Центробанка, которая на сегодняшний день составляет 4,25. Формула расчета задолженности по транспортному налогу выглядит следующим образом: сумма просроченного долга умножается на одну трехсотую от ставки рефинансирования, все это далее умножается на количество дней задолженности и умножается на ставку ЦБ, после чего вся сумма делится на 100.

Предположим, что водитель не оплатил транспортный налог за 2019 год вовремя. И сделает это только 20 декабря 2020 года. Величина налога на его машину, например, составляет 3 000 рублей. Просрочка по уплате составит 19 дней. В таком случае к 20 декабря ему начислять пени в размере 34,3 рублей.

Существуют несколько способов узнать размер пени по транспортному налогу. Обычно пени отображаются в личном кабинете налоговой службы или Госуслуг вместе с суммой налога. Бумажная квитанция отправляется по адресу регистрации. Можно также лично обратиться в свое налоговое отделение.

Стоит также учитывать, что расчет пени происходит не ежедневно, хотя начисляются пени каждый день, поэтому сумма пени в день оплаты может быть больше, чем сумма, указанная в документах квитанции. Можно сперва оплатить основную сумму налога и подождать несколько дней, пока инспекция получит деньги и пересчитает пени. Второй вариант — рассчитать пени по дням просрочки самостоятельно.

Бывают ситуации, когда водители узнают о начислении транспортного налога, уже не владея автомобилем несколько лет. И такой счет выставляется вместе с пени за просрочку. Но автомобилисты часто отказываются платить пени, потому что налоговый орган вовремя не уведомил их о начислении госпошлины. Не редки ситуации, когда, оплачивая квитанцию с пени, через какой-то период водитель не учитывает, что пени начисляется и за этот период. В результате все равно остается должен налоговой.

В случае, если водитель решает оплатить только сам налог или забывает о перерасчете пени, то задолженность по просрочке остается как долговое обязательство. Оплата пени считается такой же обязанностью, как и основная сумма транспортного налога. Но при уплате самого налога начисление пеней прекращается, и цифра фиксируется в момент погашения долга.

Сегодня оплатить транспортный налог можно несколькими способами. Автомобилисты могут приехать с квитанцией налогового органа в любой банк, а также провести оплату онлайн — через сайт Госуслуг или приложение любого банка. Если аккаунт на Госуслугах подтвержден, то информация о начисленном транспортном налоге автоматически появится и в банковском приложении.

Оплата также возможна через сайт и приложение ФНС. Войти туда можно как через связанный подтвержденный аккаунт на Госуслугах, так и зарегистрировавшись отдельно. В последнем случае необходимо будет сперва лично приехать в налоговое отделение для получения реквизитов регистрации. Неполучение письма из налоговой не является оправдательной причиной неуплаты госпошлины или просрочки платежа. Если бумага не пришла, плательщик должен обратиться в ФНС по месту регистрации, чтобы уточнить сумму налога.

В 2018 году по указу президента Владимира Путина была проведена налоговая амнистия. С граждан страны были списаны долги по налогам за определенный период. Под амнистию попали долги, образовавшиеся до 1 января 2015 года, а также пени, начисленные на эту задолженность. Долги, возникшие позднее указанного срока, все-таки необходимо было оплатить. Амнистия затронула и транспортный налог для физлиц. ФНС до сих пор занимается обработкой поданных заявлений на налоговую амнистию.

По сути налоговая амнистия является инициативой государства по освобождению граждан от налоговых обязательств и ответственности за нарушение этих обязательств. После 2018 года в России больше не проводилось подобных инициатив. Пока единственной возможностью избежать взыскания транспортного налога через суд является срок его давности. Налогоплательщика не могут привлечь к ответственности, если со дня совершения налогового нарушения прошло более трех лет.

.png)

.png)