Какие документы нужны для ремонта автомобиля по каско

КАСКО

МиниКАСКО

МикроКАСКО

КиберКАСКО

ОСАГО

Страхование водителей и пассажиров

Скидка на ремонт в ДЦ

Статьи

Программа лояльности

В рассрочку и

без переплат

Cкидка 30% на полис за рубеж

МикроКАСКО

Каско — это комплексное страхование автомобиля. В отличие от полиса ОСАГО, оно является добровольным и покрывает убытки в случае ДТП, хищения (угона), пожара, стихийного бедствия, хулиганских действий и других происшествий. В отличии от ОСАГО, автовладелец получает возмещение ущерба даже в тех случаях, когда он является случайным виновником происшествия.

Когда требуется каско?

Приобретая полис каско, водитель может выбрать защиту от повреждений или от повреждений и хищения (угона). С угоном всё ясно. А что же с повреждениями? Они могут быть следствием ДТП, пожара, стихийного бедствия и противоправных действий третьих лиц. В последнем случае подразумеваются царапины и вмятины на кузове, хищение колёс, зеркал и т. п. Также страховым случаем считается ситуация, когда владелец непреднамеренно причинил вред, например, сам ударил машину или не справился с управлением.

Полис покрывает более 20 различных неблагоприятных событий. Однако есть ряд ситуаций, когда страховая защита не действует, как пример:

Какие случаи считаются страховыми?

Дорожно-транспортное происшествие — один из типичных страховых случаев, которые покрывает каско. В ДТП всегда участвует хотя бы один автомобиль. При этом он должен находится на дороге или участвовать в дорожном движении. Повреждение во время стоянки в результате наезда другого автомобиля тоже считается дорожно-транспортным происшествием.

Как действовать при ДТП?

Если произошло ДТП, нужно придерживаться следующего алгоритма действий:

Как оформить ДТП?

Оформление ДТП проходит по двум основным сценариям:

Если ДТП произошло на парковке

Нередко возникают ситуации, когда автомобиль получил царапины, сколы и вмятины во время движения на парковке, т. е. когда водитель сам повредил машину.

При ДТП на парковке действуйте следующим образом:

Сотрудники ГИБДД составят протокол, с которым водитель впоследствии может направиться за страховым возмещением. Важно не пропустить срок для обращения в страховую компанию: на это отведено 10 дней.

Когда и как получить возмещение?

Для возмещения ущерба заполните заявление и предоставьте копии следующих документов:

Если все документы верны и поданы в срок, страховая направляет на ремонт, на СТО, указанное в договоре.

Какие еще риски покрываются каско?

Полис каско предусматривает страховую защиту также и от следующих рисков. Среди них:

Порядок действий

Порядок действий в этих ситуациях аналогичен действиям при ДТП. Разница лишь в том, что зачастую нужно дополнительно обращаться к сотрудникам полиции, МЧС и других служб для составления административного протокола или даже возбуждения уголовного дела. Подробнее о порядке действий каждом страховом случае, связанным с различнми способами нанесения повреждений автомобилю можно прочитать здесь.

Каско — надёжный способ защитить себя от большинства финансовых расходов, связанных с причинением вреда автомобилю. Но не забудьте, что о любом происшествии, даже если вы сами повредили машину, надо сообщать в страховую компанию. Следуйте описанному выше порядку действий, чтобы без промедления получить возмещение ущерба по действующему страховому полису.

Ремонт по страховке

Как отремонтировать автомобиль по КАСКО?

В случае наступления страхового события вам потребуется сообщить о нем в Тинькофф Страхование. Для этого зайдите в мобильное приложение Тинькофф или в личный кабинет на tinkoff.ru, выберите свой полис КАСКО и нажмите на кнопку «Заявить о страховом случае». Дальше просто следуйте инструкциям, которые увидите на экране. Также вам понадобится загрузить фото поврежденного автомобиля прямо в приложении.

После этого мы пришлем вам контакты ближайшей станции техобслуживания, где будет возможность отремонтировать вашу машину.

Какие документы нужно привезти в СТО?

Вам нужно будет приехать на станцию техобслуживания с документами о ДТП. Точный список документов сообщим после того, как обработаем ваше обращение о страховом событии.

Кто решает, какие работы по восстановлению автомобиля будут проводиться?

Этот вопрос совместно решают сотрудники Тинькофф Страхования и специалисты на станции технического обслуживания после осмотра пострадавшего автомобиля.

Кто будет контролировать качество ремонта? Что делать, если меня оно не устроит?

Все контакты со станцией технического обслуживания, включая контроль качества ремонта и его оплату, возьмет на себя Тинькофф Страхование. Вам останется лишь забрать машину со станции, когда ремонт будет закончен.

Если вас не устроит качество ремонта, напишите в чат службы поддержки в приложении Тинькофф или в личном кабинете на сайте tinkoff.ru. Наши операторы постараются быстро разобраться в ситуации и подскажут, что делать дальше.

Как я узнаю о ходе ремонтных работ?

Вся актуальная информация будет указана в приложении Тинькофф и в личном кабинете на сайте tinkoff.ru.

В приложении на главном экране чуть ниже списка ваших счетов выберите раздел «Страхование» → полис КАСКО → пункт «Страховые события».

В личном кабинете на верхней панели выберите вкладку «Кошелек» и найдите там раздел «Страхование» → ваш полис КАСКО → пункт «Страховые события».

Может ли сдвинуться срок ремонта?

Мы всегда стараемся подобрать для наших клиентов станции технического обслуживания, располагающие всеми нужными запчастями и материалами, готовые завершить работу в минимальный допустимый срок с учетом технологии и текущей загрузки.

Но вероятность небольшого смещения сроков ремонта все равно существует — например, если в процессе ремонта выяснится, что нужна какая‑то специфическая деталь, которой нет ни на СТО, ни на складе завода-изготовителя.

Предусмотрен ли подменный автомобиль на время ремонта?

Мы готовы оплатить расходы на аренду автомобиля или на услуги каршеринга во время ремонта вашей машины.

Эта услуга предоставляется в рамках опции КАСКО «Авто на замену», которая может быть подключена в дополнение к основным типам покрытия «Ущерб» или «Ущерб + хищение». По ней компенсируется один из этих вариантов:

Какие документы нужны для КАСКО после ДТП в 2021 году?

Содержание:

Полис добровольного страхования позволяет автомобилисту получить полное восстановление транспортного средства после наступления страхового случая. Также КАСКО предусматривает покрытие финансовых затрат, которые несет собственник транспортного средства при компенсации ущерба, причиненного другим участникам дорожного движения.

Такую информацию получает страхователь по время оформления полиса комплексного страхования движимого имущества. Однако для получения возмещения собственнику транспортного средства придется собрать все необходимые документы. Сбор бланков и справок может затянуться, если страхователь не будет иметь представления о том, что именно нужно предоставить страховщику.

Важность документации о наступлении страхового случая

Чтобы получить возмещение страхователю недостаточно просто обратиться в компанию и потребовать выплат. Прежде всего необходимо документальное подтверждение обоснованности запроса на получение компенсации. В некоторых ситуациях документы для полиса комплексного страхования являются необходимыми для возмещения убытков.

При отсутствии хотя бы одной официальной бумаги собственник транспортного средства может лишиться возможности использовать свой полис КАСКО. По этой причине специалисты советуют всем автовладельцам ответственно подходить к сбору документальных подтверждений обоснованности выплат по страховке.

Чтобы страховая компания не отклонила требование о предоставлении компенсационных выплатах, страхователь должен учитывать следующие особенности успешного рассмотрения требования:

Так как в отношении добровольного страхования организации имеют большую самостоятельность при принятии решений относительно условий получения полиса, перечень документации у разных представителей рынка может отличаться. Для уточнения списка документов собственник ТС может проконсультироваться с представителем компании по телефону.

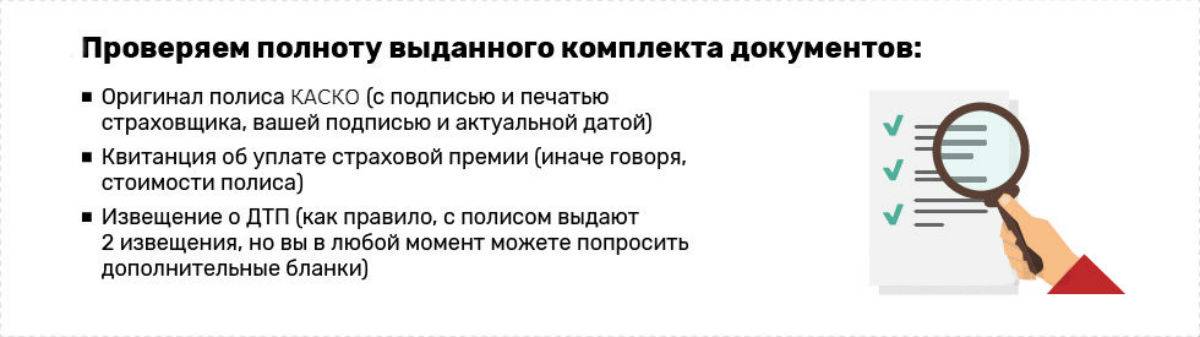

Страховой случай. Какие документы подготовить?

При наступлении покрываемого полисом комплексного страхования риска собственник имущества должен предоставить организации базовый перечень документов.

В пакет входят:

Все документы перед сдачей должны быть тщательно проверены на предмет фактических, орфографических и прочих ошибок.

Информация по вариантам страховых событий КАСКО

Полис комплексного страхования движимого имущества оформляется с учетом нескольких покрываемых страховых случаев. Это означает, что автомобилист может обратиться после наступления нескольких несчастных случаев. К каждому произошедшему виду покрываемого риска страховая компания подобрала индивидуальный подход.

Для получения компенсации в каждом конкретном случае требуется дополнительный пакет документов.

Список расширяется в зависимости от произошедшего страхового случая:

Однако представленный перечень нельзя назвать конечным. Для каждого индивидуального случая может понадобиться дополнительные документы из самых разных инстанций для подтверждения справедливости требования о получении средств по страховке.

Так, дополнительные бумаги понадобятся при:

Более подробно с перечнем дополнительной документации можно ознакомиться с помощью различных ресурсов, предоставляемых страховой компанией. Однако стоит обратить внимание и на то, что существуют и иные способы подтверждения произошедшего, кроме документации. Например, фото- и видеоматериалы. При наступлении страхового случая автомобилисту стоит позаботиться о съемке произошедшего и фиксации всех значимых деталей.

Возврат франшизы. Какие документы для КАСКО

Нередко полис комплексного страхования движимого имущества оформляется при наличии в договоре информации о франшизе по полису КАСКО. Важно знать, что порой автомобилисты имеют право ее вернуть при наступлении страхового случая, если авария произошла по вине третьего лица — второго участника ДТП.

В подобных ситуациях страхователю необходимо собрать пакет документов для получения возмещения по полису КАСКО и направить его в компанию у которой была приобретена страховка. Далее нужно потребовать возврата франшизы у виновной стороны дорожно-транспортного происшествия.

Чтобы вернуть франшизу, автомобилист должен предоставить следующие документальные обоснования:

Для возврата франшизы стоит заранее подготавливать два комплекта документов. Так автовладелец освободит себя от лишних хлопот. Собственнику ТС понадобится только один комплект в случае, если полис добровольного страхования и обязательная страховка виновной стороны были куплены в одной страховой компании.

Документы для ремонта по КАСКО

Страховая компания предоставит автовладельцу возмещение только в случае, если он будет располагать необходимыми документами. Стоит заметить, что справка из ГАИ при наличии небольших повреждений может не понадобиться — об этом необходимо уточнить у представителя страховой компании.

В документах на приобретение добровольной страховки иногда предусмотрена возможность получения небольшого ремонта по КАСКО без предоставления справок. Такая опция актуальна при повреждении зеркальных покрытий или при получении незначительных царапин.

Если возможность получения ремонта без справок не указана в сделке страхования, направление на СТО водитель получит при наличии:

После предоставления страховой организации необходимого перечня документов, автомобилист должен предоставить транспортное средство для проведения экспертизы, в результате которой специалист установит нанесенные автомобилю повреждения. Страховая компания в течение 2 недель должна рассмотреть полученные документы и выдать клиенту направление на ремонт ТС.

Расторжение договора КАСКО. Документы

Действующее законодательство Российской Федерации регламентирует право прекращения действия договорных соглашений по обоюдному или личному согласию субъектов правовых отношений. Главное условие — наличие существенной причины для прерывания деловых отношений.

Чтобы досрочно прервать действие полиса добровольного страхования, автомобилист должен предоставить страховой компании следующий пакет документов:

Разрыв деловых отношений со страховщиком не может быть сумбурным и необоснованным. Собственник транспортного средства должен обосновать причину преждевременной аннуляции договора.

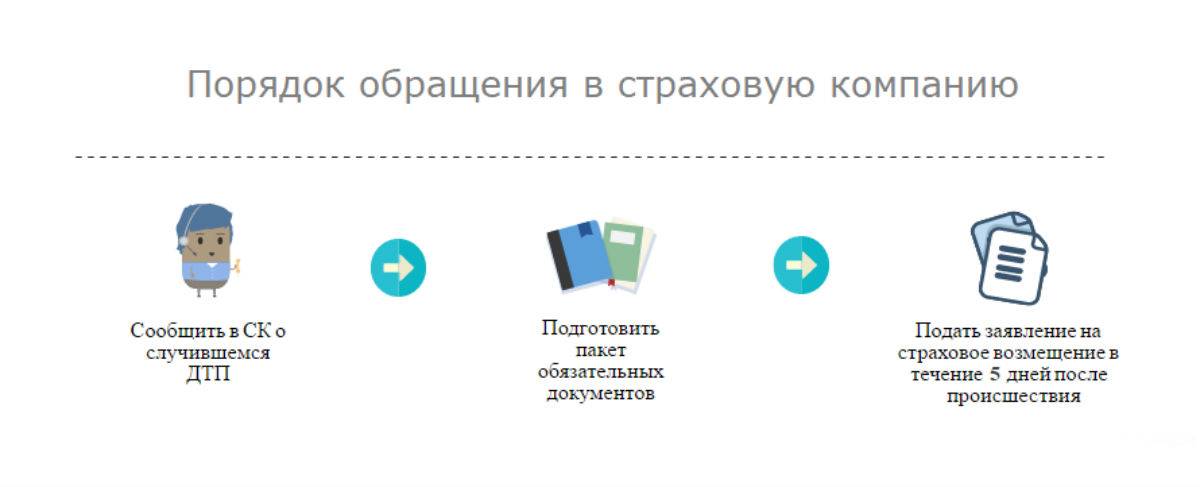

Сроки подачи документов

Существуют следующие официальные сроки подачи документов:

Если сроки подачи документации были упущены, страховая компания правомерно откажет автомобилисту в оказании каких либо услуг. По этой причине более рациональным действием будет своевременная подготовка документов.

Выплаты по КАСКО при ДТП: оформление, сроки обращения

КАСКО — это услуга добровольного страхования автомобиля от хищения и ущерба любого характера. При желании клиента можно дополнительно учитывать страховые функции полиса — расширение гражданской ответственности, страхование от несчастных случаев, а также дополнительного оборудования. Стоимость услуги зависит от количества допущенных к управлению лиц, года выпуска транспортного средства, марки, модели автомобиля и даты ввода его в эксплуатацию. Что значит возмещение ущерба по КАСКО при ДТП, какие сроки и порядок действий при наступлении страхового случая?

Обратите внимание. Если нужно рассчитать стоимость страховки, например, КАСКО на полгода, калькулятор на сайте vbr.ru поможет быстро определить стоимость и выбрать максимально подходящий вариант. При каких условиях возмещается ущерб

Что делать после ДТП по КАСКО и за что предусмотрены выплаты? Владелец полиса добровольного страхования имеет законное право на возмещение ущерба при следующих обстоятельствах:

При оформлении ДТП по КАСКО, когда риски заранее застрахованы полисом, причитающиеся выплаты должны осуществляться в полном объёме и точно в срок. Компенсация ущерба может быть выполнена в денежном эквиваленте напрямую клиенту или специализированному сервисному центру, который ремонтирует повреждённый автомобиль. Выплаты по КАСКО после ДТП предусматривают покрытие ущерба даже в том случае, если виновником аварии является сам водитель (держатель полиса), а не третьи лица.

Действия при ДТП по КАСКО — пошаговая инструкция

Последовательность выплат, правила и форма урегулирования, ремонт по КАСКО без ДТП и срок обращения по полису при аварийной ситуации отражается в договоре страхования. Чтобы беспроблемно получить выплату КАСКО после аварии, важно придерживаться следующих правил:

В ситуации, если вы оказались виновником ДТП, законом предусмотрено условие суброгации, описанное в ст. 965 ГК РФ. Это значит, что пострадавшая сторона вправе обратиться в свою СК за компенсацией понесенного ущерба, но и СК тоже может затребовать компенсацию выплаченных денег. И она, скорее всего, это сделает, обратившись после выплат к виновнику ДТП, то есть к вам.

Если сумма ущерба ниже 400 000 рублей, то ее покроет полис ОСАГО. Все, что выходит за рамки этой цифры, оплачивает виновный из своих средств. Будьте внимательны и помните, что срок исковой давности для суброгации от страховых компаний составляет 3 года с момента аварии.

Обратите внимание. Выплаты по КАСКО виновнику ДТП имеют такие же сроки восполнения ущерба, что и для пострадавшей стороны.

Сроки возмещения ущерба

Сроки возмещения ущерба КАСКО при ДТП не зафиксированы законодательно и не прописаны в правовом порядке. Они отображаются в договоре страхования или указаны в перечне правил страхового агента. Если проанализировать статистику и провести детальный анализ данных самих страховых компаний, можно вывести закономерные сроки выплаты по КАСКО при ДТП или прочих страховых случаях:

Чтобы не было спорных ситуаций с выплатами по КАСКО после ДТП, рекомендуется оформлять автостраховку в надёжных известных компаниях. Если вы не сориентировались, куда обращаться после ДТП по КАСКО, не переживайте — изучите договор со страховой компанией. В нём вы найдёте адрес и контакты страхового агента, к которому необходимо обратиться незамедлительно.

Как происходит возмещение

Как получить выплату по КАСКО после ДТП или при возникновении страхового случая? После оформления протокола клиенту необходимо обратиться в страховую компанию и написать заявление о возмещении ущерба, приложив к нему пакет документов.

При ущербе ТС

При краже ТС

Как оформить КАСКО без ДТП, если вы повредили автомобиль без участия в аварии (например, поцарапали бампер при неудачном манёвре) и нужна ли справка о ДТП для КАСКО в таком случае? В этой ситуации справка от ГИБДД не требуется, но необходимо зафиксировать происшествие через аварийного комиссара или участкового. При этом в разных страховых компаниях перечень необходимых документов может меняться, а скорость выплат КАСКО после ДТП зависит от условий в договоре.

Обратите внимание. Перед тем как получить страховку по КАСКО без ДТП, нужно представить справку с зафиксированным ущербом в страховую компанию, написав заявление на возмещение убытков.

Получение компенсации КАСКО при ДТП — порядок действий

Основные способы получения компенсации КАСКО после ДТП — прямая денежная выплата, направление на ремонт, полная замена транспортного средства.

Денежная выплата напрямую

Оформляется заявление на получение страховой выплаты клиентом напрямую. Страховой компанией проводится осмотр автомобиля и фиксация ущерба. Прежде всего, проводится экспертиза автомобиля и рассчитывается стоимость повреждений. После чего страховому агенту предоставляются платёжные документы о затратах клиента в автосервисе. Сумму по КАСКО при ДТП можно получить наличными деньгами или переводом на банковскую карту клиента.

КАСКО после ДТП — направление ТС на ремонт

После проведения экспертизы клиент оформляет заявление на законное возмещение ущерба, а страховая компания самостоятельно направляет автомобиль на плановый ремонт в автосервисе. При полном восстановлении ТС страховая компания оплачивает предоставленные партнёром счёта, а клиент получает отремонтированный автомобиль.

Обратите внимание. Если нужно отремонтировать машину по КАСКО без ДТП, вместо протокола от ГИБДД клиент должен представить справку о происшествии от аварийного комиссара или уполномоченного участкового. Кроме этого, можно позвонить в службу 112 и вызвать на место происшествия сотрудника полиции. Замена транспортного средства

Замена утраченного ТС происходит при краже или полной гибели имущества, неподлежащего восстановлению. В случае если суммы не хватает для замены автомобиля на аналогичный (цена утраченного имущества меньше цены нового ТС), клиент осуществляет доплату самостоятельно. Чаще всего держатель полиса может сам решить, в каком виде будет осуществлена компенсация, а КАСКО в ДТП с пострадавшими всегда имеет силу в соответствии с пунктами договора.

Причины, по которым могут отказать в выплате

К сожалению, часто страховые компании отказывают в частичной или полной выплате компенсации клиенту. Самые основные и частые причины:

Водитель нарушил ПДД. Обязательно заранее изучите условия договора страхования. В нем могут быть прописаны случаи, при которых возмещение ущерба не предусмотрено.

Нередко в договорах страхования пункты с условиями возмещения ущерба звучат двусмысленно и неточно. Обращайте внимание, какие документы нужны для КАСКО после ДТП и изучайте детали. В случае непонятных формулировок в договоре вы имеете право попросить откорректировать пункты.

Важно! Никогда не пытайтесь оформить КАСКО задним числом после ДТП, такие схемы легко открываются после проведения экспертизы и влекут за собой ответственность перед законодательством РФ.

Что делать, если страховая отказалась возмещать ущерб

Чтобы исключить негативные последствия в виде незаконного отказа от компенсации ущерба, изучите, как правильно оформить ДТП по КАСКО и тщательно выбирайте страховую компанию. Чем крупнее и известнее фирма, тем больше шансов благополучно получить положенную компенсацию. Если всё-таки сложилась ситуация спора и вы получили отказ от страховой компании, действуйте согласно рекомендациям:

При любых обстоятельствах всегда внимательно изучайте рейтинг страховой компании и договор, который подписываете. Даже при отказе страховой фирмы возмещать ущерб ТС, не опускайте руки и не ремонтируйте транспортное средство самостоятельно. Существует ряд наивысших форм юридических законов, которые имеют большую правовую силу, чем страховой договор. Самое главное – следовать обязательным пунктам и грамотно оформлять происшествие. В таком случае вероятность выиграть спор максимальна. При любых конфликтных ситуациях вы всегда имеете право на независимую экспертизу и законное разрешение спора.

ВС напомнил, когда страхователь вправе требовать возмещения стоимости ремонта автомобиля по КАСКО

Верховный Суд опубликовал Определение № 18-КГ21-10-К4 от 18 мая, в котором рассмотрен вопрос о том, может ли страхователь в случае нарушения страховщиком обязательства произвести ремонт ТС претендовать на стоимость его возмещения.

Суд первой инстанции встал на сторону страхователя

В июле 2018 г. между Борисом Петрачуком и АО «АльфаСтрахование» был заключен договор страхования КАСКО, которым предусматривалось возмещение за повреждение и хищение на сумму 3 млн руб. и за несчастный случай – 1 млн руб. Согласно условиям договора выплата страхового возмещения по риску «повреждение», за исключением случаев полной гибели автомобиля, осуществляется путем организации и оплаты страховщиком ремонта на СТОА, имеющей договорные отношения со страховщиком, по выбору и по направлению страховщика. Страхователь в день заключения договора единовременно уплатил страховую премию в размере 115 тыс. руб.

В период действия договора автомобиль был поврежден, и Борис Петрачук уведомил страховую компанию. После осмотра автомобиля страховщик признал случай страховым и выдал владельцу направление на ремонт. Не согласившись с перечнем предполагаемых работ и заменяемых деталей, указанных в счете СТОА, страхователь направил в СК претензию, в которой просил выплатить ему страховое возмещение в денежном выражении. Ответа на претензию, равно как и страхового возмещения, мужчина не получил.

В дальнейшем Борис Петрачук обратился в суд с иском к компании «АльфаСтрахование», в котором просил взыскать стоимость восстановительного ремонта ТС, неустойку, компенсацию морального вреда, штраф, расходы на оплату экспертного заключения, а также расходы на представительские услуги и на составление доверенности.

Решением Туапсинского городского суда Краснодарского края от 7 ноября 2019 г. иск удовлетворен частично: с «АльфаСтрахования» в пользу страхователя взысканы страховое возмещение, неустойка, компенсация морального вреда и штраф в общем размере 1 млн руб.

Суд первой инстанции исходил из того, что хотя заключенным между сторонами договором страхования ТС в случае его повреждения предусмотрено страховое возмещение в виде выдачи потерпевшему направления на ремонт на соответствующую СТОА, в данном случае страховщиком не выполнено обязательство по надлежащей организации такого ремонта, поскольку указанный в направлении на ремонт объем повреждений автомобиля Бориса Петрачука не соответствовал имеющимся в действительности повреждениям. На основе изложенного суд указал, что истец вправе был потребовать от ответчика выплаты страхового возмещения в денежном выражении в размере стоимости восстановительного ремонта автомобиля. При определении размера подлежащего взысканию в пользу потерпевшего страхового возмещения суд первой инстанции руководствовался заключением проведенной судебной автотехнической экспертизы от 24 октября 2019 г.

Апелляция не нашла оснований для выплаты истцу страхового возмещения в денежном выражении

2 июля 2020 г. апелляционным определением судебной коллегии по гражданским делам Краснодарского краевого суда решение первой инстанции было отменено, в удовлетворении исковых требований отказано. В заседание судебной коллегии для представления интересов истца явился его представитель, адвокат Краснодарской краевой коллегии адвокатов Артур Саакян, который не был допущен к участию в заседании, поскольку не имел при себе диплома о высшем юридическом образовании.

Апелляционной суд посчитал, что страховщик выполнил условия заключенного договора, согласно которым в случае повреждения автомобиля страхователя страховщик обязан выдать потерпевшему направление на ремонт автомобиля на соответствующей СТОА, однако Борис Петрачук уклонился от предоставления поврежденного ТС на ремонт. Помимо этого суд отметил, что судебный эксперт не осматривал автомобиль и произвел экспертизу на основании материалов дела, в том числе представленных истцом, достоверность которых, по мнению апелляционного суда, вызывает сомнение.

«Доказательств фактически понесенных затрат на восстановление автомобиля истцом не представлено, в связи с чем оснований сомневаться в правильности произведенного ответчиком расчета стоимости восстановительного ремонта транспортного средства у судебной коллегии не имеется», – пояснила коллегия краевого суда. В связи с этим апелляция установила, что оснований для выплаты истцу страхового возмещения в денежном выражении не имеется. С данными выводами согласился кассационный суд общей юрисдикции.

Недопущение представителя к участию в заседании нарушило конституционное право истца

Позднее Борис Петрачук обратился с жалобой в Верховный Суд и просил оставить в силе решения суда первой инстанции. Судебная коллегия по гражданским делам ВС не согласилась с доводами апелляционной и кассационный инстанций, отметив допущенные нарушения норм действующего законодательства.

Прежде всего Верховный Суд напомнил, что в соответствии с ч. 1 ст. 48 Конституции РФ каждому гарантируется право на получение квалифицированной юридической помощи. Как предусмотрено ч. 1 ст. 48 ГПК РФ, граждане вправе вести свои дела в суде лично или через представителей. Суд разъяснил, что в ст. 49 Кодекса закреплено, что представителями в суде могут быть дееспособные лица, полномочия которых на ведение дела надлежащим образом оформлены и подтверждены.

«Представителями в суде, за исключением дел, рассматриваемых мировыми судьями и районными судами, могут выступать адвокаты и иные оказывающие юридическую помощь лица, имеющие высшее юридическое образование либо ученую степень по юридической специальности. Иные оказывающие юридическую помощь лица должны представить суду документы, удостоверяющие их полномочия, и по общему правилу – также документы о своем высшем юридическом образовании или об ученой степени по юридической специальности», – отмечено в определении.

ВС указал, что при недопущении представителя истца к участию в заседании по причине отсутствия у него при себе диплома о высшем юридическом образовании апелляционный суд не принял во внимание разъяснения, содержащиеся в п. 4 Постановления Пленума ВС РФ от 9 июля 2019 г. № 26 о применении норм ГПК, АПК, КАС в связи с процессуальной реформой. В соответствии с данным положением лицо, которое до вступления в силу изменений начало участвовать в деле в качестве представителя, после вступления в силу изменений сохраняет предоставленные ему по этому делу полномочия вне зависимости от наличия высшего юридического образования либо ученой степени по юридической специальности.

Так, Суд пояснил, что из материалов дела следует, что Артур Саакян, действующий на основании выданной ему в установленном законом порядке доверенности, участвовал 27 сентября 2019 г. в судебном заседании суда первой инстанции в качестве представителя истца. В связи с этим адвокат сохранил предоставленные ему Борисом Петрачуком полномочия на участие в деле в качестве представителя в суде апелляционной инстанции.

По мнению Верховного Суда, не допустив Артура Саакяна в качестве представителя истца к участию в рассмотрении дела в апелляционном порядке, судебная коллегия тем самым нарушила конституционное право Бориса Петрачука на получение квалифицированной юридической помощи и принцип состязательности сторон гражданского процесса, а ее постановление, вынесенное без учета принципов гражданского судопроизводства, не может считаться законным.

ВС не согласился с формальным подходом суда апелляционной инстанции к рассмотрению дела

Ссылаясь на п. 1 ст. 929 ГК РФ, Суд указал, что страховщик, заключая договор страхования, берет на себя обязательства за обусловленную договором плату при наступлении предусмотренного в договоре события возместить страхователю причиненные вследствие этого события убытки в застрахованном имуществе либо убытки в связи с иными имущественными интересами страхователя в пределах определенной договором суммы.

Верховный Суд также подчеркнул, что по общему правилу, установленному п. 3 ст. 10 Закона об организации страхового дела, обязательство по выплате страхового возмещения является денежным. Вместе с тем согласно п. 4 указанной статьи в пределах страховой суммы может предусматриваться замена страховой выплаты предоставлением имущества, аналогичного утраченному имуществу, а в случае повреждения имущества, не повлекшего его утраты, – организацией и (или) оплатой страховщиком в счет страхового возмещения ремонта поврежденного имущества.

Обращаясь к п. 42 Постановления Пленума ВС РФ от 27 июня 2013 г. № 20, Верховный Суд подчеркнул, что если договором добровольного страхования предусмотрен восстановительный ремонт ТС на СТОА, осуществляемый за счет страховщика, то в случае неисполнения такого обязательства в установленные договором сроки страхователь вправе поручить производство ремонт третьим лицам либо произвести его своими силами и потребовать от страховщика возмещения понесенных расходов в пределах страховой выплаты.

В рассматриваемом случае транспортное средство отремонтировано не было, поскольку истец не согласился с объемом предполагаемых восстановительных работ, полагая его недостаточным. В связи с этим, как пояснил Суд, для правильного разрешения спора суду апелляционной инстанции надлежало установить, какие обязанности возникли у сторон договора КАСКО в связи с наступлением страхового случая. Кроме того, в связи с несогласием Бориса Петрачука с объемом предполагаемых восстановительных работ было необходимо выяснить, какие действия каждая из сторон в соответствии с действующим законодательством должна была предпринять и предприняла. Однако судом эти обстоятельства не устанавливались и на обсуждение сторон не выносились, подчеркнул ВС.

Суд также посчитал, что апелляционной инстанции следовало определить, были ли надлежащим образом страховщиком исполнены обязательства, возникшие из договора имущественного страхования, обусловлено ли соглашение сторон о натуральном возмещении условиями договора КАСКО, предусмотрена ли законом или договором возможность замены обязательства, исполняемого в натуре, денежным обязательством. В связи с выявленными нарушениями Верховный Суд направил дело на новое рассмотрение в суд апелляционной инстанции.

Эксперты оценили позицию Верховного Суда

В комментарии «АГ» Артур Саакян указал, что в жалобе в ВС он в первую очередь сослался на ст. 929 ГК РФ, из буквального толкования которой, по его мнению, следует, что страховщик, заключая договор страхования, берет на себя обязательства по устранению всех повреждений, возникших при наступлении страхового случая в период страхования. «Соответственно, надлежащим исполнением обязательств со стороны страховщика является выдача направления на ремонт всех повреждений транспортного средства, относящихся к страховому случаю, в сроки, установленные договором», – пояснил представитель истца.

Артур Саакян отметил, что направление на ремонт не обеспечивало защиту имущественных интересов страхователя, поскольку не обеспечивало приведения транспортного средства в состояние, в котором оно находилось до момента наступления страхового события. По мнению адвоката, апелляционное определение основано на поверхностной оценке правоотношений сторон, без учета фактических обстоятельств дела. «Следуя логике судов апелляционной и кассационной инстанций, если на автомобиле будет условно повреждено 100 деталей, относящихся к страховому случаю, а страховщик решит отремонтировать лишь одну и выдаст направление на ремонт, то обязательства страховщика будут считаться исполненными», – указал Артур Саакян. Он обратил внимание, что именно данный довод жалобы Верховный Суд посчитал заслуживающим пристального внимания, отразив в своем судебном акте.

По словам Артура Саакяна, рассматриваемая проблема является актуальной на сегодняшний день и стоит остро, так как в настоящее время суды рассматривают существенный объем аналогичных дел и позиции ВС РФ всегда являются ориентиром для правильного толкования и применения норм права. «Полагаю, что позиция ВС по данному делу может существенно поменять устойчиво сложившуюся негативную для страхователей судебную практику и суды уйдут от поверхностного подхода к рассмотрению подобных дел, где, как правило, для отказа в удовлетворении требований страхователей достаточно было лишь установить факт выдачи направления на ремонт со стороны страховщика и непредоставления транспортного средства на ремонт со стороны страхователя. При этом оценка соответствия самого направления на ремонт закону не давалась», – поделился Артур Саакян.

Адвокат Московской городской коллегии адвокатов, эксперт в сфере страхового права Дмитрий Шнайдман отметил, что вариант выплаты страхового возмещения на условиях организации ремонта на СТОА практически всегда является самым экономичным из предлагаемых страховщиком вариантов заключения договора КАСКО, поэтому он популярен среди страхователей. «Тем не менее зачастую при наступлении страхового случая страхователь не имеет намерения восстановить свое нарушенное право, осуществив ремонт по направлению страховщика, но рассматривает договор страхования как возможный способ обогащения, используя любые формальные поводы для получения страхового возмещения в денежной форме», – считает эксперт.

В частности, по мнению Дмитрия Шнайдмана, в рассматриваемом деле, в случае несогласия страхователя с предполагаемым объемом ремонтных работ, указанным в направлении страховщика, добросовестным поведением страхователя могло бы являться требование о понуждении страховщика исполнить договор на согласованных условиях, выдав направление на ремонт всех повреждений, имеющих отношение к страховому случаю. В этом случае спор касался бы порядка исполнения обязательств страховщика, связанных с выплатой страхового возмещения путем организации восстановительного ремонта, но не менял бы сути данного обязательства, добавил адвокат.

«С моей точки зрения, в определении Верховный Суд не высказал окончательного мнения о возможности изменения судами согласованного сторонами договора страхования КАСКО способа осуществления выплаты страхового возмещения», – считает Дмитрий Шнайдман. Данную позицию эксперт обосновывает тем, что, отправляя дело на новое апелляционное рассмотрение, Верховный Суд обозначил возможность такого изменения условиями конкретного договора страхования, указав, что судами указанные вопросы исследованы не были. При таких обстоятельствах, по его мнению, правовую позицию Верховного Суда по сути рассматриваемого вопроса нельзя признать окончательно сформированной.

Юрист юридического бюро «ОЛИМП» Иван Хорев также заметил, что из фабулы дела, изложенной Верховным Судом, неясно, устанавливали ли суды нижестоящей инстанции экспертным или иным путем то обстоятельство, что выданное страхователю страховщиком направление на ремонт не соответствовало перечню полученных повреждений, и произвел ли такой ремонт страхователь за свой счет после отказа от ремонта на СТОА. При этом эксперт заметил, что страхование по КАСКО всегда дороже, чем обязательное страхование, соответственно, после уплаты значительной суммы страховой премии страхователь вправе ожидать качественного и оперативного разрешения спорной ситуации, особенно если она уже квалифицирована страховщиком как страховой случай.

«В настоящем споре Верховный Суд дал важные критерии того, какие обстоятельства нужно устанавливать судам нижестоящих инстанций для правильного разрешения таких споров. Сам по себе спор является рядовым, но те критерии правильного разрешения спора, которые обозначил Верховный Суд, направляя дело на новое рассмотрение в суд апелляционной инстанции, могут стать важным ориентиром и для судов по данной категории споров, и для страховых компаний, которые могут повышать качество досудебного разрешения подобных споров», – заключил Иван Хорев.