Какой штраф предусмотрен если нет страховки на автомобиль при аварии

Без полиса: кто возместит ущерб при ДТП

Какие полисы являются недействительными и поддельными

Полис ОСАГО не нужен для владельцев транспорта, скорость которых не превышает 20 км/ч, не имеющего колес, а также иностранным перевозчикам (если они застрахованы за границей).

К недействительным относятся полисы ОСАГО, которые:

выданы без уникального номера или оформлены не на официальном сайте страховщика;

такой же полис есть у другого водителя, который получил его раньше;

полис оформлен после отзыва или приостановлении действия лицензии страховщика;

выданы на испорченных, утерянных или похищенных у страховщика бланках;

выданы на старых бланках, использование которых не продлено.

Подделывают полисы ОСАГО по-разному: кто-то изменяет дату выдачи и период действия документа, подпись на нем или гербовую печать. Так, в Воронеже автолюбитель переписал ручкой срок страховки, а в Волгограде злоумышленник оформил полис на мототехнику, затем в фотошопе изменил сведения о водителе и авто.

Юрист «Европейской Юридической Службы» Евгений Иванов поясняет, что в такой ситуации необходимо подать заявление в полицию, поскольку в действиях менеджера имеются признаки преступления по ст. 327 УК («Подделка, изготовление или оборот поддельных документов, штампов, печатей или бланков»). В рамках проверки будет установлен виновник, добавляет эксперт: «Затем вы вправе предъявить гражданский иск о взыскании материального и морального вреда к причинителю ущерба».

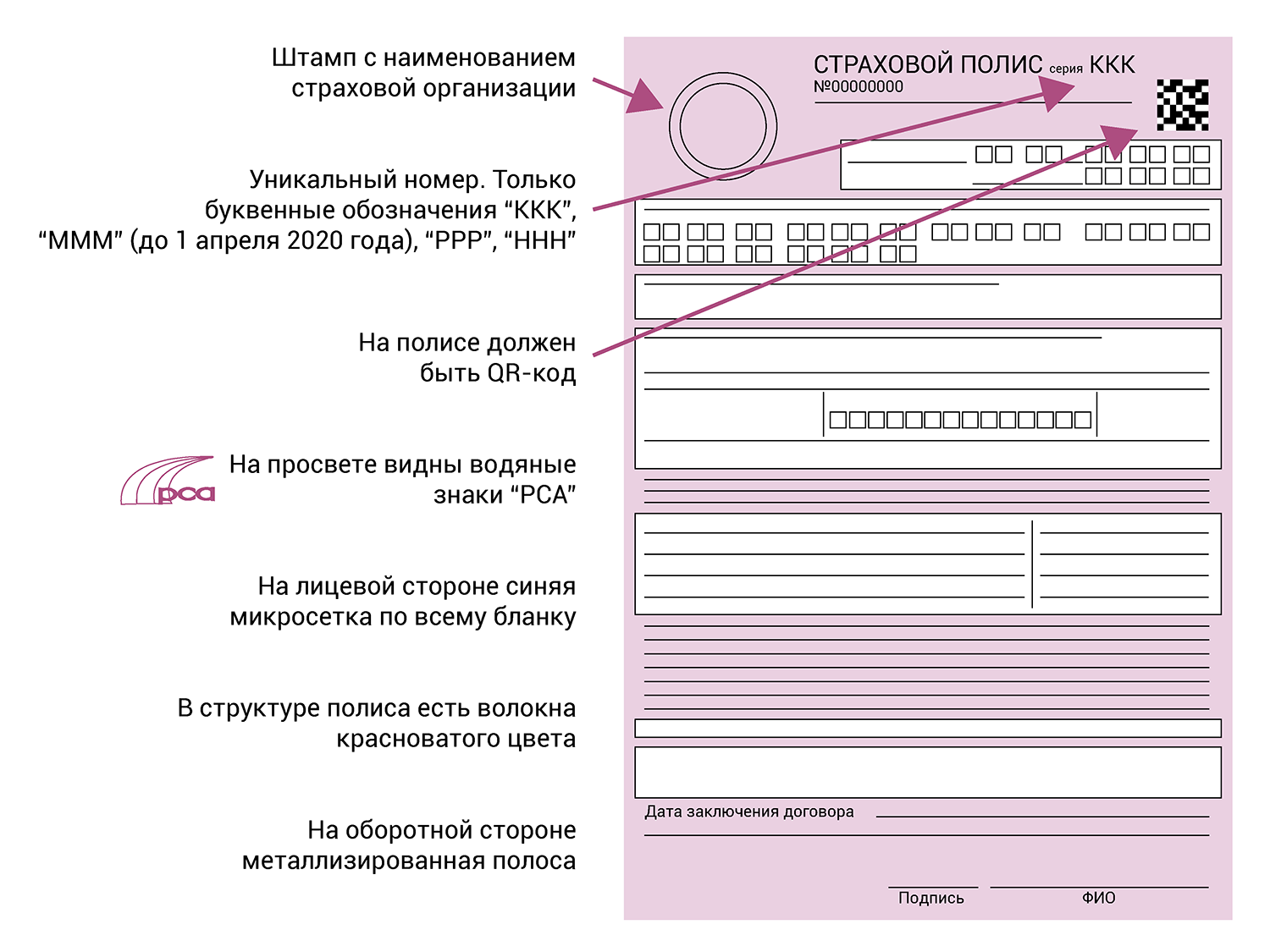

Как проверить действительность страховки

Автовладельцу необходимо ввести серию и номер полиса ОСАГО на сайте Российского союза автостраховщиков (РСА). Помимо действительности полиса водитель узнает, принадлежит ли документ страховщику и какой договор ОСАГО он заключал. Также можно проверить страховку через QR-код или сравнить по характеристикам подлинного полиса.

Основные признаки действительного полиса ОСАГО

Какое наказание грозит за недействительный полис

Если водитель ездит с недействующей страховкой, то получит штраф 800 руб. по ч. 2 ст. 12.37 КоАП («Несоблюдение требований об ОСАГО»). Если полис подложный, то автовладельцу грозит уголовная ответственность по ч. 1,5 ст. 327 УК («Подделка, изготовление или оборот поддельных документов, штампов, печатей или бланков»):

за подделку страховки или изготовление подложных бланков для использования или сбыта;

использование заведомо ложного полиса ОСАГО.

Если водитель обнаружил, что полис является фиктивным, то ему необходимо написать заявление в полицию, чтобы изготовителей незаконной продукции нашли и привлекли к уголовной ответственности.

Кто будет выплачивать возмещение при отсутствии страховки, поддельном полисе

Вред здоровью после аварии возмещается Российским союзом автостраховщиков независимо от наличия и действительности полиса ОСАГО.

Виновник даже может быть не установлен или скрыться с места ДТП, а потерпевшие получат компенсацию. Но затем РСА будет взыскивать эти деньги с виновника происшествия.

Если при аварии никто из людей не пострадал, а ущерб был причинен только имуществу, то расходы будет компенсировать виновник. Но если водитель ехал на служебной машине по рабочим делам и попал в ДТП, то придется платить работодателю.

Если при ДТП причинили только вред имуществу, то расходы возместит виновник или его работодатель, если авария произошла, когда сотрудни исполнял трудовые обязанности.

Юрист «Европейской Юридической Службы» Евгений Иванов поясняет, что можно обратиться к виновнику ДТП для возмещения вреда даже в том случае, если автомобиль продан. Денежная сумма от продажи не влияет на размер ущерба, отмечает эксперт: «Если после ДТП вы продали авто без оценки, то в суде доказать убытки будет сложно».

Определяем ущерб, затем договариваемся с виновником

Сначала нужно рассчитать сумму вреда, причиненного автомобилю после ДТП. Это делает независимый эксперт. Он подготовит отчет, в котором укажет сумму ремонта авто. Помимо денег на ремонт автовладелец может взыскать с виновника аварии расходы на проведение экспертизы, эвакуацию машины и ее хранение, доставку пострадавшего в больницу, проезд на общественном транспорте к месту нахождения авто или эксперта.

Потерпевший вправе требовать возмещение реального ущерба, в том числе, утрату товарной стоимости авто.

После оценки потерпевший просит другого участника ДТП заплатить за ремонт добровольно. Для этого он вручает претензию лично или направляет её по почте. Когда виновник согласен возместить ущерб, стороны заключают соглашение, в котором определяют размер выплат и порядок их перечисления. Если отказывается, то автовладелец может обратиться в суд.

Подаем иск в суд

Потерпевший вправе требовать выплаты ущерба имуществу с виновника через суд в течение трех лет с момента, когда узнал о своем нарушенном праве. Иск о возмещении вреда здоровью не ограничивают по времени. Но компенсация будет взыскана только в счет расходов за последние три года.

В исковом заявлении необходимо описать обстоятельства ДТП, повреждения автомобиля, в какой части ущерб не был возмещен, сведения о попытке разрешить спор до суда, требование о возмещении ущерба с его размером. Также истцу следует обратить внимание на отсутствие страховки у виновника или наличие недействительного/подложного полиса.

Кроме этого, к иску следует приложить:

схему ДТП, объяснения очевидцев, протокол об административном правонарушении по водителю без страховки и др.;

отчет эксперта об оценке ущерба;

досудебное соглашение, претензию или иные документы, подтверждающие, что истец пытался урегулировать спор до суда;

квитанцию об оплате госпошлины;

уведомление о вручении копии иска с приложением другим участникам процесса (ответчику, третьим лицам).

Судебное разбирательство длится, как правило, два месяца. Решение суда вступит в силу через месяц, если его никто не обжалует. В противном случае решение вступит в силу незамедлительно после рассмотрения жалобы вышестоящим судом.

Юрист «Европейской Юридической Службы» Евгений Иванов говорит, что следует обжаловать решение суда в апелляционной инстанции, ссылаясь на то, что выплаченные суммы не являются неосновательным обогащением. Эксперт утверждает: «Страховая компания перед возмещением признала аварию страховым случаем, проверила и подтвердила факт заключения между виновником ДТП и страховщиком договора ОСАГО, действовавшего на дату ДТП, поэтому она не может требовать возврата выплат как неосновательного обогащения».

Обращаемся к судебным приставам

После вступления решения суда в законную силу водителю нужно получить исполнительный лист в суде и направить его приставу. Тот возбудит исполнительное производство. В ходе исполнения пристав может наложить арест на имущество или денежные средства должника, взыскать деньги с банковских карт или других источников дохода и даже запретить выезд виновнику за границу.

Если приставу не удастся взыскать деньги, то он окончит исполнительное производство. Только через 6 месяцев после такого решения автовладелец сможет возобновить исполнение.

*Вопросы найдены на автомобильных форумах и сайтах.

Что делать если попал в ДТП и виноват

В стандартном ДТП есть две стороны — виновник и пострадавший, и каждый после аварии должен выполнить некоторые действия. Если вы — виновник, то идеальный вариант — наличие у вас полиса ОСАГО. Если его нет, вы получите не только штраф, но обязанность возместить пострадавшему убытки.

Рассмотрим, что делать, если попал в ДТП и виноват, как себя вести, что делать сторонам. Есть определенный алгоритм действий, который нужно соблюдать, чтобы уменьшить свои потери. Подробно обо всем — на Бробанк.ру.

Рассматриваем ситуацию с юридической и денежной точки зрения. Авария уже свершилась и оформлена. Не будем разбирать, как действовать при самом ДТП.

Я — виновник, у меня есть ОСАГО

Что делать в такой ситуации? На деле она лучше, чем когда полиса нет. Многие автовладельцы жалеют деньги на покупку обязательной страховки, а после аварии начинают рвать на себе волосы — и свой автомобиль пострадал, еще и потерпевшему придется платить из своего кармана.

Виновник должен оперативно уведомить свою страховую компанию о том, что он попал в ДТП, которое сам и спровоцировал. Закон не сообщает о том, в какие сроки должно произойти уведомление, но указывает, что это должно случиться как можно быстрее.

Если вы — виновник ДТП, сразу после оформления происшествия позвоните в свою страховую компанию и сообщите ей о событии. Там же оператор даст инструкцию по дальнейшим действиям.

Как будет действовать пострадавший

Вообще, если рассматривать, что делать виновнику ДТП, то ему особо ничего делать и не надо. Это потерпевшему придется побегать, чтобы получить компенсацию от страховой компании, обслуживающей полис ОСАГО виновного в аварии гражданина.

Что будет делать пострадавший:

Как видно, именно пострадавшая сторона занимается всей волокитой. Виновнику же никакая компенсация не положена, поэтому он ничего не делает. Единственное необходимое его действие — привезти в свою страховую свой экземпляр уведомления о ДТП. Все.

Если ущерб превышает сумму по ОСАГО

Законом определены максимальные лимиты денег, которая страховая компания может выплатить пострадавшему. Согласно статье 7 ФЗ-40 это:

Например, если речь о полной гибели авто, которое невозможно восстановить, а машина была оценена в 600 000 рублей, страховая выплатит пострадавшему только 400 000. Остальные 200 000 тот правомочен взыскать с виновника ДТП. Если же машина стоит 300 000, то столько пострадавшему и выплатят, на этом претензии будут закрыты.

Такие ситуации встречаются довольно часто, поэтому рассмотрим обязанности виновника ДТП по ОСАГО в этом случае. Если пострадавший недополучит, например 200 000 рублей, при нормальном раскладе дел сначала он свяжется с виновником и потребует возместить этот убыток добровольно.

Если вы согласны возместить убыток добровольно, сначала убедитесь в реальности названной суммы. При необходимости можно заказать повторную независимую экспертизу. При расчетах все документируйте, сохраняйте документ о передаче денег.

Если виновник отказывается возмещать убыток добровольно, потерпевший обратится в суд. Если сумма иска не превышает 50 000, дело будет рассматривать мировой судья. Если превышает — районный. И у суда не будет оснований отказать в удовлетворении иска.

Бывает так, что пострадавший не идет на связь с виновником, а сразу обращается в суд. В итоге виновник узнает об этом по повестке или вовсе, получив решение суда. Нарушений в действиях пострадавшего здесь нет.

Варианты развития событий после суда:

Если у вас нет необходимой суммы, ждите обращение пострадавшего к приставам. При наличии официальной работы с зарплаты будут высчитывать по 50% (можно снизить размер удержания), пока долг не будет покрыть полностью.

В итоге получается, если ты — виновник ДТП, страховая возместит максимум 400 или 500 тысяч рублей. Все остальное должен платить виновник. И если речь о сильно поврежденной дорогой машине, или если в аварии есть серьезно пострадавшие люди, можно “попасть” на очень серьезные деньги.

Я — виновник ДТП, мои действия при отсутствии ОСАГО

Если полиса ОСАГО нет, тогда все убытки пострадавшего покрывает виновник аварии. При регистрации происшествия виновнику будет выписан штрафы в 800 рублей за отсутствие страховки.

На деле больше от этой ситуации страдают потерпевшие. При наличии страховки они гарантированно получат возмещение в течение 20 дней после обращения к страховщику, если сумма ущерба не превышает 400 или 500 тысяч рублей. Если полиса нет, придется взыскивать убытки с виновника самостоятельно через суд.

Пострадавший сделает за свой счет экспертизу и подаст в суд на виновника (если тот не пожелает расплатиться добровольно). Виновник может оспорить экспертизу, заказать свою. Но итогом в любом случае станет вступившее в силу решение суда о возмещении ущерба.

Если в дело вступят приставы:

Так что, если рассматривать, в каких случаях виновник ДТП платит по полной программе, то это при отсутствии полиса ОСАГО. Если он есть, и убыток не превышает установленные законом суммы, из своего кармана виновник пострадавшему ничего не платит — расходы покроет страховая. Но при следующей покупке полиса он обойдется дороже.

А вот свое транспортное средство в любом случае придется восстанавливать и ремонтировать самостоятельно. Убытки виновника ОСАГО не покрывает. Но если речь о полисе КАСКО, тогда и виновник получит компенсацию. Но нужно смотреть на ситуацию и перечень страховых случаев.

Как взыскать ущерб, если у виновника ДТП нет ОСАГО?

Я сдал машину такси в прокат, и водитель попал на ней в ДТП: в мою машину врезался другой автомобиль. Виновником признали водителя того автомобиля, но у него не оказалось полиса ОСАГО.

Оценщик определил мой ущерб в 465 000 Р с учетом износа. Я отправил виновнику досудебную претензию с копиями всех документов и потребовал возместить ущерб в течение 15 дней, оплатить 1700 Р в сутки за простой машины, а также расходы на эксперта и эвакуатор. Но это не помогло: водитель на контакт не идет. До этого он не приезжал на независимую экспертизу, не забрал телеграмму с уведомлением. Видимо, такая же ситуация с претензией.

В базе данных судебных приставов я нашел 49 исполнительных производств в отношении виновника на сумму около 30 000 Р — в основном это неоплаченные штрафы за нарушения ПДД с 2018 года. Предполагаю, что водитель — злостный нарушитель. Банковских карт и счетов у него, видимо, нет, иначе приставы заблокировали бы их и списали штрафы. Но, кажется, у этого человека есть машина, ведь штрафы за нарушения продолжают ему приходить. Другого имущества, возможно, нет.

Я планирую подать в суд и думаю, что мой иск удовлетворят. Но как мне взыскать деньги? Какая управа есть на виновника ДТП, если у него не было полиса ОСАГО и, скорее всего, нет имущества?

Валерий, вы правы: ущерб в вашей ситуации взыскивают только через суд. Даже если виновник ДТП не придет в суд, решение могут вынести заочно. Дело передадут судебным приставам, и они будут решать, как именно взыскать долг.

Несмотря на то что у приставов довольно широкие полномочия, получить деньги, скорее всего, будет непросто. Расскажу подробнее об этой схеме и дам советы, как действовать, чтобы ускорить дело.

Как подать в суд на виновника ДТП

В России ОСАГО обязательно. Водитель, который сел за руль, должен заранее застраховать свою ответственность. Если такой водитель попадет в ДТП, страховая компания заплатит до 400 000 Р за вред имуществу и до 500 000 Р за вред здоровью пострадавших.

Но есть водители, которые нарушают закон и ездят без ОСАГО. Если такой водитель устроил ДТП, обращаться в страховую компанию бесполезно: страхового полиса нет. Если бы был ущерб жизни или здоровью, такой ущерб в отсутствие ОСАГО компенсировал бы Российский союз автостраховщиков. Но в вашем случае ущерб только материальный, и взыскать его можно только через суд.

До подачи иска желательно соблюсти такую процедуру:

При этом неважно, получил виновник ДТП бумаги или нет, — в суде будет иметь значение только сам факт отправки. Поэтому и извещение о проведении оценки, и досудебное уведомление лучше отправлять заказными письмами с уведомлением о вручении.

В исковом заявлении можно сразу потребовать наложить арест на имущество виновного и просить взыскать все понесенные расходы: на ремонт, эвакуатор, оценщика, юриста и так далее.

Если ответчик не явится на судебное заседание, скорее всего, суд несколько раз отложит заседание, а потом вынесет заочное решение. У виновника аварии будет право подать апелляционную жалобу. Если он этого не сделает, то через месяц решение вступит в законную силу.

После этого материалы дела передадут судебным приставам. Они и будут заниматься взысканием долга.

Что грозит виновному и потерпевшему, если произошло ДТП, а у них нет страховки ОСАГО?

Сегодня в России существует несколько различных видов страхования ответственности для автомобилистов. Они могут быть как обязательными, так и добровольными. Самыми распространенными являются ОСАГО и КАСКО.

ОСАГО — это обязательный, вне зависимости от стоимости, страховой полис на случай, если водитель попал в ДТП или какую-либо непредвиденную ситуацию. Его отсутствие является грубым нарушением и карается штрафом, эксплуатация автомобиля без него запрещена.

Что будет, если один из участников аварии не застрахован, какое наказание понесет виновный за езду без страховки?

Польза страховки при аварии

Один из основных плюсов наличия ОСАГО в ДТП — это довольно быстрый упрощенный порядок получения выплаты в случае, если в аварии не пострадали люди, участвовало всего два транспортных средства и их водители не имеют претензий друг к другу. В таком случае денежные средства идут на восстановление поврежденного автомобиля пострадавшей стороны.

Другой довольно существенный плюс — это неустойка со стороны страховой компании в случае просрочки выплат, назначающаяся за каждый день.

Дорожно-транспортное происшествие и страховка

Отсутствие бумаги у того, кто виноват

Нанесенный в ДТП ущерб полностью покрывается лицом, нанесшим его. Это регламентировано статьей 1064 ГК РФ. Вследствие ремонт автотранспорта потерпевшего виновник аварии, если он не застрахован, выплачивает самостоятельно. Кроме того, придется заплатить штраф за управление ТС без полиса, а в некоторых случаях еще и компенсировать моральный вред.

Подобную ситуацию можно разрешить тремя способами:

К претензии прикладываются копии писем с вызовом на осмотр, протоколов об административном правонарушении, чеков, приглашений виновника на экспертизу, справки о ДТП, чеков, подтверждающих расходы, документов на ТС и оригинал экспертной оценки ущерба.

Претензия высылается на адрес виновника ДТП. В ней должны содержаться его контактные данные, данные о ДТП, расчет расходов, выкладки по расчетам, итоговая сумма ущерба, контакты потерпевшего и временные рамки выплаты.

С судебным иском пострадавшему нужно быть внимательным и учитывать платежеспособность виновника аварии. Суд, принимая во внимание низкий доход, наличие иждивенцев или инвалидность, может назначить выплаты в виде определенного процента от заработной платы, что заставляет потерпевшего ждать средств в течение очень долгого времени.

Если же виновник игнорирует заседания, то пострадавшая сторона может ходатайствовать о назначении ареста на его транспортное средство.

О том, что делать сторонам аварии, если у виновника нет ОСАГО, мы подробно рассказывали тут, а каким образом и в каком порядке с него можно будет взыскать компенсацию причиненного ущерба, узнаете здесь.

Пострадавший без документа

Ситуация, если у вас нет полиса страхования и вы не виноваты — не редкость. На сегодняшний день полис ОСАГО является не правом, а обязанностью, поэтому его отсутствие подразумевает санкции. Если авария не по вашей вине и повреждения незначительны, то водителю можно договориться с виновником о возмещении убытков на месте. Если же нет, стоит вызывать ГИБДД. Итак, алгоритм действий во избежание финансовых затрат:

Самостоятельно доказать свою невиновность довольно сложно. Лучше всего в этом случае, конечно, воспользоваться помощью квалифицированного специалиста. Существенно облегчит задачу запись с камеры видеорегистратора и свидетельские показания.

Выплачивать средства в подобном случае должна страховая компания виновного. Для этого нужно, в первую очередь, собрать пакет необходимых документов и предъявить страховщику. Сделать это можно как по полису ОСАГО, так и по КАСКО.

В зависимости от вида страхования виновника процедура будет отличаться. Кроме того, необходимо рассмотреть ситуацию, когда у виновника аварии отсутствует полис тоже. Стоит учитывать, что, если сумма компенсации намного меньше причиненного ущерба, стоит настаивать на проведении независимой экспертизы.

Более подробно вопрос о том, что будет, если у потерпевшего в ДТП нет полиса ОСАГО, мы рассматривали в отдельной статье.

Наличие документа у виновника

Наличие КАСКО у зачинщика

У зачинщика аварии нет ничего

Гораздо сложнее ситуация, когда у виновника ДТП тоже отсутствует какая-либо страховка. Желательно, конечно, в таком случае обойтись без судебного разбирательства, особенно если ущерб небольшой. Если на месте договориться не удалось, следует:

Судебного разбирательства не избежать, если вторая сторона не признает себя виновной, отказывается выплачивать ущерб или не согласна с его размерами, а также если повреждения автомобиля потерпевшего значительны.

В обоих случаях предстоит не только урегулировать вопросы компенсации ущерба, но и заплатить штраф за вождение без полиса обязательного страхования ТС. Сумма штрафа, согласно статье 12.37 КоАП, составляет 800 рублей.

Статья 12.37 КоАП. Несоблюдение требований об обязательном страховании гражданской ответственности владельцев транспортных средств

Выплаты

На 2017-2018 г. выплаты по ОСАГО ограничены. Максимальные суммы страховки:

О том, из чего рассчитывают сумму компенсации по ОСАГО при ДТП и каким может быть ее максимальный размер, узнаете здесь, а больше информации о правилах компенсации, если авария оформлялась по Европротоколу, найдете в этом материале.

Если же допускается задержка или документы об отказе не предъявлены в срок, страховая компания выплачивает потерпевшим пени по 1% суммы за каждый день просрочки (или по 0.5% суммы за не предоставленные документы об отказе).

Стоит еще раз напомнить о том, что наличие полиса ОСАГО является обязательным для всех водителей транспортных средств. Именно поэтому желательно иметь документ, причем всегда в оригинале при себе, чтобы избежать ненужных тяжб и штрафов. Однако, если возникла подобная ситуация, необходимо детально ознакомиться с законодательством, чтобы не понести материального ущерба сверх положенного.

Вождение без страховки: получить компенсацию за ДТП

Авария без страховки

В мае 2019 года Роман Солдатов* попал в ДТП на своем «Лексусе». В него врезался Рустам Балагов*, который управлял «Ладой». В итоге именно Балагова признали виновником ДТП.

На автомобиль виновника была оформлена страховка «Согаза», правда, самого Балагова в полис не вписывали. А вот у Солдатова полис ОСАГО вовсе отсутствовал. Владелец иномарки обратился за компенсацией именно к страховщику виновника аварии.

Ему заплатили 101 700 руб., но такая сумма возмещения потерпевшего не устроила. Поэтому он обратился к экспертам, которые насчитали ущерб на 408 900 руб. Доплачивать «Согаз» не стал, оставив претензию без ответа. Поэтому Солдатов обратился с иском в Первомайский районный суд Краснодара.

Первая инстанция согласилась с иском и частично удовлетворила его. С «Согаза» взыскали страховое возмещение в размере 298 300 руб., 300 000 руб. неустойки и штрафа, 1000 руб. компенсации морального вреда, а также почтовые расходы и затраты на проведение независимой оценки повреждений.

Краснодарский краевой суд и Четвертый кассационный суд с таким решением не согласились. Они прислушались к доводам представителя «Согаза», который утверждал, что вообще не должен был платить Солдатову, так как ответственность Балагова на момент аварии не была застрахована. Суд обратил внимание, что и ответственность самого Солдатова в момент ДТП застрахована не была. А значит, он не может требовать компенсации (дело № 8Г-14735/2020).

ВС: потерпевшему нужно заплатить

Солдатов обратился в Верховный суд, и коллегия по гражданским делам рассмотрела его жалобу.

Судьи подчеркнули, что если бы у обоих водителей имелись полисы, то возмещение Солдатов должен был бы требовать у своей страховой компании. Но раз у него не оказалось страховки, то он вправе обратиться в страховую компанию, где оформлен полис на авто виновника ДТП.

При этом ВС признал: отсутствие страховки у потерпевшего – это не повод отказывать ему в выплате по ОСАГО.

Не является основанием для отказа в выплате страхового возмещения и довод о том, что Балагов не включен в полис страхования в качестве лица, допущенного к управлению «Ладой». В силу прямой нормы закона об ОСАГО (статья 14) страховщик может предъявить регрессное требование к виновнику ДТП, если тот не вписан в страховку. Но при этом страховая компания сначала должна выплатить компенсацию потерпевшему, подчеркнул ВС.

С учетом этих правовых позиций ВС отменил решения апелляции и кассации и вернул спор на новое рассмотрение в Краснодарский краевой суд (пока еще не рассмотрено – прим. ред.). Таким образом, суд подтвердил: неважно, кто находился за рулем застрахованного автомобиля в момент ДТП. Страховая компания все равно должна сначала выплатить пострадавшему компенсацию, а уже потом взыскивать свои убытки с виновника аварии в порядке регресса.

Верховный суд часто обращает внимание на проблему возмещения потерпевшим в ДТП. О других интересных позициях коллегии по гражданским делам читайте в материалах «Право.ru»: