Когда можно применить ускоренную амортизацию автомобиля

Ускоренная амортизация основных средств, используемых в условиях повышенной сменности

В отношении срок амортизации основных средств, принятых на учет до 01.01.2014 и используемых для работы в условиях повышенной сменности, налогоплательщики вправе применять к основной норме амортизации повышающий коэффициент, но не выше 2 (пп. 1 п. 1 ст. 259.3 НК РФ).

Что понимается под термином «повышенная сменность» для целей применения указанной нормы? Можно ли применять спецкоэффициент, если основное средство используется в две смены? Ответы на эти и другие вопросы найдете в данной статье.

Режим повышенной сменности – две, три смены или более?

В экономической практике понятие «сменность» традиционно относится к режиму работы машин и оборудования, используемых в прерывных технологических процессах, длительность которых может быть приурочена к длительности рабочей смены (Письмо Минэкономразвития России от 20.03.2007 № Д 19-284).

Отметим, что ни в Налоговом кодексе вообще, ни в гл. 25 НК РФ в частности не даны определения понятиям «сменность», «повышенная сменность».

Если заглянуть в ТК РФ, то можно увидеть, что согласно ст. 91 нормальная продолжительность рабочего времени не должна превышать 40 часов в неделю.

Сменная работа – работа в две, три или четыре смены – вводится в тех случаях, когда длительность производственного процесса превышает допустимую продолжительность ежедневной работы, а также в целях более эффективного использования оборудования, увеличения объема выпускаемой продукции или услуг (ст. 103 ТК РФ).

Круглосуточный срок использования основных средств, по мнению Минэкономразвития, может являться как прерывным (например, трехсменным), так и непрерывным.

Как отмечает Минфин (см. письма от 27.02.2013 № 03‑03‑06/1/5567, от 14.12.2012 № 03‑03‑06/1/658), каждый конкретный случай применения налогоплательщиком повышающего коэффициента к норме срок амортизации основных средств, эксплуатируемых в круглосуточном режиме, требует детального исследования обстоятельств его применения.

В отношении машин и оборудования, работающих в условиях непрерывной технологии изготовления продукции, сроки полезного использования, установленные в Классификации ОС, уже учитывают специфику их эксплуатации, вследствие чего указанный коэффициент применяться не может.

Хотим обратить ваше внимание также на Письмо УФНС по г. Москве от 20.06.2012 № 16‑15/053957@, где говорится следующее.

Для применения специального коэффициента к норме амортизационных отчислений необходимо, чтобы условия эксплуатации амортизируемых основных средств (по которым данный коэффициент будет применяться) соответствовали установленным Налоговым кодексом требованиям и отличались от обычных условий их эксплуатации. Перечень основных средств, которые могут быть отнесены к категории основных средств, работающих в условиях повышенной сменности, определяется налогоплательщиком самостоятельно (с учетом требований технической документации эксплуатируемых основных средств).

Данные амортизируемые основные средства с указанием используемого специального коэффициента к основной норме амортизации должны быть отражены в учетной политике организации для целей налогообложения прибыли на текущий год.

В случае применения для целей налогообложения прибыли специального коэффициента к основной норме амортизации организация должна подтвердить увеличение срок амортизации основных средств по сравнению с нормальной продолжительностью рабочей смены.

В частности, у организации должны быть документы, подтверждающие работу в многосменном режиме, например:

Использование ОС в непрерывном производственном цикле.

Остановимся подробнее на вопросе невозможности применения повышающего коэффициента при использовании основного средства в непрерывном производственном цикле, на чем настаивают контролирующие органы в вышеупомянутых письмах.

В судебной практике есть немало примеров тому, что арбитры с таким подходом не соглашаются. Самый яркий из них – Постановление Президиума ВАС РФ от 20.11.2012 № 7221/12 по делу № А 40-94475/11‑115‑295, в котором высшие арбитры отклонили довод налогового органа о том, что в отношении машин и оборудования, работающих в условиях непрерывной технологии изготовления продукции (выполнения работ), указанный коэффициент использоваться не может.

По мнению Президиума, при применении Классификации ОС необходимо исходить из следующего.

Классификация ОС при отнесении тех или иных видов основных средств к амортизационным группам не содержит указания на то, определялся ли срок использования машин и оборудования, объединенных в соответствующий вид основных средств, исходя из их применения в непрерывной технологии изготовления продукции или вне таковой.

На момент рассмотрения дела Президиумом ВАС указанная классификация содержала наименования амортизируемого имущества, которым корреспондировал старый ОКОФ.

Позиция Президиума заключалась в следующем. Если объект ОС числится в ОКОФ как объект непрерывного действия, то в Классификации ОС его СПИ указан уже с учетом этой непрерывности и применять повышающий коэффициент к таким ОС неправомерно.

В старом ОКОФ таких объектов насчитывалось более 50. Например, цех электросталеплавильный с установкой непрерывной разливки стали (код 11 4521411 8), цех конвейерный с отделением непрерывной разливки стали (код 11 4521412 6), цех кислородно-конвертерный с УНРС или с машиной непрерывного литья заготовок (код 11 4521413 4) и т. д.

Если же в ОКОФ то или иное основное средство не было названо как непрерывно действующее и при этом оно используется круглосуточно, то налогоплательщик имеет право на применение специального коэффициента (не выше 2) к основной норме амортизации.

Аналогичное мнение со ссылкой на вышеуказанное постановление Президиума высказано в Постановлении ФАС МО от 22.07.2013 по делу № А 40-19945/12‑99‑94.

Техническая возможность работы оборудования в круглосуточном режиме не является обстоятельством, исключающим применение специального коэффициента.

К такому выводу пришел ФАС МО в Постановлении от 30.11.2012 по делу № А40-77244/11‑129‑330.

В ходе проверки инспекцией было установлено, что налогоплательщик неправомерно применял специальный коэффициент 2 к основной норме амортизации оборудования, используемого для оказания услуг связи, поскольку, по мнению налогового органа, подобное оборудование изначально предназначено для круглосуточной работы, следовательно, такое оборудование не может признаваться в качестве оборудования, используемого в режиме повышенной сменности, в связи с чем заявителю доначислен налог на прибыль порядка 545 млн руб.

Однако судьи поддержали налогоплательщика, придя к выводу о том, что он, используя амортизируемые ОС в условиях повышенной сменности, правомерно применял специальный коэффициент 2 к основной норме амортизации оборудования, используемого для оказания услуг связи.

Было отмечено, что организация, соблюдая особенности технологического процесса оказания услуг связи, обеспечивала круглосуточную работу телекоммуникационного оборудования. При этом продолжительность работы основных средств превышала нормальную продолжительность рабочей смены.

Арбитрами было учтено, что техническая возможность работы оборудования в круглосуточном режиме не является обстоятельством, исключающим применение специального коэффициента, поскольку такого исключения из правил гл. 25 НК РФ не содержит. В связи с этим довод инспекции о возможности работы оборудования в круглосуточном режиме как факторе, исключающем применение специального коэффициента, не основан на законе. Возможность круглосуточной эксплуатации оборудования связи не свидетельствует о том, что оказание услуг связи является непрерывным производством.

Также суды пришли к выводу: режим работы оборудования неразрывно связан с режимом работы сотрудников, которые обеспечивают работу соответствующего оборудования.

Довод инспекции о том, что необходимо разделять понятия «режим работы сотрудников» и «режим работы оборудования», поскольку круглосуточный режим работы оборудования является нормальным режимом работы оборудования в одну смену, отклонен судом со ссылкой на ст. 103, 91 ТК РФ в совокупности с положениями НК РФ, в соответствии с которыми наличие повышенной сменности – это самостоятельный фактор, являющийся достаточным основанием для применения специального коэффициента. Суды решили: к работе в режиме повышенной сменности относится круглосуточная работа и оборудования, и персонала, обслуживающего это оборудование и обеспечивающего круглосуточное оказание услуг связи.

При таких обстоятельствах суды обоснованно пришли к выводу о правомерности применения коэффициента амортизации 2 к оборудованию связи, которое эксплуатируется в режиме повышенной сменности.

Тот же ФАС МО в Постановлении от 13.04.2012 по делу № А 40-124761/10‑90‑699 поддержал организацию, которая применяла специальный коэффициент 2 при начислении амортизации по охранной сигнализации.

Инспекция ссылалась на то, что сигнализация изначально в соответствии с документами производителя была предназначена для использования в круглосуточном режиме работы и именно исходя из этих условий работы производителем определен срок использования оборудования, включенного в соответствующую амортизационную группу.

Однако судьи не согласились с доводами ИФНС, отметив: п. 1 ст. 259.3 НК РФ не содержит исключений в отношении основных средств, которые изначально предназначены для использования в круглосуточном режиме работы.

Когда можно применить ускоренную амортизацию автомобиля

По ФСБУ 6/2020 в процессе начисления амортизации участвуют 3 элемента:

Если СПИ и способ начисления бухгалтеру более-менее знакомы, то ликвидационная стоимость для многих – новое понятие.

Чтобы лучше понимать то, о чём пойдёт речь далее, разберём, зачем она нужна.

Цель новых стандартов учёта – сближение подхода и принципов, по которым готовят бухотчетность в РФ, с международными подходами и принципами. В первую очередь, с МСФО. И по МСФО отчетность делают с конкретной целью – предоставить информацию пользователю. Кто же пользователь отчетности по МСФО, а теперь и по ФСБУ?

Не налоговая и не Росстат, как привыкли считать поколения наших бухгалтеров. Главный пользователь бухотчетности – это лицо, которое либо уже вложило свои деньги в компанию, либо размышляет над тем, чтобы это сделать.

Термин «вложило» трактуем широко – это и приобрело долю в капитале, и купило ценные бумаги, и выдало заем, и т. п. Причем, не просто так по доброте душевной, а с намерением получить от такого вложения доход.

Предполагается, что пользователь, вкладывая деньги, анализирует отчетность компании на предмет получения выгод от такого вложения, а компания старается предоставить наиболее подробную и полную информацию путем раскрытия в отчетности соответствующих показателей.

Да, на текущий момент в России не так много пользователей, которые на «ты» с МСФО и новыми ФСБУ. Но, как только бухгалтеры научатся готовить отчеты по новым правилам, так и пользователи со временем научатся в них разбираться.

А пока же, изучая тонкости начисления амортизации по ФСБУ 6/2020, нужно держать в уме, для чего это делать. И тогда будет гораздо понятнее.

Ликвидационная стоимость

Начнем разбирать элементы амортизации с нового и возможно пока не очень понятного – ликвидационной стоимости (далее для краткости будем сокращать ЛС).

Представим, что компания раз в 7 лет обновляет парк машин, которые использует в своей деятельности. К концу этого срока машины, как правило, еще вполне годятся для эксплуатации частниками. И их продают по стоимости, составляющей порядка 40% от покупной цены.

Пусть компания в очередной раз обновила автопарк и одно новое авто стоит 1 млн рублей. Компания готовит отчетность, которую в том числе планирует показать банку для предоставления крупного кредита.

В этой ситуации списывать через амортизацию в затраты для бухгалтерской прибыли всю стоимость каждой новой машины – не самая лучшая идея. Ведь примерно 400 000 рублей вернутся обратно при продаже авто через 7 лет эксплуатации. То есть, фактически, расход на закупку одного авто составляет только 600 000 рублей.

Как показать все это банку в отчетности?

Надо установить, что возможная сумма «к возврату» – 400 000 рублей – не уменьшает бухгалтерскую прибыль компании. А именно – на нее не начисляется амортизация.

Вот эти 400 000 и будут ликвидационной стоимостью объекта (автомобиля).

Теперь уточним несколько важных моментов по определению ЛС.

Устанавливая ЛС, нужно отталкиваться от настоящего момента. То есть:

Ну и не забыть, что продажа может быть связана с определенными действиями, которые стоят денег. Например, демонтажом объекта, оплатой регистрационных действий, пошлин и тому подобного.

Такого рода траты нужно вычесть из возможной стоимости продажи, чтобы получился «чистый» результат – сколько денег практически поступит в компанию от продажи объекта.

По требованию ФСБУ 6/2020, ликвидационную стоимость нужно устанавливать для каждого объекта, по которому начисляется амортизация.

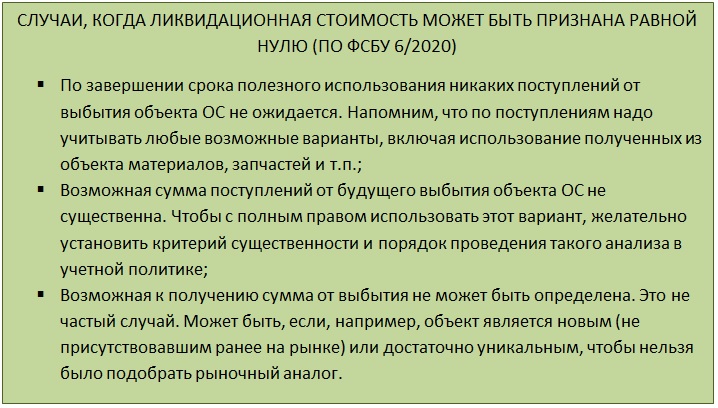

Иногда ЛС можно принять равной нулю, но такие случаи строго ограничены. Об этом мы подробнее рассказывали в статье «Как перейти на ФСБУ 6/2020 с 2022 года: пошаговая инструкция».

Срок полезного использования

Второй элемент, который разберем, это СПИ. ФСБУ 6/2020 предлагает 2 метода его определения.

Первый привычен – срок, в течение которого объект ОС (далее будем говорить просто «объект») будет приносить экономические выгоды.

Но ФСБУ 6/2020, как и МСФО, требует, чтобы и этот показатель давал как можно больше информации пользователю.

Так, если имеют место:

то они должны быть учтены при определении срока СПИ. Вплоть до того, чтобы вообще отказаться от определения СПИ по времени и применить второй метод – по выгодам, которые может принести объект. Например, общее количество продукции, которое на нем можно выпустить.

Отметим, что подобный подход – не нововведение. Определение СПИ как объема продукции (работ), которые могут быть получены с помощью объекта, для «отдельных групп ОС» прописано еще в ПБУ 6/01. Однако без расшифровки и указания на обязательность такого выбора.

А вот ФСБУ 6/2020 требует при определении СПИ проводить ряд оценок (п. 9):

То есть, устанавливая СПИ, бухгалтеру надо собрать, проанализировать и вынести оценочное суждение по комплексу фактов, чтобы решить, какой вариант амортизации с этим СПИ будет более показательным для пользователя отчетности.

Кроме того, далее надо периодически отслеживать факторы, на основании которых был установлен СПИ. И если что-то заметно поменялось, СПИ нужно пересмотреть. По смыслу ФСБУ 6/2020, такой пересмотр надо проводить не реже чем один 1 раз в год – на дату, на которую готовите отчетность.

Способ начисления амортизации

К способу, каким будет начисляться амортизация, предъявляют такие же требования, что и к СПИ. Он должен не упрощать работу бухгалтеру, совпадая с тем, что принят в налоговом учете, а наиболее точно показывать пользователю через бухотчетность распределение экономических выгод, получаемых от объекта.

Как можно догадаться, если СПИ определен как период, то выбирать надо из первых двух приведенных на рисунке способов расчета. А третий вариант предназначен для случая, когда СПИ установили в натуральных единицах.

В ФСБУ 6/2020 есть еще несколько важных моментов, о которых нужно помнить:

Расчет амортизации

Как вы уже поняли про ликвидационную стоимость, формулы для расчета амортизации сами по себе не поменялись. Изменилась величина, которую в них нужно подставлять.

Если определена ЛС, то в формулу для расчета амортизации по выбранному методу надо ставить выражение:

(БАЛАНСОВАЯ СТОИМОСТЬ – ЛИКВИДАЦИОННАЯ СТОИМОСТЬ)

Отметим, что ФСБУ 6/2020 не содержит прямого упоминания о праве проводить ускоренную амортизацию. Однако при амортизации способом уменьшаемого остатка допустимо использовать коэффициенты ускорения.

Напомним еще раз, что просто так применить ускоряющий коэффициент нельзя. Должны быть объективные факторы вроде особых условий эксплуатации. И информацию об ускорении амортизации и подтолкнувших к этому причинах нужно раскрыть в отчетности.

Формула, по которой проводить расчет по уменьшаемому остатку и применять коэффициент ускорения, компания определяет самостоятельно. При этом должны выполняться 2 условия:

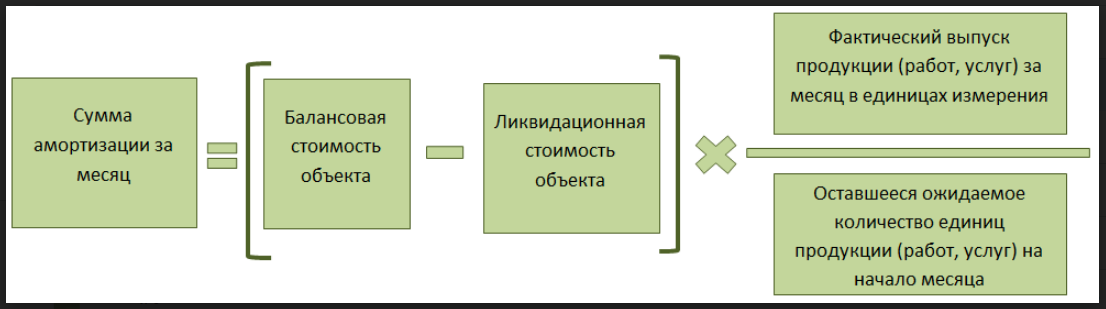

В завершение темы расчетов немного поясним начисление амортизации в натуральном выражении.

Базовая формула привязывает амортизацию к объему того, что произведено с помощью объекта.

Обратим внимание, что ФСБУ 6/2020 не требует начислять амортизацию ежемесячно. Период, за который надо начислить амортизацию, компания устанавливает самостоятельно. Только периоды для амортизации должны соответствовать периоду, за который готовите отчетность – укладываться в финансовый год.

По этой причине формулу для расчета амортизации за месяц мы и назвали базовой. Ее можно адаптировать и для ежеквартального, и, например, полугодичного начисления амортизации.

Несколько важных моментов

В завершение разберем несколько нюансов и ответов на вопросы, которые возникают у бухгалтеров, переходящих на ФСБУ 6/2020.

Как амортизируют ОС, бывшие в употреблении

Есть ли какие-то особенности для определения элементов амортизации для б/у объектов?

Каких-то особых указаний в отношении объектов б/у в ФСБУ 6/2020 нет. Значит, при приеме таких объектов к учету нужно определять элементы амортизации и далее начислять ее так же, как и для любых других объектов.

Есть ли случаи, когда амортизацию по ФСБУ начислять не надо

По всем остальным объектам, даже временно не используемым или находящимся на консервации, амортизацию начисляют (п. 30 ФСБУ 6/2020). Хотя при этом надо пересмотреть элементы для ее начисления таким образом, чтобы амортизация отражала текущее состояние и режим использования объекта.

Согласно ФСБУ 6/2020, по основному способу амортизацию начисляют с даты признания объекта в учете.

Допустимо начать амортизировать ОС с 1-го числа месяца, следующего за месяцем признания объекта, закрепив такой вариант в учетной политике.

Ни проведение госрегистрации, ни фактическое начало использования на дату начала исчисления амортизации не влияет. Для госрегистрации сделано одно исключение: если без нее в принципе нельзя начать использовать объект по назначению.

Когда заканчивать начислять амортизацию

Если начисления начаты с момента признания объекта в учете, то и заканчивать начисление надо с момента снятия объекта с учета.

Если начисления идут с 1-го числа месяца, следующего за месяцем признания объекта, то заканчивать начисления надо аналогично – с 1-го числа месяца, следующего за месяцем снятия с учета.

Если балансовая стоимость объекта, определенная по ФСБУ 6/2020, стала равна или меньше установленной ликвидационной стоимости, то начисление амортизации нужно приостановить. Термин «приостановить» использован неспроста, поскольку стоимость ОС можно пересматривать (например, при переоценке) и снова стать больше ЛС. В таком случае начисление амортизации надо возобновить до того момента, как балансовая стоимость снова сравняется с ликвидационной.

Как произвести расчет амортизации автомобиля

Амортизация авто – это списание стоимости машины в зависимости от степени ее износа. Данная процедура предполагает постепенное списание по частям на протяжении всего срока эксплуатации ТС.

Общие положения и законодательные нормы по вопросу амортизации в бухгалтерском учете.

Амортизация авто. Как и зачем?

Расчеты выполняются не только при приобретении компанией авто, но и при оформлении на работу сотрудника с личным ТС, которое будет использоваться для исполнения служебных обязанностей. Амортизационные траты фиксируются и в бухучете, и в налоговом учете. Регулярное отражение расходов в этих документах обязательно, так как единовременное списание всех амортизационных отчислений приведет к появлению отрицательных показателей в малом периоде.

Выполнение амортизационных расчетов – обязанность как для ЮЛ, так и для ИП.

Это ответственность любого налогоплательщика, занимающегося предпринимательской деятельностью. Расчеты позволяют отчитаться о тратах организации.

Они также требуются для таких целей, как:

Это обязательная мера для лица, занимающегося коммерческой деятельностью.

Основа амортизационных вычислений – это стоимость ТС с вычетом НДС. Ее нужно поместить на дебете счета «Основные средства». Списание фиксируется на счете «Амортизация ОС». На протяжении какого срока происходят амортизационные начисления? Они актуальны на всем периоде полезной эксплуатации ТС, который устанавливается Постановлением Правительства №1 от 1 января 2002 года. При расчетах могут быть использованы справочники, в которых содержится балансовая стоимость разных моделей авто. Данную стоимость нужно разделить на время эксплуатации ТС. Результат – это и есть денежный эквивалент износа.

ВАЖНО! Если приобретен б/у автомобиль, нужно учитывать период эксплуатации ТС прошлым владельцем. Сведения для выполнения точных расчетов можно узнать из техпаспорта на машину.

Методы расчета амортизации

Существует несколько методов расчета амортизации:

Для расчета используется формула:

среднегодовая стоимость основных средств * норма амортизации ТС/100%.

Для проведения расчетов используется следующая формула:

остаточная цена на начало периода * норма износа * коэффициент форсирования/100%.

Для расчетов применяется следующая формула:

начальная стоимость ТС * норма амортизации.

Норма износа определяется в зависимости от периода использования авто. Рассматриваемая методика обычно применяется именно для ТС. Норма амортизации выражается в процентах от изначальной стоимости авто на каждую 1000 пробега.

Организация вправе выбрать любой из существующих методов. Но нужно учитывать, что после ввода авто в эксплуатацию изменить выбранный способов будет нельзя.

Амортизация для легкового авто

Для расчета амортизации легкового ТС лучше всего подходит линейный метод. Первоначальная цена авто должна соответствовать стоимости, указанной в первичных документах. В стоимость могут входить расходы на доставку машины. Время полезного использования отдельно устанавливается по каждой группе объектов.

Амортизация для грузового авто

Грузовое ТС предназначается для интенсивной работы. По этой причине фактический износ может наступить прежде выплаты всей стоимости машины. По этой причине подсчет будет более объективным, если компания использует метод расчета по пробегу. Списания происходят пропорционально длительности и объему работ. Для проведения расчетов в начале использования нужно подсчитать примерный километраж за весь период эксплуатации. Реальный километраж определяется за счет снятия показаний со счетчика ТС. Данная процедура проводится ежемесячно.

Порядок расчетов

Расчеты производятся по следующему алгоритму:

Выбранный способ амортизации запрещается менять под конкретный объект.

ВАЖНО! Списания начинают производиться с даты ввода ТС в эксплуатацию, а не с фактической покупки автомобиля и его постановки на учет в ГИБДД. Начало амортизации – 1 число месяца, который следует за месяцем начала эксплуатации ТС. Рассмотрим пример. Авто было приобретено 25 января. В эксплуатацию оно введено 15 февраля. В этом случае списания будут производиться с 1 марта.

Пример расчетов №1

Организация в 2006 году купила ТС за 300 000 рублей. Период полезной эксплуатации составляет 5 лет. Сумма чисел лет эксплуатации составляет 15 (1+2+3+4+5). Производятся следующие списания:

Дальнейшие расчеты производятся по аналогии вплоть до 5 года эксплуатации.

Для налогового учета сумма амортизационных трат является аналогичной в каждом месяце. Она составит 5 000 рублей (300 тысяч рублей/60 месяцев использования).

Пример №2

Приобретено ТС за 200 000 рублей. Пробег его за 3 года составил 90 000 км. Расчетный износ равен 18,6%. Для нахождения амортизации нужно стоимость авто умножить на износ: 200 тысяч*18,6%. Получается 37 200 рублей.

Для определения остаточной стоимости нужно вычесть износ из цены ТС. Получается 162 800 рублей. После этого можно подсчитать траты на 1 км пробега: износ делится на стоимость авто. Получается 0,18 р/км (37 200/200 000).