Ндс на авто в казахстане

Растаможка авто из России в Казахстане

Содержание

В России автомобильный рынок как новых, так и подержанных машин очень разнообразен. Поэтому некоторые жители Казахстана готовы покупать и пригонять автомобили именно из РФ. Дополнительным аргументом приобретения российских авто является то, что обе страны входят в Евразийский экономический союз (ЕАЭС). Это упрощает и удешевляет процедуру регистрации машины в РК. Ввиду этого казахстанцы интересуются тем, как проходит растаможка российского авто в Казахстане и сколько за это придется заплатить. Об этом и пойдет речь в материале.

Что нужно сделать до покупки автомобиля из России

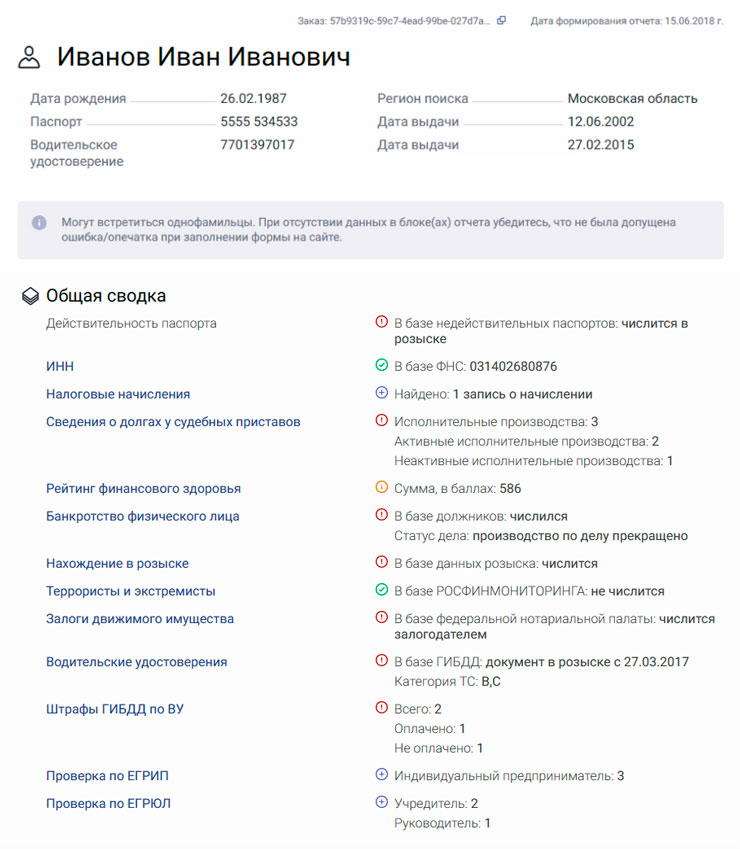

Перед тем, как отправиться за автомобилем в Россию, прогоните понравившиеся варианты через специальный онлайн-сервис. Вдруг красивая на фото машина не раз билась или порядком износилась, пока возила пассажиров в службе такси. Проверив авто, не дадите себя обмануть и купите достойный экземпляр.

Пробить автомобиль по VIN, госномеру или номеру кузова (у праворульных авто) можно через сервис avtocod.ru. Он собирает данные из официальных источников и формирует отчет всего за две минуты. В полном отчете отображается количество владельцев, ДТП, расчеты ремонтных работ, использование в такси, скрутка пробега, угон, залог и другое. Информация актуальна на момент проверки.

Покажем на примере. Допустим, вы хотите перевезти этот Mitsubishi Pajero Sport.

Вбиваем госномер на главной странице сайта или в приложении «Автокод» для Android или iOS, оплачиваем проверку и ждем, когда подгрузятся данные. Информация по «Паджеро» пришла следующая.

Машина продается после пяти владельцев, последний пользовался ей в течение года. За этот период собственник заработал 20 штрафов и не оплатил три из них.

При пяти хозяевах «Паджеро» имеет дубликат ПТС. Оригинал, скорее всего, находится в банке, так как сам автомобиль на момент проверки числится в залоге.

Машина по факту принадлежит банку, а не продавцу. Если последний перестанет выплачивать кредит, банк имеет право на изъятие авто у текущего собственника.

Если проблем у владельца и авто не окажется, покупайте автомобиль, если что-то не так, лучше поискать другой вариант.

Сколько стоит растаможка российского авто в Казахстане

Растаможка авто из России в Казахстане – понятие весьма условное. Из-за того, что обе страны входят ЕАЭС, казахстанцам не нужно растаможивать российские машины. Помимо этого, жители РК освобождаются и от уплаты НДС. Но на этом финансовые льготы заканчиваются. При растаможке авто из РФ в Казахстане все же необходимо оплачивать утильсбор и сбор за первичную регистрацию (первичный сбор).

Рассмотрим каждый платеж в отдельности.

Утильсбор

Утилизационный сбор обязаны оплачивать как автопроизводители в РК, так и те, кто ввозит в страну авто. Оплата производится до первичной регистрации машины.

В 2021 году утильсбор для легковых машин и авто с повышенной проходимостью рассчитывается так, как указано в таблице.

Утильсбор за ввезенные из России электромобили оплачивать не нужно.

При растаможке грузовых авто в Казахстане расчет утилизационного сбора производится в зависимости от полной массы транспортного средства. Данный показатель влияет на применяемый коэффициент, который умножается на 50 МРП.

В приведенной ниже таблице указан размер утильсбора для грузовиков с разной полной массой.

Для оплаты утилизационного сбора необходимо:

После оплаты утильсбора придет сертификат об оплате, который понадобится при постановке машины на учет.

Первичный сбор

Растаможка нового авто из России в Казахстане обойдется значительно дороже автомобилей старше трех лет. Последние есть смысл приобретать в РФ и ввозить в РК в том случае, если автомобилист хочет приобрести конкретную модель, которая не продается в Казахстане.

Размер сбора за первичную регистрацию грузовых автомобилей указан в таблице ниже:

Если взять для примера российскую машину с объемом двигателя 1,4 л, возраст которой от двух до трех лет, то цена растаможки авто в Казахстане будет составлять 1 166 800 тенге. Из-за увеличения МРП в 2021 году процедура стала немного дороже, чем растаможка авто в Казахстане в 2020 году.

Как поставить авто на учет в Казахстане

Пошлина за ГРНЗ на 2021 год составляет 8 167,8 тенге (2,8 МРП), а за СРТС — 3 646,25 тенге (1,25 МРП).

Транспортное средство, ввезенное с территории Российской Федерации, должно пройти проверку в регистрационно-экзаменационном пункте (РЭП) на соответствие номерных агрегатов тем, что указаны в документах на машину. Проверка также может проводиться по базе Единой информационной системы (ЕИС). По окончании процедуры собственник авто получит акт осмотра транспортного средства.

Далее постановка машины на учет проходит в РЭП или в спецЦОН. Согласно инструкции сайта «Электронного правительства» Республики Казахстан, для регистрации автомобиля физическому лицу нужно предоставить следующие документы:

Если все в порядке, то авто будет поставлено на учет.

Автор: Максим Бондаренко

*** Статья авторская. Мнение редакции может не совпадать с мнением автора.

Напишите, почему хотите купить авто в России, а не в Казахстане? К какой модели присматриваетесь? Чем она вам нравится?

НДС при ввозе товаров и продуктов из Казахстана в Россию в 2021 году

НДС при импорте из Казахстана в Россию представляет собой сбор, который подчинён особым требованиям, актуальным для определённого числа государств.

Правила ввоза товара в РФ

Правила, которые применяются при начислении НДС по товарам, перевозимым на территорию РФ, определяет факт наличия таможни на госгранице. Начисление налога происходит в момент ввоза товаров.

Процедура расчёта и уплаты отчислений подчиняется таможенному законодательству. Налог уплачивается в адрес таможенной службы.

Между рядом государств, которые ранее входили в состав Советского Союза, таможня была упразднена.

Эти государства были объединены в ЕАЭС – Евразийский экономический союз. Теперь импорт и экспорт товаров через границы стран-участниц этого договора следуют единым правилам взаимодействия.

Эти правила были изложены в договоре о ЕАЭС, который был заключён в Астане в 2014 году.

При импорте из Казахстана, а также при ввозе товаров в Казахстан из России, в отношении НДС теперь актуальны следующие таможенные правила:

Смотрите в видео: оформление товара при импорте из стран ЕАЭС.

Читайте на нашем сайте: список запрещенных товаров для ввоза в Россию.Плательщики НДС по импортируемой продукции

Плательщиками являются все фирмы и индивидуальные предприниматели, которые импортируют свою продукцию из РК. Это относится даже к тем ИП, к которым применяется специальный режим.

Не платят налог на добавленную стоимость лица, приобретшие продукцию для личного использования, и не являющиеся предпринимателями.

Порядок процедуры оплаты НДС

Когда товары ввозятся на территорию России, НДС оплачивается импортёром. Это касается всех, кто делает покупки в России.

Отличие заключается в том, что при транспортировке продукции из государств, которые не относятся к странам-участницам таможенного союза, налог выплачивается при прохождении таможенного контроля.

При импорте из ЕАЭС деньги перечисляются предпринимателем в бюджет посредством ФНС.

Это касается товаров, которые были произведены на территории государств, являющихся членами ЕАЭС, и пускаются в свободное обращение на территории Евразийского экономического союза.

Налоговая ставка

Она варьируется от 10 до 18% – всё зависит от вида товара. Налоговая база определяется в зависимости от даты платежа по лизинговому договору. Не имеет значения то, какой будет дата перечисления платежа.

Не происходит начисление и оплата НДС по импортируемой продукции в том случае, если товар был отгружен поставщиком, но до российского импортера так и не дошёл. К учёту такой товар принят не был – налоговой базы не существует.

Как рассчитывается налог

Цена продукции, которая импортируется в Россию, может быть определена по договору купли-продажи. Учитывается цена сделки, которая отражается в договоре, и та, которая платится продавцу покупателем. Налоговая база по НДС не увеличивается на фоне наличия расходов на перевозку товаров.

Итоговая налоговая сумма, которая выплачивается в бюджет, может быть рассчитана по следующей формуле:

цена ввозимой продукции + акцизы (актуально для подакцизной продукции) х налоговая ставка (10–18%).

Вероятность ошибки

Налоговая сумма выставляется продавцом по документации, в соответствии с действующим законодательством.

На этом фоне человек, приобретающий товары, определяет НДС самостоятельно, и затем вносит оплаты в ФНС.

Налоговая база обязательно рассчитывается на дату, когда товары были приняты к учёту.

Исходить надо из конечной цены продукции. Если она приобреталась за инвалюту, то сумма в рублях может быть определена посредством пересчёта в валюте по курсу Центробанка. При этом учитывается дата, когда импортируемая продукция была принята к учёту.

Эта база умножается на налоговую ставку. Затем определяется сумма, которую требуется внести.

Когда оплачивается налог

Выплату требуется осуществить строго до 20 числа месяца, который следует за тем, в котором товары были оприходованы, и наступил срок уплаты по лизинговому договору.

Советуем посмотреть видео: кто должен платить НДС в ЕАЭС.

Учёт импортируемого товара из РК

Порядок представлен в табличке:

| Операция | Дебет | Кредит |

| Цена товаров, которые импортируются из РК | 42 | 61 |

| Оплаченная импортируемая продукция | 61 | 52 |

| Налог начислен к оплате | 20 | 69 |

| Отдача выручки от продажи | 63 | 90-2 |

Пример.

В июле ООО «Слон» произвело импорт в Россию из Казахстана продукции для дальнейшей перепродажи. Стоимость по договору поставки – 500,0 тыс. рублей.

Сумма НДС, которая была выплачена компанией в бюджет РФ, составила 90,0 тыс. р. (при налоговой ставке в 18%).

Отчётность по НДС

Предприятие подаёт декларацию.

К ней прилагаются следующие документы:

Вся документация предоставляется в виде ксерокопий, которые заверяются нотариально. Исключение составляет заявление – оно подаётся в оригинале.

Эти же требования актуальны при экспорте в Казахстан.

Обязательно проводится камеральная проверка. Если в ходе неё не выявляется никаких несоответствий, тогда инспекция обязуется проставить на всех экземплярах заявления отметку об оплате НДС. Срок – 10 дней.

Три экземпляра заявления с отметкой налоговая инспекция возвращает ходатайствующему лицу. Два экземпляра заявитель отдаёт экспортёру, один остаётся у него.

По косвенным налогам

Декларация включает в себя титульный лист и 3 раздела:

Подтверждение импорта

Эти же документы нужны при подтверждении импорта товаров в Казахстан.

Смотрите в видео: что нужно делать при получении импорта из ЕАЭС.

Изменения в законодательстве ЕАЭС

ТКЕАЭС вступил в силу 01.01.2018. Новый документ призывает обеспечить единое таможенное регулирование на территории ЕАЭС, создание приемлемых условий для участников внешнеэкономической деятельности, а также упрощение прохождения таможенных формальностей.

Более подробно с изменениями можно ознакомиться по ссылке.

Документы для таможенного оформления

Список документов для таможенного оформления:

Советуем посмотреть видео: процедура оформления таможенной пошлины на товары, импортируемые из стран ЕАЭС.

Особенности включения ввозного ЕАЭС, НДС в вычеты

Плательщики налога принимают к вычету оплаченный НДС, если ввозимая продукция предназначается для пользования в операциях, облагаемых НДС.

Для этого требуется зарегистрировать ходатайство в книге покупок. В нём указываются реквизиты документации, в которой подтверждается оплата ввозного НДС.

Ндс на авто в казахстане

Система позволяющая вести все от поступления до продаж

Полное ведение бухгалтерии сотрудником Бухты

Система учета товаров, перемещения и остатков

Автоматизируйте работу своего ресторана полностью

Для розничной торговли

Полный контроль над торговой точкой

Для оптовой торговли

Контролируйте отгрузки и склады

Бухгалтерия прямо у вас на сайте

Индивидульные технологические решения

Как работать с Бухтой

Ведение учета запасов, перемещений, прихода и отгрузки

Автоматическая сдача налоговой отчетности

Интеграция с банками

Банк в бухгалтерии, документы на основании платежек и наоборот

Все документы подписываются в электронном виде

Начисление зарплаты на основании посещаемости

Получи сервисы Бухты по API

Акты, накладные. ЭСФ, ЭАВР, СНТ

Как работать с Бухтой

Наши последние новости

Только полезные статьи

Найдите быстрый ответ на ваш вопрос

Как работать с Бухтой

Библиотека / Налоги

Налоги ・ Что такое НДС и кого освободили от его уплаты в 2021 году

Что такое НДС и кого освободили от его уплаты в 2021 году

Что такое НДС

Налог на добавленную стоимость — так расшифровывается НДС. Это особая надбавка, которая входит в себестоимость любого товара или услуги. Государство взимает такой налог для пополнения бюджета страны. Часто именно эта надбавка составляет 30% наполнения государственной казны. Поэтому важность НДС для экономики страны очевидна. Впервые о таком виде налога заговорили более ста лет назад. С тех пор он как некоторая часть стоимости товара рассчитывается на всех стадиях производства и поступает в бюджет по мере продажи товара или услуги. Для начисления налога нужна наценка.

НДС платят во многих странах мира: в странах-участницах Евразийского и Европейского Союзов, на Ближнем Востоке, в Азии, Океании и Северной Америке. В тех странах, где его нет, существует налог с продаж или иные формы налогообложения. Ставка НДС в Казахстане в 2021 году составляет 12%, либо 0%.

Кто платит НДС

ПРИМЕР

При реализации товара внутри страны

ВАЖНО! Налогоплательщикам следует помнить, что вне зависимости от их желания, ИП или ТОО обязано встать на регистрационный учет по НДС, в случае, если превышен минимальный размер годового оборота.

Согласно п.4 ст.82 НК РК минимум оборота, при превышении которого необходимо встать на учет по НДС составляет в общем случае 30 000 МРП или 87 510 000 тенге (в расчет принимается значение МРП, установленное на 1 января текущего года – 2917 тенге).

Для ИП на упрощенке, применяющих ТИС (трехкомпонентную интегрированную систему) минимум оборота составляет 30 000 МРП плюс доходы, проведенные по ТИС в безналичной форме, в пределах 114 184 МРП или 333 074 728 тенге.

Обороты налогоплательщиков, применяющих спецрежим розничного налога, не включаются в минимум оборота. Это означает, что НДС плательщики розничного налога не уплачивают.

При каких оборотах нужно вставать на учет по НДС

ВАЖНО! Отметим, что с 01.01.2022 года минимальный порог для постановки на учет по НДС возможно будет снижен с 30 000 МРП до 20 000 МРП. А размер безналичного оборота, проведенного ИП на упрощенке посредством ТИС будет увеличен с 114 184 МРП до 124 184 МРП.

ПРИМЕР оплаты НДС

Организация-плательщик НДС приобрела товар у поставщика на сумму 100 000 тенге с НДС. Из этой суммы 10714 тенге идет в зачет.

Товар был впоследствии реализован за 165 000 тенге с НДС. Из них сумма НДС составляет 21428 тенге. Эту сумму организации следовало бы уплатить в бюджет, но поскольку 10714 тенге из них уже внес ранее в бюджет поставщик организации, то доплатить придется только разницу:

Кого освободили от НДС в Казахстане

Напомним, с 13 апреля 2021 года введены в действие Правила и условия применения освобождения от НДС при импорте товаров, по которым изменен срок уплаты косвенных налогов и исполнены требования (Правила), утвержденные Приказом Министра финансов Республики Казахстан от 29 марта 2021 года № 262.

Освобождается от НДС импорт товаров на территорию РК с территории портовой свободной (специальной, особой) экономической зоны или логистической свободной (специальной, особой) экономической зоны при одновременном соблюдении условий:

— номер ДТ по товарам, предназначенным для дальнейшего экспорта на территорию государств-членов ЕАЭС, отраженный в графе 15, соответствует 20-значному регистрационному номеру ДТ по товарам, предназначенным для дальнейшего экспорта на территорию государств-членов ЕАЭС;

— номер товарной позиции, отраженный в графе 16 ДТ по товарам, предназначенным для дальнейшего экспорта на территорию государств-членов ЕАЭС, соответствует порядковому номеру товара, отраженному в графе 32 ДТ по товарам, предназначенным для дальнейшего экспорта на территорию государств-членов ЕАЭС;

Кроме того, с 1 января 2021 года предусмотрено освобождение от НДС оборотов по импорту товаров в отношении производителей транспортных средств и сельскохозяйственной техники при наличии соглашения о промышленной сборке с уполномоченным органом в области государственной поддержки индустриальной деятельности.

Как получить освобождение от НДС

ВАЖНО! В случае выполнения условий при импорте товаров, декларант не позднее 3 рабочих дней до истечения срока, указанного в п. 10 ст. 49 Налогового кодекса РК, представляет в ОГД:

В случае несоблюдения вышеуказанных условий НДС на импортированные товары подлежит уплате с начислением пени со срока, установленного для уплаты НДС на импортированные товары, в порядке и размере, определенном таможенным законодательством ЕАЭС и (или) РК.

Кто получил 70% льготу на НДС

Кроме того, с 1 января текущего года расширен перечень производителей, которые могут уменьшить уплату НДС на 70%. Дополнительный зачет могут использовать предприятия, осуществляющие:

Ответственность за непостановку на учет по НДС

Как уже ранее отмечалось, налоговая служба следит за налогоплательщиками, чьи доходы приближаются к пороговому уровню. Если налоговая отметила превышение уровня минимального оборота, а налогоплательщик в течение 10 рабочих дней не подал заявление о постановке не учет по НДС, происходит следующее (п.7 и п.8 ст.82 НК РК):

Согласно п.3 ст.269 КоАП РК нарушение срока подачи налогового заявления о постановке на учет по НДС карается штрафом в размере 50 МРП (145 850 тенге в 2021 году).

Порог для постановки на учет по НДС снижается с 2022 года

Пункт 4 статьи 82 Налогового кодекса обязательная постановка на регистрационный учет по налогу на добавленную стоимость изменится с 2022 года.

Подписанным Законом от 10 декабря 2020 года № 382-VI О внесении изменений и дополнений в Кодекс Республики Казахстан «О налогах и других обязательных платежах в бюджет» (Налоговый кодекс).

ВАЖНО! Минимум оборота для постановки на учет по НДС составит 20 000-кратный размер месячного расчетного показателя, установленного законом о республиканском бюджете и действующего на 1 января соответствующего финансового года.

Налоговый и бухгалтерский учет импорта транспортных средств в 2021 году (А. Калденбергер, 13 апреля 2021 г.)

магистр учета и аудита, профессиональный бухгалтер РК, CAP, DipIFR

См. также: Налоговый и бухгалтерский учет импорта транспортных средств в 2018 году

НАЛОГОВЫЙ И БУХГАЛТЕРСКИЙ УЧЕТ ИМПОРТА ТРАНСПОРТНЫХ СРЕДСТВ В 2021 ГОДУ

Налоговые обязательства при импорте автотранспортных средств

Импорт товаров может быть как из стран участниц ЕАЭС, так и из третьих стран.

Обязательства по НДС (из стран ЕАЭС)

Кто уплачивает НДС при импорте автотранспортных средств?

У лиц импортирующих автотранспортные средства из стран ЕАЭС возникают обязательства по уплате НДС в бюджет, на основании статьи 438 Налогового кодекса, согласно которой, плательщиками налога на добавленную стоимость в Евразийском экономическом союзе являются:

лица, по которым произведена постановка на регистрационный учет по налогу на добавленную стоимость в Республике Казахстан:

лица, импортирующие товары на территорию Республики Казахстан с территории государств-членов Евразийского экономического союза:

— юридическое лицо-нерезидент, осуществляющее деятельность в Республике Казахстан через структурное подразделение;

— юридическое лицо-нерезидент, осуществляющее деятельность без образования постоянного учреждения;

— доверительные управляющие, импортирующие товары в рамках осуществления деятельности по договорам доверительного управления с учредителями доверительного управления либо с выгодоприобретателями в иных случаях возникновения доверительного управления;

— лица, занимающиеся частной практикой, импортирующие товары в целях осуществления нотариальной деятельности, деятельности по исполнению исполнительных документов, адвокатской деятельности;

— медиаторы, импортирующие товары в целях осуществления деятельности медиатора;

— физическое лицо, импортирующее товары в целях предпринимательской деятельности. Критерии отнесения товаров к импортируемым в целях предпринимательской деятельности, устанавливаются уполномоченным органом и др.

Юридическое лицо (резидент РК), не состоящее на регистрационном учете в качестве плательщика НДС в РК, импортирует транспортное средство из России для дальнейшей реализации.

Какие обязательства возникают по КПН и НДС при продаже грузового автомобиля и прицепа к нему? (Ш. Ахаева, 21 октября 2020 г.)

Какие обязательства возникают по КПН и НДС при продаже грузового автомобиля и прицепа к нему?

(Ш. Ахаева, консультант по бухгалтерскому и налоговому учету ИС «Бухгалтер», профессиональный бухгалтер РК, 21 октября 2020 г.)

ТОО (плательщик НДС) реализует Камаз и автоприцеп грузового автомобиля (основное средство) частному лицу.

Камаз был приобретен у физического лица без НДС за 6 500 000 тенге, самортизировано 2 302 083,39 тенге, реализован физическому лицу за 8 000 000 тенге.

Автоприцеп грузового автомобиля был приобретен у ТОО с НДС за 9 000 000 тенге, самортизировано 2 511 160,65 тенге, реализован физическому лицу за 2 000 000 тенге.

Какие налоговые обязательства возникают у ТОО по КПН и НДС при продаже ОС?

Продажа автотранспортных средств и прицепов признается оборотом по реализации, облагаемым НДС. Согласно пункту 3-1 статьи 412 Налогового кодекса, перечень товаров, по которым электронные счета-фактуры выписываются посредством модуля «Виртуальный склад» информационной системы электронных счетов-фактур, утверждается уполномоченным органом и размещается на его Интернет-ресурсе.

В соответствии с пунктом 1 статьи 380 Налогового кодекса, если иное не предусмотрено статьей 381 настоящего Кодекса, размер оборота по реализации определяется как стоимость реализуемых товаров, работ, услуг исходя из применяемых сторонами сделки цен и тарифов без включения в них налога на добавленную стоимость, если иное не предусмотрено законодательством Республики Казахстан о трансфертном ценообразовании. При этом согласно подпункту 1 пункта 15 статьи 381 Налогового кодекса размер оборота по реализации физическому лицу автомобилей, приобретенных юридическим лицом у физических лиц, определяется как положительная разница между стоимостью реализации и стоимостью приобретения автомобилей.

При реализации физическому лицу Камаза, ранее приобретенного ТОО у физического лица, размер облагаемого оборота определяется в соответствии с подпунктом 1 пункта 15 статьи 381 Налогового кодекса, как положительная разница между стоимостью реализации и стоимостью приобретения.

Выписывается счет-фактура (ЭСФ), в котором реализация Камаза отражается по двум строкам: