Программа для выкупа авто

Автокредит с обратным выкупом(buy back). А стоит ли?

По данным аналитиков ПрайсвотерхаусКуперс срок владения автомобилем в РФ существенно меньше, чем в других странах. Если в Канаде – это 7 лет, в Японии – 6,5, а в США – 5, то в России авто меняли в среднем каждые 3 года в 2008 году, а к 2013 году – этот срок вырос до 4 лет. Причем российскими брендами владеют дольше, чем иномарками.

Отчасти — это связано и с окончанием гарантии завода–изготовителя, но также во многом и со статусными изменениями и веяниями моды. Если в Германии люди годами могут покупать авто одного и того же класса, то в РФ зачастую малолитражный автомобиль со временем меняют на С-класс, потом приобретается кроссовер, а там и внедорожник. Премиальные марки авто (Ауди, Инфинити, БМВ, Мерседес и тп) при этом меняются еще чаще – раз в 2-3 года. Кроме того, скорость появления новых технологий сейчас гораздо выше, а требования по экологичности постоянно растут.

В связи с этим, банки вводят новые кредитные программы на приобретение автомобилей. В РФ начали появляться распространенные в странах запада кредиты на авто с обратным выкупом- байбэк (buyback, англ. — покупка обратно). С их помощью можно заменить свой старый автомобиль на новый еще до того, как кредит за старую машину будет выплачен до конца.

Что такое Buyback и в чем его отличие от обычного кредита и от Trade-in

Байбек отчасти похож на довольно популярную схему трейд-ин (trade-in), которую давно уже предлагают многие автодилеры. При трейд-ин автосалон выкупает машину у автовладельца и зачитывает ее стоимость для приобретения новой. Но если у клиента автомобиль был куплен в кредит, то до момента, пока кредит будет выплачен, клиент не имеет право его продать, и значит воспользоваться трейд-ином он тоже не может. И если автокредит взят на 5 лет, то все 5 лет придется ездить на одном и том же авто, во всяком случае до тех пор, пока кредит не будет полностью погашен.

Однако, если приобретать автомобиль не по обычной кредитной программе банка, а по кредитной программе “Buyback”, то по ней как раз изначально планируется, что автомобиль будет продан в конце срока кредитования согласованному с банком автосалону (cходство с trade-in). Однако, в отличие от трейд-ина тут будет уже три участника: кроме автосалона и клиента, еще и банк.

При байбеке Банк также выдает автокредит. Но значительную его часть (30-60%) надо будет гасить не в составе платежей каждый месяц, а в конце срока единовременным платежом. Это значит, что ежемесячный платеж окажется ниже, чем при стандартной программе кредитования. Но поскольку в конце срока кредитования довольно существенная часть кредита остается все еще не выплаченной, то у клиента есть выбор:

Однако, если стоимость автомобиля сильно упала на момент планируемой продажи или если по каким-то причинам продавать его клиент не будет, но при этом единовременно уплатить довольно большой остаток кредита тоже не может, возникает третий вариант. По отдельному соглашению банк может разрешить выплаты остаточной суммы кредита растянуть на новый срок – как обычный кредит (т.е. пролонгировать кредитный договор, но уже без обратного выкупа машины).

Таким образом, отчасти “байбек похож на лизинг, при котором оборудование по сути берется в аренду, а в конце срока, или возвращается, или выкупается. Но в большей степени — это все же автокредит, cовмещенный с трейд-ином (в рамках специальной кредитной программы с отсрочкой погашения части долга). Причем у нее есть свои особенности, а также плюсы и минусы, в сравнении с обычным автокредитом.

Особенности Buyback, плюсы и минусы

Минусы:

Сравнение расходов заемщика при обычном автокредите и Buyback

Ежемесячный платеж за кредит обычно состоит из двух частей: проценты банку (считаются от суммы кредита) и погашение тела кредита. При обычном автокредите тело кредита каждый раз понемногу гасится в составе ежемесячного платежа. И постепенно процентная часть в платеже становится все меньше, а сумма, уходящая в погашение тела кредита, все больше.

А вот при байбеке значительная сумма кредита до самого окончания срока “висит” непогашенной. То есть из ежемесячного платежа “убрана” довольно крупная сумма, которая шла бы на погашение тела кредита. За счет этого ежемесячный платеж (при том же сроке и ставке)– существенно меньше. Но проценты-то платятся в том числе и с непогашенной суммы до самого конца срока кредитования, а т.к. сумма кредита снижается мало, то и проценты снижаются в небольшой степени. И получается, что проценты банку (переплата) по такому кредиту окажется выше, чем по стандартному автокредиту.

Это хорошо видно из сравнения ниже:

Был выдан годовой кредит, в обоих случаях 500.000 руб, на 1 год под одинаковую процентную ставку 15,5% (300 т.р. первоначальный взнос, цена авто – 800 т.р.). При байбэке ежемесячный платеж будет почти в 2,5 раза ниже (17,3 т.р. против 45,2 т.р), но процентов будет уплачено при байбеке за год в 1,5 раза больше – 67,9 т.р. против 43,1 т.р. При этом к концу года при байбеке останется непогашенным кредит в 360 т.р. (в стандартном кредите – все погашено “в ноль”). Предположим, что за 1 год авто, купленное за 800 т.р., обесценится на 25% и ее можно будет продать по одинаковой цене 640 т.р. (в обоих случаях). То есть после байбека можно получить за авто

Сложим расходы на авто за 1 год в обоих случаях:

Таким образом, в данном примере, байбек обошелся дороже на 10%, нежели стандартный кредит (на тот же срок, сумму и ставку). А если автосалон еще и оценит автомобиль при выкупе ниже обычной цены, и если будут какие-то дополнительные расходы – данная разница еще возрастет.

Выводы

Если резюмировать, то программа байбэк предлагает клиентам некоторые дополнительные возможности, которых нет при стандартной форме кредитования (продать кредитное авто и купить новое, платить ежемесячно существенно меньше). Но в конечном итоге любые доп. возможности или обходятся дороже, или расходы из текущего времени просто переносятся на будущее (выкуп авто может быть оценен невыгодно, а общая сумма процентов, уплаченных банку окажется выше и т.п.).

Иначе говоря, если в итоге суммировать все расходы, то конечная стоимость автомобиля по программе байбек окажется скорее всего больше, чем при стандартной программе кредитования. Но если рассматривать стоимость этого превышения — как плату за удобство (или за возможность перенести текущие расходы – в будущее), то в каких-то случаях такая программа кредитования может оказаться полезной. Однако, все-таки при байбек сложнее спланировать свои расходы в будущем, т.к. прогноз цены на авто через 2-3 года (как на б/у, так и на новые) сделать крайне сложно.

Программа автокредитования «Buy-back»

Программа автокредитования «Buy-back» (обратный выкуп) в разных банках имеет свое название: «с отсрочкой погашения», «отложенный платеж», «с гарантией остаточной стоимости», «остаточный платеж», а также «Balloon».

В рамках программы заемщик вносит ежемесячные платежи меньшего размера на протяжении всего срока кредита за счет выплаты в последний месяц кредитования отложенной части основного долга. Погашение остаточного платежа осуществляется по выбору заемщика: за счет собственных средств, путем реализация автомобиля через автосалон или за счет рефинансирования оставшейся суммы кредита.

Процедура закрытия кредита за счет собственных средств самая простая для заемщика.

Сумма остаточного платежа вносится на счет или карту, которые были предоставлены банком для ежемесячной оплаты кредита. Также заёмщику необходимо будет получить письменное подтверждение после проведения операции от банка о том, что долг по кредиту погашен полностью, т.е. отсутствует, и автомобиль больше не является предметом залога. Если кредит закрывается досрочно необходимо оповестить банк о намерении закрытии займа в срок установленный правилами кредитной организации.

Условия последующей реализации автомобиля через автодилера (порядок передачи, цена, способ оплаты, ответственность сторон и другие обстоятельства) прописываются в договоре купли-продажи либо в договоре обратного выкупа, некоторые банки требуют его заключение. Одним из условий договора может быть техническое обслуживание машины, которое должно производиться только в сервисных центрах официальных дилеров.

Если автомобиль реализуется через автодилера, то в этом случае заключается договор купли-продажи, в котором автосалон выступает покупателем, а заемщик – продавцом. После подписания данного договора происходит перечисление денежных средств, в размере оставшейся задолженности по кредиту, на счет продавца (заемщика). После поступления денег на счет заемщика происходит процедура закрытия кредита, в каждом банке она индивидуальна. Передача ПТС новому собственнику транспортного средства осуществляется по договоренности. Некоторые дилеры требуют предоставить ПТС, в качестве гарантии проведения сделки, до перечисления денежных средств на счет заемщика.

Разница между суммой обратного выкупа автодилером и суммой отложенного платежа может быть использована в качестве первоначального взноса по кредиту на покупку нового автомобиля.

Обычно процедура рефинансирования требует подачи новой заявки и сбора необходимого пакета документов. В некоторых банках кредитный договор продлевается автоматически. При заключении кредитного договора заемщику выдается два графика платежей: первый график платежей с учетом закрытия кредита с остаточным платежом, второй график погашения – на максимально возможный срок кредита по программе.

Приобрести в кредит автомобиль по данной программе можно только у официальных дилеров. Минимальный первоначальный взнос, как правило, составляет 10% собственных средств заемщика от стоимости машины. Размер остаточного платежа варьируется от 20% до 55% от стоимости транспортного средства. Срок кредитования, как правило, составляет три года, но может быть и меньше. Полис страхования каско может быть оплачен, как за наличные денежные средства, так и за счет кредитных средств. Проценты по кредиту начисляются на всю сумму задолженности с учетом отложенного платежа.

При кредитовании по данной программе у заемщика возникает существенная переплата по кредиту, т.к. происходит погашение части основного долга последним платежом в конце срока кредитования, а проценты начисляются в течение всего срока кредитования на всю сумму кредита.

Такая схема кредитования удобна для тех, кто планирует менять свой автомобиль каждые два-три года либо гасить кредит досрочно. Но следует помнить, что существенным минусом автокредитования по схеме «buy-back» является большая вероятность занижения стоимости автомобиля автосалоном при совершении обратного выкупа. Автодилеры устанавливают жесткие требования к степени износа и пробегу автомобиля при его выкупе.

Лада Веста с обратным выкупом, или Buy-back

Стать владельцем Лады Весты с помощью кредитной программы Buy-back может любой желающий. Что такое Buy-back и чем отличается от обычного автокредита? Стоит ли брать такой кредит? Эти и другие вопросы волнуют потенциальных клиентов.

В переводе с английского Buy-back означает покупка обратно. Кредит оформляется на 3 года. Клиент вносит первоначальный платёж от 10% до 50%. Часть основного долга 20% — 40% от стоимости автомобиля замораживается на 3 года — это будет последний платёж. Остаток долга распределяется на 36 месяцев. Ежемесячные платежи ниже, чем у стандартного кредита.

Клиент строго по графику выплачивает кредит и через 3 года у него будет выбор. Он может отдать банку остаток долга и уехать на машине домой. Если денег на погашение задолжности нет, то автосалон выкупает автомобиль, заёмщик отдаёт долг и идёт домой пешком. Владелец автомобиля может продлить кредит в автосалоне и продолжить платить. Или клиент сдаёт машину в автосалон, деньги идут в счёт долга и первого взноса на другой новый автомобиль. В итоге клиент оформляет новый кредит и уезжает домой на новом автомобиле.

Основным и главным преимуществом такого кредита являются небольшие ежемесячные платежи. За счёт этого покупка Весты стала более доступной. Появилась возможность купить авто с более богатой комплектацией или выбрать другой автомобиль, престижный и более дорогой. Снижение суммы платежей происходит за счёт заморозки части основного долга. В итоге клиент получает отложенный платёж, который нужно будет внести через 3 года. Размер последнего платежа составляет 20 — 40% на выбор клиента, от стоимости автомобиля.

С одной стороны такие условия кажутся очень выгодными и будет глупо отказываться от такого кредита. Однако не всё так просто. Секрет прячется в формуле кредита. Как правило, ежемесячный платёж складывается из двух частей — это основной долг и проценты. Для того чтобы уменьшить платёж, из основного долга часть суммы убирают, а размер процентов остаётся. Таким образом, клиент каждый месяц платит деньги в счёт тела кредита меньше, а проценты те же самые, как за полную сумму кредита. Поэтому переплата по кредиту будет даже не много больше, чем у стандартного автокредита.

Прежде чем влезать в долги, нужно проверить какой кредит наиболее выгодный. Давайте сравним кредит Buy-back с потребительским кредитом и обычным автокредитом. Рассчитать стандартный кредит можно на сайте calculator-credit.ru. Сделать расчёт кредита Buy-back можно на официальном сайте ВТБ 24.

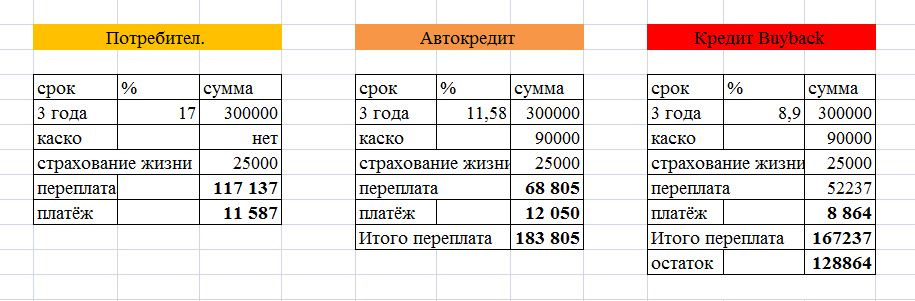

Проведём расчёт кредита на 300000 рублей за Ладу Весту стоимостью 600000 рублей, с первоначальным взносом 300000 рублей. Последний платёж составит 20% от стоимости автомобиля 120000 рублей. Прошу обратить ваше внимание на то, что условия и процентные ставки могут меняться, поэтому могут быть другими. Страховку КАСКО рассчитаем примерно, первый год 40000 рублей, за три года 90000 рублей. Страхование жизни на 3 года 25000 рублей. Как правило, КАСКО и страхование жизни включаются в общую сумму кредита.

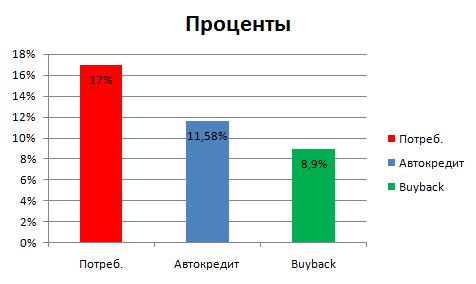

Самая низкая процентная ставка у кредита с обратным выкупом 8,9%, автокредит 11,58% и потребительский кредит 17%.

Ежемесячные платежи самые низкие у кредита Buy-back, потом идёт потребительский кредит и автокредит.