Налог на авто в эстонии

Налоги в Эстонии

Фискальная политика Эстонии очень лояльна к бизнесу. Налоги в Эстонии установлены как на местном, так и на государственном уровне.

Новогодний город в Эстонии

Общие сведения

Больший процент платежей поступает в государственный бюджет. При этом часть их является подконтрольной местным властям.

Налоговая система страны проста и понятна. Большая часть ставок имеет низкий уровень. Эти особенности делают государство привлекательным для предпринимателей.

Отчисления выплачиваются как юридическими, так и физлицами. Юрлица облагаются следующими их видами:

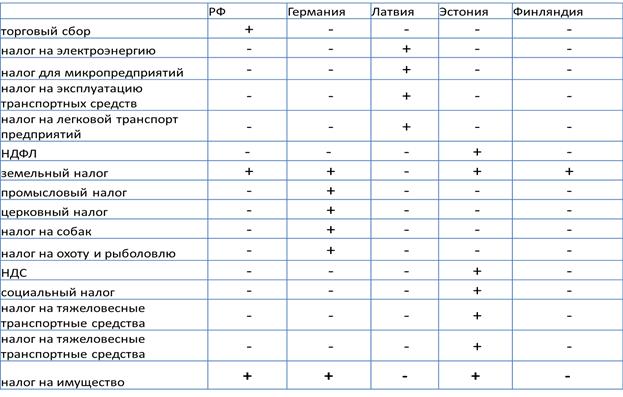

Сравнительная таблица отчислений в Эстонии и в других странах

Особенности налогообложения предприятий

Налог на прибыль в Эстонии актуален в том случае, если доход перераспределяется в пользу учредителя.

01.01.2000 вступил в силу новый закон, в соответствии с которым сбор на прибыль может взиматься как при распределении, так и на фоне ее применения в виде дивидендов.

Под перераспределением доходов следует понимать:

Налоговая ставка для физических лиц, выплачивающих дивиденды, составляет 20 %. Доход облагается налогом только единожды.

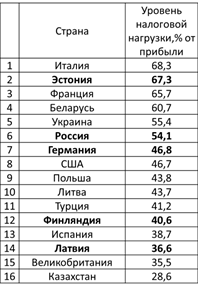

Сравнительная диаграмма налогообложения Эстонии и других стран

Юрлица, использующие собственную прибыль, имеют право на учет всех видов выплат, осуществленных в любом другом государстве на фоне получения перераспределенной прибыли.

Если юридическое лицо планирует реинвестировать прибыль в производство, то оно может быть освобождено от всех выплат.

Прирост капитала включается в основную базу. После распределения прибыли он облагается стандартной ставкой. Для дивидендов применяется налог у источника. Оплачивать его приходится по ставке пошлины на доход.

Валютный контроль в стране отсутствует.

Соглашение об избежании двойного налогообложения с Эстонией подписало 60 юрисдикций.

Выплаты с оборотов

В Эстонии имеется аналог НДС, его ставка составляет 20 %. К товарам, реализация которых облагается налогом по ставке в 5 %, следует отнести:

Налоговая ставка для лекарственных препаратов составляет 0 %.

А также налогом с оборота облагается продажа хозяйственной продукции и оказание хозяйственных услуг.

Если фирма экспортирует свою продукцию в другие государства, то она не подвергается налогообложению.

Налоги с оборотов не взимаются в таких случаях:

Не взимаются отчисления с оборотов и в том случае, если он составляет менее 16 000 евро/12 мес.

Уровень налоговой нагрузки от прибыли в Эстонии и других странах

Особенности налогообложения физлиц

Подоходный налог в Эстонии имеет единую ставку — 21 %. Окончательный размер отчислений зависит от уровня заработной платы человека.

К эстонским резидентам относятся лица, имеющие ВНЖ в этой стране и находящиеся там более 183 дней/12 мес.

Лица, не являющиеся эстонскими резидентами, платят налог на доход с прибыли, получаемой на территории страны.

Освобождаются от платежей в государственную казну проценты по банковским вкладам. Одновременно предполагается налогообложение для дивидендов по ценным бумагам. Это способствует стимулированию вкладчиков.

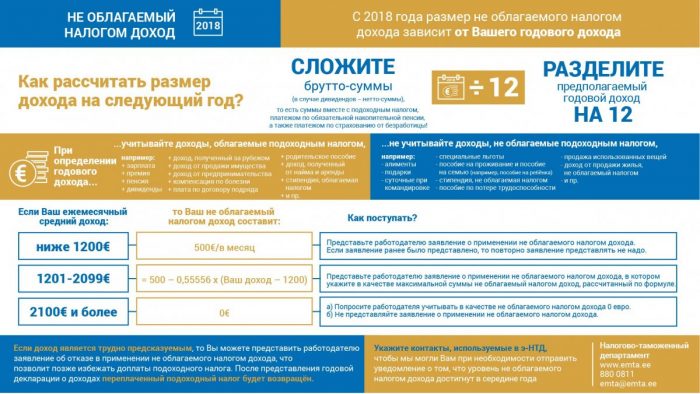

Инфографика «Не облагаемый налогом доход 2018»

В Эстонии имеется принудительный вид страхования. Это относится к лицам, имеющим постоянное место жительства, но не имеющим официального места работы или получающим «теневую зарплату». Ставка на одного человека составляет 2,9 %, на организацию — 1,4 % от месячного оклада.

Недавно правительством страны были одобрены новые поправки к закону о подоходном налоге. В соответствии с ними была повышена ставка необлагаемого налогом дохода. Сегодня ее размер составляет 155 евро.

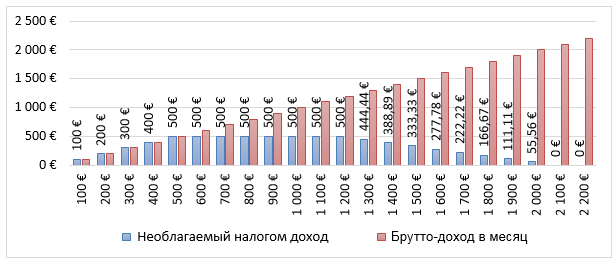

Необлагаемый налогом доход в Эстонии

По словам государственной канцелярии, с 01.01.2021 г. была повышена ставка этого налога для пенсионеров. Теперь им предстоит выплачивать с пенсии до 220 евро/30 дней.

Другие виды платежей

Налогообложение в Эстонии включает в себя следующие виды обязательных платежей:

Особенности земельного налога

Вместо ежегодного налога на недвижимость владельцам частных домов предстоит уплатить земельный налог.

В зависимости от личности налогоплательщика, вида и целевого предназначения участка, предусматриваются некоторые льготы.

Ставка на участок, размер которого составляет 10 соток, — 190 евро. Платить нужно единожды за 12 месяцев. Если сумма платежа более 65 евро, разрешается разбить его на две части.

За просрочку платежа предусмотрена пеня в размере 23 % годовых.

При размере платежа менее 5 % отчисления могут не осуществляться.

От уплаты земельного налога освобождаются следующие категории лиц:

Освобождение от этих отчислений осуществляется на основании условий, определенных соответствующим законом.

Информация для владельцев квартир и домов

Налог на недвижимость в Эстонии не взимается в том случае, если человек собирается покупать квартиру, дом или участок.

Будущий собственник жилища должен будет оплатить только услуги нотариуса в размере 150 евро и госпошлину за внесение квартиры или дома в реестр. Ставка зависит от цены недвижимого имущества, минимально это шесть евро.

Сравнительная таблица стоимости земли в Эстонии и других странах Европы

Если физическими лицами приобретается загородная недвижимость с целью инвестирования, им нужно будет обязательно получить разрешение от местных властей. Цена такой справки составляет 150 евро.

Ставка налога на землю для квартиры составляет 30 евро/12 мес. В северо-восточной части страны под это правило подпадает большая часть 1–3-комнатных квартир.

В Эстонии имеются специфические процедуры и госпошлины, не предусмотренные в других государствах.

Лицам, строящим дом и возводящим забор, приходится платить за него пошлину, ее размер составляет 35 евро.

Информация для владельцев автомобилей

05.12.2016 эстонским минфином было принято решение относительно новой пошлины для владельцев автомобилей.

Сегодня отчисления взимаются только при первичной регистрации ТС на территории страны. А также налог нужно платить при смене владельца авто.

Налоговая ставка привязана к выбросам углекислого газа. Если такой показатель отсутствует, то во внимание принимается мощность двигателя. Она выражается в киловаттах.

Размеры ставок для автомобилей, облагаемых налогом, представлены в таблице.

| Показатель выброса углекислого газа (г/км) | Мощность двигателя (кВт) | Размер пошлины (евро) |

| 92–100 | 77–84 | 59 |

| 162–161 | 125–132 | 303 |

| 292–301 | 244–251 | 579 |

При выбросах от 301 г/км за каждый следующий грамм углекислого газа добавляется два евро.

Эстонские налоговики утверждают, что от отчисления в государственную казну освобождаются грузовики, масса которых больше 3500 кг, а также тракторы и автобусы.

В соответствии с конвенцией о предотвращении двойного налогообложения, при вывозе транспортного средства в другую страну Евросоюза налогоплательщик может претендовать на возврат пошлины.

Это возможно в том случае, если отчисления за выбросы углекислого газа в Эстонии больше, чем в ином государстве ЕС.

А также владелец авто может ходатайствовать о возврате пошлины при утилизации транспортного средства.

Предлагаю посмотреть видео “Налогообложение в Эстонии”:

Возврат налогов из Эстонии

Граждане Евросоюза, живущие в Эстонии на зарплату, получаемую от официального работодателя, имеют право на возврат налогов, выплаченных в пользу этой страны. Для этого наемному работнику необходимо иметь на руках сертификат для платежей. Если человек работал на нескольких нанимателей, то ему нужно будет получить сертификат от каждого из них.

Возврат зависит от суммы дохода в налоговом году. Сертификат можно получить только в конце налогового года. В этом документе, помимо з/п работника, указываются вычеты в пользу эстонской казны.

Вернуть пошлину можно через четыре–шесть месяцев после рассмотрения заявления сотрудниками налогового органа.

Важные нюансы

Для юридических лиц налоговый год длится 30 дней. Отчеты об уплате налогов в Эстонии в 2021 году нужно подавать каждый месяц.

Документация передается до 10 числа того месяца, который следует за отчетным периодом. Если налогоплательщик не состоит на учете в специальном реестре, то декларацию ему следует подавать по завершении процедуры перераспределения прибыли.

Предлагаю посмотреть видео “Новые налоги в Эстонии”

За каждый просроченный день начисляется штраф, его размер — 0,06 % от суммы, которая была указана в формуляре.

Экономя на налогах, латвийцы регистрируют личный транспорт в Эстонии

Латыши экономят большие деньги, если регистрируют свои автомобили в Эстонии — единственной стране Евросоюза, где еще не введен налог на моторные легковые автомобили, пишет Postimees.ее. «Например, за свою Audi мне пришлось бы заплатить 600 евро в год», — говорит живущий в приграничном городе Валка Дзинтарс, который ездит по Латвии на автомобиле с эстонскими номерами.

Размер автоналога в Латвии в случае автомобилей, зарегистрированных впервые в 2009 году (в том числе, электромобили), зависит от количества выбрасываемого углекислого газа на километр, который комбинируется с мощностью двигателя. Автоналог составляет от € 12 до € 1056 в год.

Если количество выбрасываемого СО2 неизвестно, налог зависит от полной массы и объема двигателя (kw и cm³), размеры налога различаются.

«У меня очень много знакомых, чьи автомобили также стоят на учете в Эстонии, — объяснил Дзинтарс. — Если латвийская полиция остановит машину и выяснится, что ты латыш и по документам живешь в Латвии, получишь штраф. Поэтому я прописался у друзей, которые живут в Валга. Теперь полиция ничего со мной поделать не может. По документам я — житель Эстонии».

По его словам, точно так же жителями Эстонии зарегистрировались многие его друзья. Эстония, как отмечает Дзинтарс, от этих махинаций получает свою выгоду: «Я работаю в Латвии, а налоги плачу по месту жительства, то есть в Эстонии». К Эстонии он испытывает теплые чувства: делопроизводство, в том числе регистрация автомобиля, по его словам, в Эстонии удобнее и дружелюбнее по отношению к клиенту. «В целом это неприятно, что Латвия говорит: просто заплати за машину и все», говорит латыш.

Ведущий специалист эстонского представительства Департамента шоссейных дорог в городе Валга Айвар Туманов сказал, что латышей у себя он видит все больше. «К нам латыши приходят довольно часто, особенно в последнее время. Каждую неделю ставим на учет две-три машины латышей. Бронируют время и приходят сюда. Раньше так часто не приходили. В Эстонии регистрируют именно дорогие машины. У них там автоналог и налог на автомобили класса люкс», — поясняет эстонский чиновник. Туманов говорит, что чаще всего латыши создают в Эстонии фирму, в которой учитывается эта машина.

До 2017 года латыши не пытались найти в Эстонии место жительства или зарегистрировать фирму из-за машины. Регистрироваться в Эстонии (в основном, в Валге) они начали после того, как Латвия стала вводить санкции в отношении тех, чьи машины находились на учете в Эстонии. В 2016 году таких автовладельцев было около тысячи.

Начиная с 2017 года, латвийцев обязали платить новый налог на автомобили, использующиеся в Латвии, но зарегистрированные где-то за границей. Его размер составляет € 10 в день, € 250 в месяц, € 600 в полгода и € 1000 в год.

За введение такого налога на Латвию пожаловались в Европейский суд. Налог посчитали дискриминационным, поскольку отдавалось предпочтение зарегистрированным в Латвии автомобилям. Суд решил, что автоналог в Латвии должен быть одинаковым для всех, вне зависимости от того, где машина зарегистрирована.

Пресс-секретарь Министерства транспорта Латвии Байба Гулбе сказала, что после этого решения министерство инициировало изменение закона, чтобы гарантировать налогоплательщикам равные налоги. «Поправки предположительно будут одобрены и вступят в силу 1 января 2021 года», — отметила чиновница.

Гулбе объяснила, что с января управляющие зарегистрированными в Эстонии автомобилями латыши будут платить такой же автоналог, как и те латыши, которые пользуются машинами, зарегистрированными в Латвии. «Сейчас те жители Латвии, которые ездят на зарегистрированных в Эстонии автомобилях, в случае автокатегорий M1 и N1, должны платить больший налог», — пояснила Гулбе. М1 — это микроавтобус на 8+1 мест, N-категория — это грузовичок весом до 3,5 тонны.

Руководитель по связям с общественностью Валгаской волостной управы Куйдо Меритс сказал, что у волости нет конкретной информации о латвийском автоналоге и связанной с ним регистрации машин в Эстонии.

«Что касается жителей Валка, регистрирующих место жительства в Эстонии, то чаще всего это связано с работой, — сказал Меритс. — Если же говорить о второй причине, то это — детские и прожиточное пособия, которые у нас в три раза больше, что представляет интерес для определенной группы населения. Если семья большая и детей много, то привлекают детские пособия, если же семья маленькая — мать-одиночка с ребенком, отец даже может жить в том же доме, но его в Валка не регистрируют — то горшочком меда является получение прожиточного пособия».

Летом стало известно о введении автоналога в Литве, который вызвал большое недовольство среди местного населения. Налог готовили несколько лет, но, несмотря на это литовцы собрали в знак протеста более 50 000 подписей. Правительство Литвы все же протолкнуло закон, и с 1 июля литовцам пришлось при первичной регистрации машины или при смене владельца платить автоналог, который рассчитывается по выбросу СО2 и может составлять € 13−540. Налогом облагаются автомобили, которые выбрасывают больше 130 граммов СО2 на километр.

Отдельный коэффициент повышает сумму, которую платят за дизельные автомобили, поскольку они хоть и выбрасывают меньше СО2, но зато отравляют воздух опасными соединениями окиси азота.

И в Литве эксперты предостерегают от разного рода уклонений от налогов. Вероятным считается, что многие старые машины будут проданы, но не будут зарегистрированы на нового собственника. Смене загрязняющего воздух автопарка в Литве, по словам экспертов, мог бы помочь ежегодный налог, как в Латвии.

В Финляндии автоналог еще выше, чем в Латвии и Литве. Основной налог на автомобили, выпущенные после 2001 года, высчитывается на основании выбросов СО2. В случае бензиновых автомобилей размер платы скомбинирован на выбросах СО2 и мощности двигателя, а у дизельных автомобилей на основании выборосов СО2 и полной массы.

Введение автоналога в Литве сделало Эстонию и Польшу последними двумя странами Евросоюза, в которых нет автоналога, связанного с выборосом СО2. Если учесть, что в Польше при первой регистрации налог связан с рабочим объемом двигателя, Эстония является единственной страной ЕС, где нет никаких автоналогов. Это выяснилось из данных Европейского союза автопроизводителей.

«В действующем коалиционном договоре возможного введения автоналога нет, и правительство его введение не обсуждало. Поскольку правительство решило, что новые налоги вводиться не будут, в ближайшее время маловероятно, что этот вопрос поднимут. В последний раз введение пошлины на окружающую среду, связанную с машинами, обсуждали в 2016—2017 годах, когда министром финансов был Свен Сестер. Законопроект начали готовить, но в Рийгикогу он не попал», — сказала советник по связям с общественностью эстонского Министерства финансов Сийри Суутре.

В марте 2017 года в вопросе введения автоналога продвинулись настолько, что Министерство финансов сообщило общественности, что в Эстонии будет введена пошлина на окружающую среду, связанная с моторными легковыми автомобилями.

Правительство одобрило такую концепцию: пошлина могла бы заставить потребителей отдавать предпочтение малолитражкам и автомобилям, оказывающим меньшее влияние на окружающую среду.

Перед Министерством финансов была поставлена задача разработать законопроект, и был план, что он вступит в силу самое позднее 1 января 2018 года.

Ставки пошлины были бы подчинены чаще всего продаваемым в Эстонии новым машинам: в случае самых щадящих по отношению к окружающей среде они составляли бы € 150−160. В случае старых машин пошлина оказывалась значительно меньше. Например, за машину старше 20 лет нужно было бы заплатить лишь 20 процентов от обычной ставки. От пошлины могли быть избавлены грузовики, автобусы и трактора.

Из-за противостояния общественности, через пару месяцев правительство Юри Ратаса сообщило, что ради поддержки экономического роста пошлину все же не введут.

Автоналог пытались ввести в Эстонии и в 2008 году, когда с такой идеей выступил руководивший в правительстве Андруса Ансипа Министерством финансов Ивари Падар (Социал-демократическая партия Эстонии). Но тогдашние коалиционные партнеры — Партия реформ и «Отечество» — сообщили, что они предложение не поддерживают, и идея сошла на нет.

Нужен ли отдельный налог на автомобиль?

Эстония является единственным государством в Европейском союзе, в котором не взимается налог на автомобили. В целом налогообложение транспорта в Эстонии в 11 раз ниже среднего по ЕС. Такие выводы сделаны в докладе, опубликованном Центром мониторинга развития. Так ли это и нужен ли Эстонии еще один налог?

Из рапорта Центра мониторинга развития следует, что в связанных с природопользованием налогах удельный вес акцизов на топливо и плат за ресурсы и загрязнение в Эстонии выше, чем в среднем в странах ЕС. В то же время налоговые поступления, связанные с электроэнергией, более чем в три раза ниже. Эксперты считают, что государство должно пересмотреть налоги, связанные с защитой окружающей среды, если хочет соответствовать требованиям «зеленого перехода».

Налога на автомобиль нет, но он есть

Глава Союза предприятий по продаже и обслуживанию автомобилей Арно Силлат заметил, что утверждение по поводу отсутствия в Эстонии налога на автомобили — не совсем верное. У нас действуют налоги на тяжелую технику и использование служебного автомобиля в личных целях. Кроме того, нельзя забывать об акцизе на топливо вместе с налогом с оборота.

«Если посчитать, то это не намного ниже, чем в Европе. Я делал некоторые расчеты для сравнения с Германией. Там все вместе взятые налоги — и акциз, и местные налоги на машину — составляют около тысячи евро на легковой автомобиль. И у нас получается примерно столько же, если учитывать именно акцизы на топливо. Так что мы налоги платим. Чем больше используем автомобиль, чем больше загрязняем окружающую среду, тем больше платим», — пояснил Силлат.

По дорогам Эстонии ездит европейский автохлам

Куда большей проблемой, по оценке Арно Силлата, являются старые бензиновые и дизельные автомобили из других стран ЕС. В условиях европейской автомобильной электрификации их нужно куда-то девать, но зачем отправлять машины на металлолом, если в Эстонии готовы за них платить? Таким образом практически изжившие себя транспортные средства все чаще оказываются на наших дорогах.

«Чтобы ограничить поток старых машин, можно было бы ввести какой-то налог. Однако этому препятствует европейский закон — товары должны двигаться по Европе свободно», — сказал он.

Подробнее об автомобильном рынке — в сюжете над новостью.

Налоговые ставки

Налоговые ставки и размер необлагаемого подоходным налогом дохода

Обязанность удерживать взносы может меняться 3 раза в год: 1 января, 1 мая и 1 сентября. Это не зависит от того, покидает ли человек вторую ступень, приостанавливает взносы во вторую ступень, выходит на пенсию из второй ступени или присоединяется ко второй ступени. Обязательства по удержанию платежа обязательной накопительной пенсии можно проверить по личному коду на сайте Пенсионного центра — проверка присоединения по простому или массовому запросу:

NB! Поскольку заявитель имеет право отозвать заявление не позднее, чем за месяц до приостановления обязательства по взносам, Пенсионный центр не предоставляет информацию об обязательстве по взносам раньше, чем за 1 месяц до срока приостановления. Поэтому бухгалтерам рекомендуется проверять обязательства по удержанию взносов в накопительную пенсию в декабре, апреле и августе.

Ставка подоходного налога при удержании — 20%.

Ставка подоходного налога юридического лица, применяемая к распределяемой в виде дивидендов прибыли, составляет 20/80. Ставка подоходного налога юридического лица, применяемая к регулярно распределяемой в виде дивидендов прибыли, составляет 14/86, и дополнительно с выплачиваемых физическому лицу дивидендов удерживается подоходный налог по ставке 7%.

Сумма необлагаемого подоходным налогом дохода зависит от получаемого дохода (до 500 евро в месяц и до 6000 евро в год). Для применения необлагаемого подоходным налогом дохода является заявление от получателя выплаты). Читать подробнее: Учёт не облагаемого налогом дохода

Ставка социального налога — 33%. Месячная ставка, являющаяся основанием для минимальной обязанности по социальному налогу, составляет 584 евро (вместо действовавшей в 2020 году 540 евро), соответственно, минимальная обязанность по социальному налогу — 192,72 евро в месяц.

Ставки платежей по страхованию от безработицы: для работника — 1,6%, для работодателя — 0,8%. Обязанность по удержанию платежа по страхованию от безработицы с работника (1,6%) заканчивается в последний день месяца при достижении работником возраста пенсии по старости или при назначении досрочной пенсии по старости или гибкой пенсии по старости. При этом у работодателя сохраняется обязанность и в дальнейшем за работника, достигшего возраста пенсии по старости, или за работника, которому назначена досрочная пенсия по старости или гибкая пенсия по старости, с выплаченной заработной платы платить платеж по страхованию от безработицы по установленной для работодателя ставке 0,8%.

Пример

Если личный код начинается цифрами 35701. или 45701. то обязанность по удержанию платежа по страхованию от безработицы заканчивается 01.02.2021 (возраст пенсии по старости — 64 года вне зависимости от пола).

Ставка платежа по обязательной накопительной пенсии составляет 2%. Дату начала или окончания обязательства по удержанию накопительной пенсии можно проконтролировать на ссылке проверки присоединения ко 2-ой ступени Пенсионного центра с помощью простого или массового запроса по личному коду человека.

C 01.12.2020 было приостановлено удержание 2% платежа с выплат работникам, которые представили в октябре 2020 года заявление о временном прекращении уплаты взносов. Удержание 2% платежа приостанавливается временно с 01.12.2020 по 31.08.2021.

С 01.01.2021 прекращается удержание 2% платежа у достигших пенсионного возраста работников, которым накопительные пенсионные выплаты начались в 2020 году. Для сотрудников, которые достигли пенсионного возраста и которые продолжают работать и не начинают получать выплаты накопительной пенсии, накопительная пенсия будет по-прежнему рассчитываться на общих основаниях.

C 01.01.2021 начнется удержание 2% платежа у 18-летних работников (если они не представили в октябре 2020 года заявление о временном прекращении взносов).

C 01.09.2021 прекращается удержание 2% платежа в отношении работников, которые представили с января по март 2021 года заявление о выходе из II ступени. В связи с этим следует бухгалтерам перепроверить присоединение на сайте Пенсионного центра в августе 2021 года всех своих работников, чтобы быть уверенными, у кого удерживать начиная с сентября платеж второй ступени, а у кого нет.

C 01.01.2021 начнется удержание 2% платежа у таких работников 1970–1982 года рождения, которые представили с января по ноябрь 2020 года заявление о добровольном присоединении ко II ступени.

Читать подробнее: Изменения во второй ступени накопительной пенсии.

При начислении заработной платы и прочих выплат за декабрь 2020 год и при расчете налогов (платежей), начисляемых/удерживаемых с этих выплат, следует помнить, что расчет налогов производится по кассовому принципу. Если заработная плата за декабрь 2020 года выплачивается в январе 2020 года, то налоги и платежи следует начислять по ставкам, действующим в 2021 году (в т. ч. минимальная обязанность по социальному налогу с 584 евро, то есть 192,72 евро), и декларировать в декларации TSD за январь (срок представления — 10 февраля 2021 года). Если же заработная плата за декабрь 2020 года выплачивается в декабре 2020 года, то налоги и платежи рассчитываются по ставкам, действующим в 2020 году, и декларируются в декларации TSD за декабрь 2020 (срок представления — 10 января 2021 года).

Исключением является учёт льготы по социальному налогу в случае работника с пониженной трудоспособностью: если налоговым периодом (отчётным месяцем) Кассы по безработице является декабрь, а налоговый период работодателя (месяц выплаты) — январь, то при выплате в январе зарплаты за декабрь и её декларировании в форме TSD за январь у работодателя есть право уменьшить облагаемую социальным налогом зарплату такого работника на сумму, с которой Касса по безработице декларировала социальный налог в декабре (до 540 евро).

Дополнительная информация: Льгота по социальному налогу для работодателя лица, у которого пониженная трудоспособность (с 1 июля 2016 года).

Ставка подоходного налога при удержании — 20%.

Ставка подоходного налога юридического лица, применяемая к распределяемой в виде дивидендов прибыли, составляет 20/80. Ставка подоходного налога юридического лица, применяемая к регулярно распределяемой в виде дивидендов прибыли, составляет 14/86, и дополнительно с выплачиваемых физическому лицу дивидендов удерживается подоходный налог по ставке 7%.

Сумма необлагаемого подоходным налогом дохода зависит от получаемого дохода (до 500 евро в месяц и до 6000 евро в год). Для применения необлагаемого подоходным налогом дохода является заявление от получателя выплаты). Подробная информация: Учёт не облагаемого налогом дохода

Ставка социального налога — 33%. Месячная ставка, являющаяся основанием для минимальной обязанности по социальному налогу, составляет 540 евро (вместо действовавшей в 2019 году 500 евро), соответственно, минимальная обязанность по социальному налогу — 178,20 евро в месяц.

Ставки платежей по страхованию от безработицы: для работника — 1,6%, для работодателя — 0,8%. Обязанность по удержанию платежа по страхованию от безработицы с работника (1,6%) заканчивается в последний день месяца при достижении работником возраста пенсии по старости или при назначении досрочной пенсии по старости. При этом у работодателя сохраняется обязанность и в дальнейшем за работника, достигшего возраста пенсии по старости, или за работника, которому назначена досрочная пенсия по старости, с выплаченной заработной платы платить платеж по страхованию от безработицы по установленной для работодателя ставке 0,8%.

Пример

Если личный код начинается цифрами 35603. или 45603. то обязанность по удержанию платежа по страхованию от безработицы заканчивается 01.01.2020 (возраст пенсии по старости — 63 года и 9 месяцев вне зависимости от пола).

Ставка платежа по обязательной накопительной пенсии составляет 2%. Обязанность по удержанию платежа по обязательной накопительной пенсии можно проконтролировать по личному коду или по массовому запросу. По этому же адресу следует проконтролировать последнюю дату при удержании платежа по обязательной накопительной пенсии (обязанность платить платеж по обязательной накопительной пенсии заканчивается 31 декабря 2018 года, на который приходится первый день обратного выкупа паев обязательного пенсионного фонда, принадлежащих обязанному лицу). Это значит, если у работника, достигшего пенсионного возраста выплаты накопительной пенсии начались в 2019 году, тогда с выплат, произведенных до 31 декабря 2019 года, удерживают платеж по обязательной накопительной пенсии (II ступень) и начиная с 1 января 2020 года с произведенных выплат платеж больше не удерживается. За работников, достигших пенсионного возраста, которые продолжают работать и которые не начали получать выплаты накопительной пенсии, начисление платежа по обязательной накопительной пенсии происходит в дальнейшем по обычному порядку.

Дополнительная информация: Изменения во второй ступени накопительной пенсии

При начислении заработной платы и прочих выплат за декабрь 2019 год и при расчете налогов (платежей), начисляемых/удерживаемых с этих выплат, следует помнить, что расчет налогов производится по кассовому принципу. Если заработная плата за декабрь 2019 года выплачивается в январе 2020 года, то налоги и платежи следует начислять по ставкам, действующим в 2020 году (в т. ч. минимальная обязанность по социальному налогу с 540 евро, то есть 178,20 евро), и декларировать в декларации TSD за январь (срок представления — 10 февраля 2020 года). Если же заработная плата за декабрь 2019 года выплачивается в декабре 2019 года, то налоги и платежи рассчитываются по ставкам, действующим в 2019 году, и декларируются в декларации TSD за декабрь 2019 (срок представления — 10 января 2020 года).

Исключением является учёт льготы по социальному налогу в случае работника с пониженной трудоспособностью: если налоговым периодом (отчётным месяцем) Кассы по безработице является декабрь, а налоговый период работодателя (месяц выплаты) — январь, то при выплате в январе зарплаты за декабрь и её декларировании в форме TSD за январь у работодателя есть право уменьшить облагаемую социальным налогом зарплату такого работника на сумму, с которой Касса по безработице декларировала социальный налог в декабре (до 500 евро).

Читать подробнее: Льгота по социальному налогу для работодателя лица, у которого пониженная трудоспособность (с 1 июля 2016 года).

Ставка подоходного налога юридического лица, применяемая к распределяемой в виде дивидендов прибыли, составляет 20/80. Ставка подоходного налога юридического лица, применяемая к регулярно распределяемой в виде дивидендов прибыли, составляет 14/86, и дополнительно с выплачиваемых физическому лицу дивидендов удерживается подоходный налог по ставке 7%.

Сумма необлагаемого подоходным налогом дохода зависит от получаемого дохода (до 500 евро в месяц и до 6000 евро в год). Для применения необлагаемого подоходным налогом дохода является заявление от получателя выплаты). Подробная информация: Необлагаемый налогом доход начиная с 1 января 2018

Ставка социального налога — 33%. Месячная ставка, являющаяся основанием для минимальной обязанности по социальному налогу, составляет 500 евро (вместо действовавшей в 2018 году 470 евро), соответственно, минимальная обязанность по социальному налогу — 165 евро в месяц.

Ставки платежей по страхованию от безработицы: для работника — 1,6%, для работодателя — 0,8%. Обязанность по удержанию платежа по страхованию от безработицы с работника (1,6%) заканчивается в последний день месяца при достижении работником возраста пенсии по старости или при назначении досрочной пенсии по старости. При этом у работодателя сохраняется обязанность и в дальнейшем за работника, достигшего возраста пенсии по старости, или за работника, которому назначена досрочная пенсия по старости, с выплаченной заработной платы платить платеж по страхованию от безработицы по установленной для работодателя ставке 0,8%.

Пример

В связи с повышением пенсионного возраста (в 2017 году), если личный код начинается цифрами 35506. или 45506. обязанность по удержанию платежа по страхованию от безработицы заканчивается 01.01.2019 (возраст пенсии по старости — 63 года и 6 месяцев вне зависимости от пола).

Ставка платежа по обязательной накопительной пенсии составляет 2%. Обязанность по удержанию платежа по обязательной накопительной пенсии можно проконтролировать по личному коду или по массовому запросу. По этому же адресу следует проконтролировать последнюю дату при удержании платежа по обязательной накопительной пенсии (обязанность платить платеж по обязательной накопительной пенсии заканчивается 31 декабря 2018 года, на который приходится первый день обратного выкупа паев обязательного пенсионного фонда, принадлежащих обязанному лицу). Это значит, если у работника, достигшего пенсионного возраста выплаты накопительной пенсии начались в середине 2018 года, тогда с выплат, произведенных до 31 декабря 2018 года, удерживают платеж по обязательной накопительной пенсии (II ступень) и начиная с 1 января 2019 года с произведенных выплат платеж больше не удерживается. За работников, достигших пенсионного возраста, которые продолжают работать и которые не начали получать выплаты накопительной пенсии, начисление платежа по обязательной накопительной пенсии происходит в дальнейшем по обычному порядку.

При начислении заработной платы и прочих выплат за декабрь 2018 год и при расчете налогов (платежей), начисляемых/удерживаемых с этих выплат, следует помнить, что расчет налогов производится по кассовому принципу. Если заработная плата за декабрь 2018 года выплачивается в январе 2019 года, то налоги и платежи следует начислять по ставкам, действующим в 2019 году (в т. ч. минимальная обязанность по социальному налогу с 500 евро, то есть 165 евро), и декларировать в декларации TSD за январь (срок представления — 11 февраля 2019 года). Если же заработная плата за декабрь 2018 года выплачивается в декабре 2018 года, то налоги и платежи рассчитываются по ставкам, действующим в 2018 году, и декларируются в декларации TSD за декабрь 2018 (срок представления — 10 января 2019 года).

Исключением является учёт льготы по социальному налогу в случае работника с пониженной трудоспособностью: если налоговым периодом (отчётным месяцем) Кассы по безработице является декабрь, а налоговый период работодателя (месяц выплаты) — январь, то при выплате в январе зарплаты за декабрь и её декларировании в форме TSD за январь у работодателя есть право уменьшить облагаемую социальным налогом зарплату такого работника на сумму, с которой Касса по безработице декларировала социальный налог в декабре (до 470 евро).

Дополнительная информация: „Льгота по социальному налогу для работодателя лица, у которого пониженная трудоспособность (с 1 июля 2016 года)».

Ставка подоходного налога при удержании — 20%.

Сумма необлагаемого подоходным налогом дохода зависит от получаемого дохода (до 500 евро в месяц и до 6000 евро в год). Для применения необлагаемого подоходным налогом дохода является заявление от получателя выплаты). Подробная информация: Необлагаемый налогом доход начиная с 1 января 2018

Ставка социального налога — 33%. Месячная ставка, являющаяся основанием для минимальной обязанности по социальному налогу, составляет 470 евро (вместо действовавшей в 2017 году 430 евро), соответственно, минимальная обязанность по социальному налогу — 155,10 евро в месяц.

Ставки платежей по страхованию от безработицы: для работника — 1,6%, для работодателя — 0,8%. Обязанность по удержанию платежа по страхованию от безработицы с работника (1,6%) заканчивается в последний день месяца при достижении работником возраста пенсии по старости или при назначении досрочной пенсии по старости. При этом у работодателя сохраняется обязанность и в дальнейшем за работника, достигшего возраста пенсии по старости, или за работника, которому назначена досрочная пенсия по старости, с выплаченной заработной платы платить платеж по страхованию от безработицы по установленной для работодателя ставке 0,8%.

Пример

В связи с повышением пенсионного возраста (в 2017 году), если личный код начинается цифрами 35409. или 45409. обязанность по удержанию платежа по страхованию от безработицы заканчивается 01.01.2018 (возраст пенсии по старости — 63 года и 3 месяца вне зависимости от пола).

Ставка платежа по обязательной накопительной пенсии составляет 2%. Обязанность по удержанию платежа по обязательной накопительной пенсии можно проконтролировать по личному коду или по массовому запросу. По этому же адресу следует проконтролировать последнюю дату при удержании платежа по обязательной накопительной пенсии (обязанность платить платеж по обязательной накопительной пенсии заканчивается 31 декабря года, на который приходится первый день обратного выкупа паев обязательного пенсионного фонда, принадлежащих обязанному лицу). Это значит, если у работника, достигшего пенсионного возраста выплаты накопительной пенсии начались в середине 2017 года, тогда с выплат, произведенных до 31 декабря 2017 года, удерживают платеж по обязательной накопительной пенсии (II ступень) и начиная с 1 января 2018 года с произведенных выплат платеж больше не удерживается. За работников, достигших пенсионного возраста, которые продолжают работать и которые не начали получать выплаты накопительной пенсии, начисление платежа по обязательной накопительной пенсии происходит в дальнейшем по обычному порядку.

При начислении заработной платы и прочих выплат за декабрь 2017 год и при расчете налогов (платежей), начисляемых/удерживаемых с этих выплат, следует помнить, что расчет налогов производится по кассовому принципу. Если заработная плата за декабрь 2017 года выплачивается в январе 2018 года, то налоги и платежи следует начислять по ставкам, действующим в 2018 году (в т. ч. минимальная обязанность по социальному налогу с 470 евро, то есть 155,10 евро), и декларировать в декларации TSD за январь (срок представления — 10 февраля 2018 года). Если же заработная плата за декабрь 2017 года выплачивается в декабре 2017 года, то налоги и платежи рассчитываются по ставкам, действующим в 2017 году, и декларируются в декларации TSD за декабрь 2017 (срок представления — 10 января 2018 года).

Исключением является учёт льготы по социальному налогу в случае работника с пониженной трудоспособностью: если налоговым периодом (отчётным месяцем) Кассы по безработице является декабрь, а налоговый период работодателя (месяц выплаты) — январь, то при выплате в январе зарплаты за декабрь и её декларировании в форме TSD за январь у работодателя есть право уменьшить облагаемую социальным налогом зарплату такого работника на сумму, с которой Касса по безработице декларировала социальный налог в декабре (до 430 евро).

Дополнительная информация: „Льгота по социальному налогу для работодателя лица, у которого пониженная трудоспособность (с 1 июля 2016 года)».