Процент кредитных автомобилей в россии

Сколько автомобилей россияне покупают в кредит?

Около половины новых легковых автомобилей в нашей стране продается в кредит. Как подсчитали эксперты аналитического агентства «АВТОСТАТ» и Национального бюро кредитных историй (НБКИ), по итогам 8 месяцев 2020 года этот показатель составил 45%. Соответственно остальные 55% машин было куплено за наличные средства.

Между тем, достигнутый результат доли продаж автомобилей в кредит практически соответствует рекордному, который был зафиксирован в 2008 и 2013 годах. Напомним, что они были одни из самых «тучных» в истории российского авторынка.

А вот минимальная доля кредитных продаж (24%) была в 2009 году – почти вдвое ниже, чем сейчас. Но тогда и сам рынок на фоне мирового финансового кризиса рухнул наполовину. Довольно глубоко опустилась она и в следующий кризисный период: с 46% в 2013-м до 32% в 2015 году.

Впрочем, с того времени доля продаж автомобилей в кредит показывает тенденцию роста (за исключением незначительного проседания в 2018 году). Как отмечают эксперты, существенную поддержку рынку автокредитования оказывают программы господдержки, прежде всего, «Первый / Семейный автомобиль», которые Правительство РФ запустило в 2017 году.

Более подробный анализ ситуации на российском авторынке, с детальным анализом причин и прогнозом на будущее – смотрите в наших ежемесячных прогнозах.

Россияне приобрели рекордное число кредитных автомобилей. Их доля на рынке — почти 60%

С начала 2019 года банки выдали россиянам почти 200 тыс. автокредитов. Это на 13,7% больше, чем за аналогичный период прошлого года. По количеству выданных кредитов авторынок достиг показателей докризисного 2014 года. Об этом говорится в исследовании агентства «Автостат», которое ссылается на данные Национального бюро кредитных историй.

По итогам первого квартала 2019 года россияне купили в кредит 191,3 тыс. автомобилей. Доля таких транспортных средств на рынке составила рекордные 59,2% от общих продаж. Для сравнения — за такой же период 2014 года этот показатель составлял 34,9%, в 2017-м — 45,7%, в 2018-м — 51,5%.

Больше всего автокредитов берут жители Пермского края, где за отчетный период было куплено при содействии банков 82,1% всех новых автомобилей. На втором месте расположилась Башкирия (77,2%), на третьем — Челябинская область (75,5%).

«После двухлетнего роста, в первом квартале 2019 года российский авторынок продемонстрировал падение, — говорит исполнительный директор агентства „Автостат“ Сергей Удалов. — Если бы не рост автокредитования, падение продаж было бы еще более ощутимым. При этом рекордный уровень доли автокредитов в структуре продаж в первую очередь связан с возобновлением госпрограмм льготного кредитования на всей территории страны».

Платежи по автокредитам сравнялись с ипотечными. Три примера из жизни

Ранее корреспонденты Znak.com провели собственное исследование рынка и выяснили, что на фоне перманентного падения реальных доходов населения платежи по автокредитам сравнялись с ипотечными. Так, за рестайлинговый Ford Focus в максимальной комплектации покупателю придется платить ежемесячно около 18 тыс. рублей в течение пяти лет. Такой платеж будет определен, если он сдаст свой пятилетний Ford Focus в автосалон по системе Trade-in.

Эксперты подчеркивают, что машины, которые пять-семь лет назад называли бюджетными, сейчас стоят более миллиона рублей. Внедорожники сравнялись с ценами на квартиры. Из-за роста цен многим россиянам приходится снижать класс автомобиля.

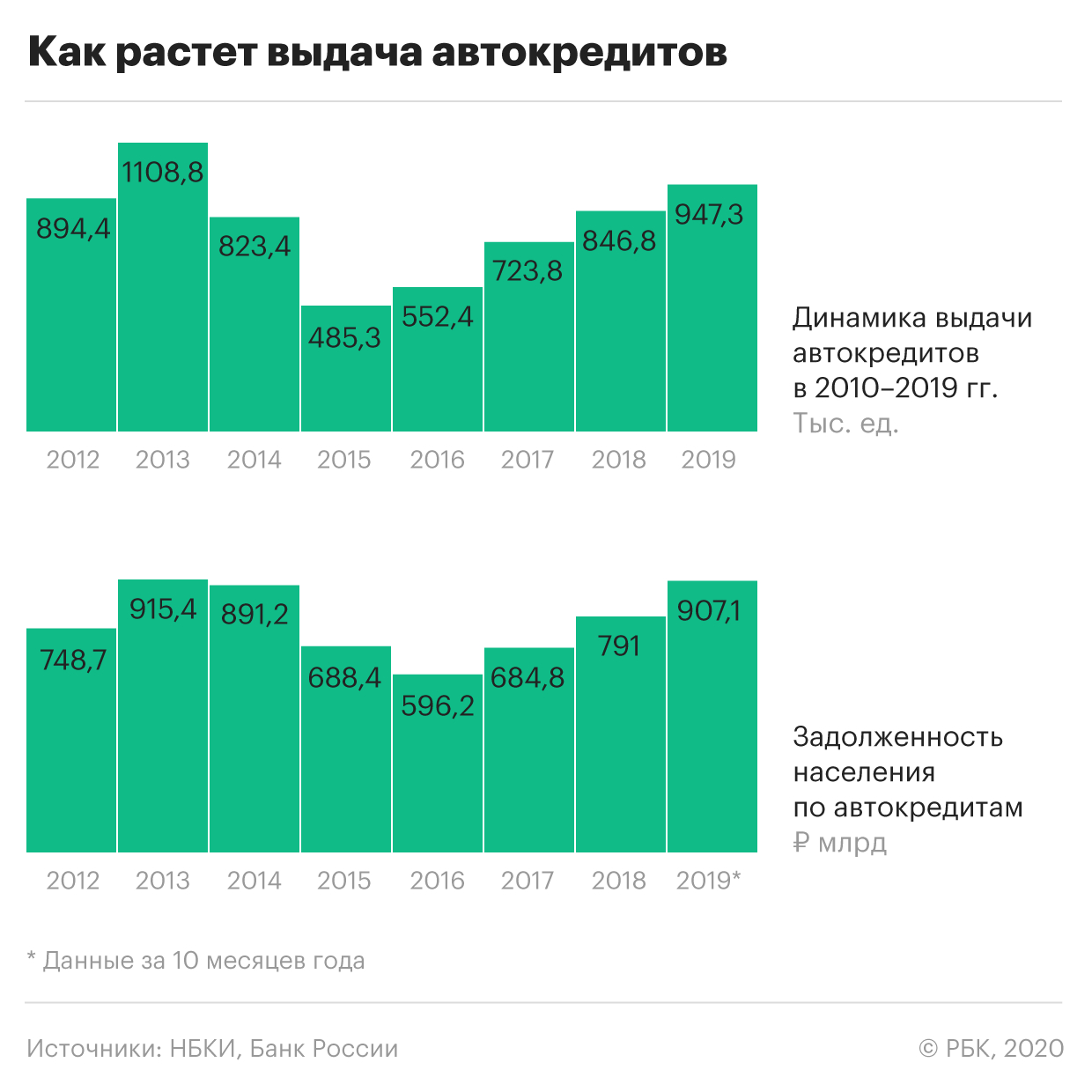

Россияне взяли рекордное за 6 лет число автокредитов

В 2019 году россияне взяли 947,3 тыс. кредитов на новые и подержанные машины — рекордное количество за последние шесть лет, подсчитали в Национальном бюро кредитных историй (НБКИ) и аналитическом агентстве «Автостат» (расчеты есть у РБК). Число выданных автокредитов выросло на 11,9% в годовом выражении, а их суммарный объем — на 18,9%, до 746,45 млрд руб. Средний размер ссуды на машину увеличился на 6,3%, до 787,9 тыс. руб. Данные бюро охватывают почти 100% сегмента автокредитования, уточнили РБК в НБКИ (входит в тройку крупнейших бюро, консолидирует данные около 100 млн заемщиков).

Рост выдачи кредитов на покупку машин наблюдается на фоне снижения продаж новых авто: в 2019 году, по данным «Автостата», было реализовано 1,59 млн автомобилей, на 2,5% меньше, чем в 2018-м. Рынок подержанных машин тоже сократился, но менее значительно — на 0,4%, до 5,4 млн единиц. Если бы не автокредитование, падение продаж было бы еще ощутимее, полагает исполнительный директор «Автостата» Сергей Удалов. По оценкам агентства, в прошлом году на заемные средства было куплено 45% новых автомобилей против 40% годом ранее.

Госпрограммы как стимул для рынка

Основным драйвером авторынка в 2019 году стали госпрограммы льготного кредитования, признает Удалов. В НБКИ динамику автокредитов также объясняют эффектом господдержки: среднемесячные выдачи таких займов с марта, когда возобновились две льготные программы, заметно выросли как в количественном, так и в денежном выражении. Роль госпрограмм подтверждают и опрошенные РБК банкиры.

Кому государство помогает покупать машины

В прошлом году с 1 марта заработали госпрограммы льготного кредитования «Семейный автомобиль» и «Первый автомобиль», а с 1 июля было увеличено их финансирование. Они предназначены для многодетных заемщиков и тех, кто приобретает машину впервые. Таким клиентам банки дают скидку при оплате первоначального взноса по кредиту в размере 10% от стоимости машины, а им выпадающие доходы компенсируются из бюджета. За десять месяцев 2019 года по программам льготного кредитования было продано более 100 тыс. автомобилей при расходах бюджета 9,4 млрд руб.

Госпрограммы распространяются на автомобили отечественной сборки: покупатель может выбрать их из ограниченного модельного ряда стоимостью до 1 млн руб. (до 2019 года ценовой порог постепенно повышался до 1,45 млн руб., но с 2020-го действуют новые ограничения). В текущем году финансирование программ составит 5 млрд руб., сообщал глава Минпромторга Денис Мантуров.

Рост автокредитования обеспечили не только субсидии от государства, считает глава рейтинговой службы Национального рейтингового агентства (НРА) Сергей Гришунин: выдачи кредитов «подпитываются» и продажами не на первичном, а на вторичном рынке. Продажи на последнем, где автомобили дешевле новых, снизились менее значительно, объясняет он. Фокус официальных дилеров на продажи машин с пробегом в числе основных драйверов автокредитования назвал и первый зампред правления Совкомбанка Сергей Хотимский.

К факторам господдержки и роста рынка подержанных авто начальник управления организации продаж автокредитов ВТБ Владимир Высоцкий добавил снижение в 2019 году ключевой ставки ЦБ и упрощение процедуры оформления кредитных заявок — переход рынка на онлайн-заявки с последующим одобрением.

Спад продаж и одновременный рост автокредитования объясняется в том числе сокращением доходов граждан и снижением ставок в банках, указывает младший директор по банковским рейтингам «Эксперт РА» Екатерина Щурихина. Кроме того, в прошлом году у банков вырос аппетит к риску в этом сегменте, замечает аналитик Moody’s Лев Дорф: «Банки сокращают требования к первоначальному взносу, при этом некоторые предлагают программы по автокредитам без первоначального взноса, и доля таких кредитов существенно выросла за последние несколько лет».

Как россияне платят по автокредитам

Качество автокредитов остается на высоком уровне, считает директор по маркетингу НБКИ Алексей Волков. По его словам, доля ссуд с просрочкой свыше 30 дней составляет 7,6% и практически не изменилась за прошлый год. «Пользователи автокредитов, как правило, не новички в розничном кредитовании. В 2019 году средний персональный кредитный рейтинг (ПКР) заемщика, получившего автокредит, находился на уровне 712 баллов. Это выше средних значений по системе розничного кредитования», — уточняет Волков.

Опрошенные РБК аналитики соглашаются, что качество автокредитов пока считается приемлемым по сравнению с портфелем необеспеченных ссуд. «Наличие достаточно ликвидного залога в виде автомобиля по таким кредитам существенно сокращает потери для банков при дефолте заемщика», — говорит замдиректора группы рейтингов финансовых институтов АКРА Михаил Полухин. Но первые признаки ухудшения состояния портфеля уже появляются. Так, доля непогашенных в срок автокредитов за 12 месяцев выросла на 1 п.п., а в ноябре 2018-го составляла 6,2%, замечает Щурихина.

«Объем автокредитов составляет всего 5% от общего объема розничных кредитов, включающих ипотеку, но с точки зрения ежемесячных платежей автокредиты дают существенную нагрузку, особенно в регионах. Количество заемщиков, имеющих автокредит в дополнение к другим розничным кредитам, также растет в последние годы», — предупреждает Дорф.

Из статистики НБКИ следует, что банки уже стали менее лояльны к желающим взять ссуду на машину. В 2019 году уровень одобрения заявок упал на 7,2 п.п., до 43,5%.

За последние четыре года число россиян, имеющих автокредит, было относительно стабильным. С 2015 года оно выросло с 1,7 млн до 1,8 млн человек, подсчитал ЦБ. Однако за это время росла численность тех банковских клиентов, для кого ссуда на машину не единственная. Так, на 1 сентября 2019 года 8 млн россиян в дополнение к автокредиту имели потребительскую ссуду и кредитную карту (в начале 2015-го таких заемщиков было 6,4 млн), еще 1 млн клиентов были должниками по всем перечисленным продуктам и ипотеке (против 0,4 млн в 2015-м).

2020 год без рекорда

В наступившем году рост автокредитования будет умеренным, считают опрошенные РБК эксперты. «Сегменту по-прежнему будут помогать программы льготного автокредитования, но торможение темпов роста доходов населения может уменьшить влияние этих программ», — замечает Гришунин.

«Динамика в 2020 году будет в существенной степени зависеть от объема государственных субсидий. Пока правительство выделило на начало этого года 5 млрд руб., которые, вероятно, будут израсходованы уже весной», — указывает Дорф.

Сам факт возобновления госпрограмм с начала года поддержит спрос на автокредиты, считает директор департамента автокредитования Русфинанс Банка Алексей Бородавин. «Однако мы понимаем, что выделенного бюджета не хватит, чтобы удержать рынок от снижения, которое в целом по году может составить 5–7%», — добавляет он.

«Несмотря на то что в первые дни нового года наблюдался рост спроса на приобретение автомобилей, в том числе за счет кредитных средств, мы ожидаем снижения рынка продаж новых автомобилей», — указывает первый зампред Совкомбанка. Но, по его словам, для стимулирования продаж банки будут запускать новые программы и предложения, направленные как на конечного клиента, так и на дилерские центры.

О планах увеличить объемы продаж в автокредитовании говорят в ВТБ. «Запланирован запуск новых продуктов — беззалоговый автокредит, программы без первоначального взноса, с увеличенными суммами кредита», — перечисляет Владимир Высоцкий. Он рассчитывает, что спрос на автомобили с пробегом также станет драйвером выдачи автокредитов в 2020 году.

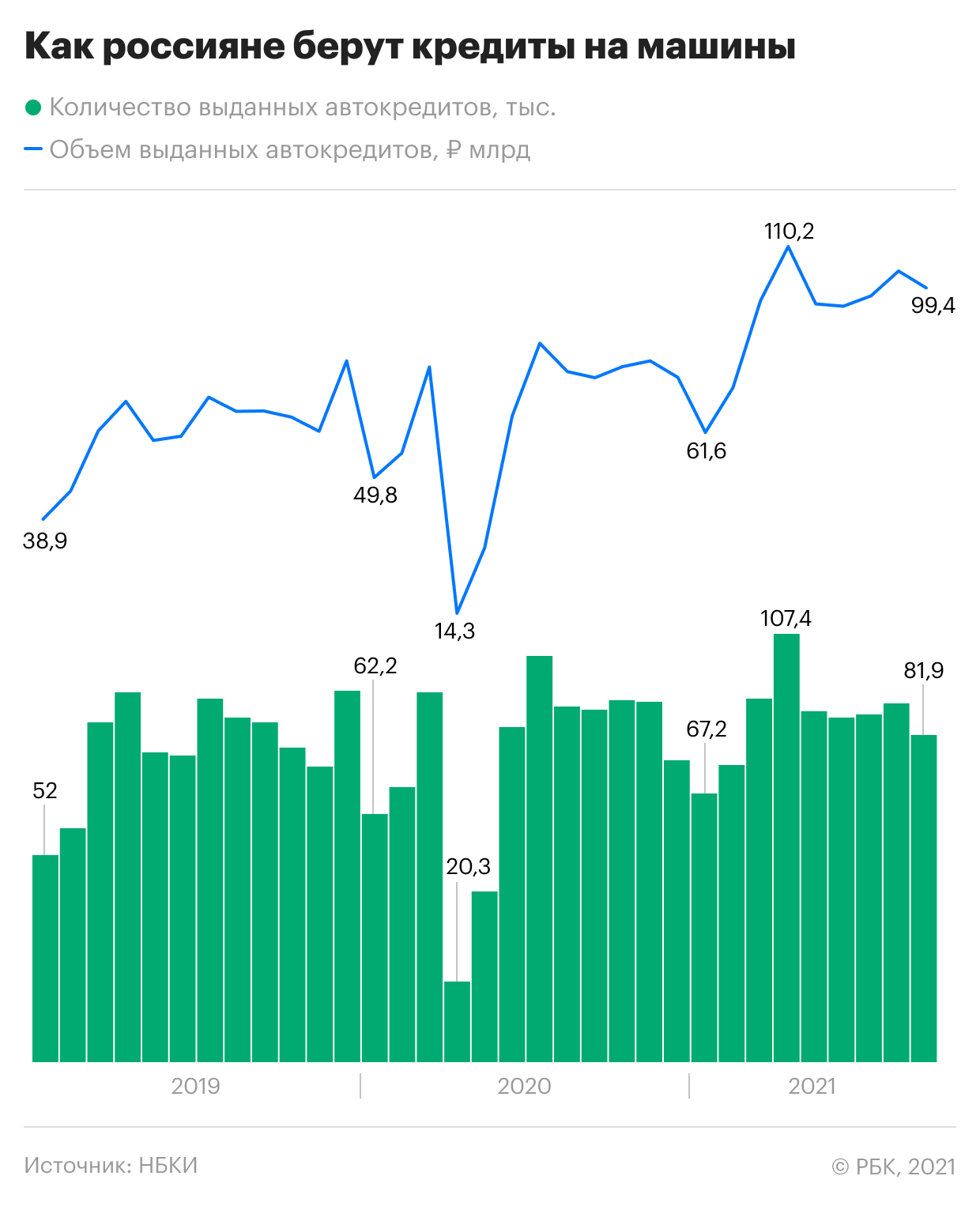

Выдачи автокредитов в России впервые превысят ₽1 трлн за год

В 2021 году российские банки могут поставить исторический рекорд по выдаче автокредитов населению, одобрив договоры более чем на 1 трлн руб., говорится в прогнозе аналитиков ВТБ (есть у РБК). По их оценкам, за январь—октябрь объем одобренных ссуд в этом сегменте уже достиг 924 млрд руб. (в полтора раза больше, чем за тот же период прошлого года), а спрос на покупку машин по-прежнему остается высоким, несмотря на подорожание.

Похожую оценку привели и в рейтинговом агентстве НКР. Замдиректора группы рейтингов финансовых институтов НКР Егор Лопатин считает, что уровень в 1 трлн руб. может быть достигнут уже по итогам 11 месяцев, а годовой объем выдач составит 1,1–1,2 трлн руб. Ускорение в конце года он объясняет традиционной сезонностью на авторынке. Рекордного результата также ожидают в Национальном бюро кредитных историй (НБКИ) и бюро «Эквифакс».

Рекорд на фоне дефицита

«Рекорд, очевидно, будет, но в разряд серьезных побед его записывать не стоит», — утверждает директор по маркетингу НБКИ Алексей Волков. Этот результат — скорее следствие провального из-за пандемии прошлого года. По данным бюро, в 2020 году, когда ставки по кредитам снижались, российские банки выдали автокредитов на 769,8 млрд руб. (это и есть предыдущий рекорд), что лишь немногим больше, чем в докризисном 2019 году (749,7 млрд руб.).

Основные факторы, которые поддержали рынок автокредитования сейчас, — дефицит автомобилей и последовавший за ним рост цен, считают опрошенные РБК эксперты.

«Пандемия COVID-19 и ее последствия повлияли на автомобильный рынок во всем мире. Это и кризис полупроводников, повлекший за собой дефицит на рынке новых автомобилей, и прогнозируемые экспертами в следующем году перебои с поставками других материалов и элементов, а также другие факторы», — отмечает начальник управления «Автокредитование» ВТБ Иван Жигарев.

Как следует из статистики Ассоциации европейского бизнеса, за десять месяцев 2021 года в России было продано 1,39 млн новых автомобилей, что на 11% превышает результат аналогичного периода кризисного 2020 года. Уверенный рост продаж в этом году наблюдался апреле-мае и был во многом связан с эффектом низкой базы прошлого года, когда была первая волна пандемии. Начиная с августа показатели дилеров ухудшаются — количество реализованных машин в годовом выражении падает двузначными темпами. Например в октябре уровень продаж новых автомобилей снизился на 18,1%.

С начала года новые легковые автомобили отечественных марок подорожали на 15,1%, а иномарки — на 12,5%, следует из данных Минэкономразвития от 8 ноября (.pdf).

Недостаток предложения на рынке и рост цен обеспечили увеличение среднего чека автокредитов. По данным Frank RG, в октябре средний размер ссуды на покупку машины в России составил 1,24 млн руб. По сравнению с январем показатель увеличился на 31,5%. Рост среднего чека затронул кредиты как на новые автомобили, так и на подержанные, замечает предправления РГС-Банка Алексей Токарев. По его оценкам, средняя сумма заимствований на покупку новых и подержанных машин за последний год выросла на 55 и 37% соответственно.

«Наблюдается и устойчивая тенденция по увеличению среднего срока автокредита, который уже достиг 60 месяцев, тогда как пять лет назад он не превышал 36 месяцев», — отметил Лопатин.

Как следует из статистики ЦБ, в июле—сентябре сглаженные темпы роста автокредитования снизились до 25,2% годовых. По итогам девяти месяцев портфель превысил 1,2 трлн руб. (.pdf).

Чего ждать в 2022 году

РБК направил запрос в топ-10 банков по размеру портфеля автокредитов. Участники рынка по-разному оценивают перспективы сегмента в 2022 году.

Сегмент автокредитования в следующем году станет более зависимым от мирового рынка автопрома, полагает гендиректор БКИ «Эквифакс» Олег Лагуткин. «Если ему удастся преодолеть болезни текущего года, то и рынок автокредитования продолжит развиваться, и в таком случае рекордные объемы текущего года могут быть превышены. В иных случаях рынок в лучшем случае останется на достигнутых уровнях или будет проседать вследствие отсутствия значимого роста платежеспособного спроса», — пояснил эксперт.

Россияне все чаще покупают машины в кредит. Модели, скидки, условия

Количество автокредитов в октябре выросло на 16% по сравнению с аналогичным месяцем прошлого года. По данным Минпромторга, в России за январь—октябрь 2020 года по льготным автокредитам реализовано более 220 тысяч новых автомобилей. Наибольшей популярностью по программам «Первый автомобиль» и «Семейный автомобиль» пользовались машины Lada (64,5 тысяч), Hyundai (33,8 тысяч) и Kia (25,6 тысяч).

По данным 20 крупнейших автокредитных банков, больше половины автокредитов приходится на льготные программы с участием государственной субсидии. И число машин, купленных в кредит, будет только расти. Согласно исследованию «Автостата», средняя сумма кредита на новый автомобиль в октябре составила 920,5 тыс. рублей. Мы выяснили, какую роль в этом играет государство, почему сейчас выгодно брать автокредит и как рост цен влияет на автокредиты.

В ближайшее время рынок ожидает продолжение положительной динамики в автокредитовании. Произойдет это за счет стремления покупателей приобрести автомобиль сегодня в ожидании дальнейшего роста цен. И рост будет идти до тех пор, пока не закончатся деньги, выделенные на госпрограмму льготного автокредитования. Об этом в беседе с корреспондентом Autonews.ru рассказал исполнительный директор и главный редактор «Автостата» Сергей Удалов.

«Сейчас работает программа субсидирования кредитов. Льготное автокредитование по направлениям первый и семейный автомобиль. И те банки, которые участвуют в этой программе, говорят, что на льготные автокредиты приходится до 60% всех автокредитов. И когда государственные деньги на автокредиты закончатся, на рынке это сильно отразится», — объяснил Удалов.

По его словам, цены на машины растут и лучше взять кредит сейчас, пока государство дает скидку в 10%.

Эксперт вспомнил в разговоре ситуацию с курсом и ценами на машины в 2014-м — тогда за пару месяцев ценники догнали курс, но сегодня все происходит медленнее. По прогнозам аналитиков, цены догонят курс ближе к весне 2021 года, то есть покупка машины сейчас — выгодное вложение средств.

«Идет непрерывный рост. Началось все с отмены дилерами акций и скидок. Вроде бы машина не подорожала, а уже обходится дороже. По последним данным, 45% новых машин продается в кредит — то есть каждая вторая новая машина покупается в кредит. В пробеге это пока 5%. Но все это цифры по залоговым кредитам. Если человек взял потребительский кредит, то мы его не видим и банки его не видят», — разъяснил исполнительный директор «Автостата».

Банки начали предлагать программы так называемого автокредита без залога. Схемы разные, но основной посыл в том, что кредит оформляется как потребительский с одной ставкой, а после покупки машины клиент приносит в банк ПТС, и ставка либо снижается, либо не повышается (если таковы условия договора). Если же документы на машину до банка не доходят, кредит автоматом переписывается в потребительский под большим процентом.

«Сейчас несколько банков начали развивать беззалоговое автокредитование. Эти кредиты пользуются популярностью, и их доля постоянно растет. Несмотря на опасения по закредитованности населения, у нас есть регуляторы, которые следят за ситуацией — например, Центробанк. Банки должны предоставлять страховые суммы, существуют также ограничения по количеству кредитов на человека, смотрят страховую историю, персональный кредитный рейтинг», — считает Сергей Удалов.

Еще со времен карантина банки более разборчиво выдают автокредиты, хотя и снижают общие процентные ставки по автокредитам. Об этом корреспонденту Autonews.ru рассказал директор департамента финансовых услуг ГК «АвтоСпецЦентр» Дмитрий Мольков.

«Мы наблюдаем рост количества заявок и рост доли кредитов. Причин много — это не только рост курса валют, но и снижение процентных ставок. Мы прогнозируем в той или иной степени реализацию подхода risk based pricing, когда условия выдаваемого кредита зависят от индивидуального рейтинга клиента. Это позволит сохранить или даже нарастить долю автомобилей, покупаемых в кредит», — объяснил Мольков.

Уровень одобрений по автокредитам снижается, потому что банки снижают аппетит к риску. По данным, предоставленным корреспонденту Autonews.ru Национальным бюро кредитных историй, если годом ранее доля одобрений в сентябре составляла 43%, то сейчас это уже 36%.

«На наш взгляд, многое здесь, если не все, будет зависеть от отношения государства к ситуации в автомобильной отрасли, на авторынке и, соответственно, в автокредитовании. Если программы льготного автокредитовании будут продлены, как минимум, в тех же объемах, то ситуация будет относительно стабильной. Если нет, то можно ожидать существенного снижения выдачи автокредитов. В будущем году также существенно вырастут средние размеры автокредитов», — рассказал Autonews.ru директор по маркетингу НБКИ Алексей Волков.

По мнению специалистов из «СберАвто», при росте курса и цен платежеспособность населения начинает снижаться, а потребность в кредитах, напротив, расти.

«По нашей статистике, мы видим, что увеличивается количество запросов на кредиты без первоначального взноса, что тоже является косвенным свидетельством снижения платежеспособности пользователей. Такая тенденция сохранится и в будущем — потребность в автокредитах продолжит возрастать, а процент одобрения в целом, как мне кажется, будет снижаться», — считает исполнительный директор «СберАвто» Роман Абрамов.

Банки выдали в третьем квартале порядка 213 тысяч автокредитов — на 9% больше, чем за аналогичный период прошлого года. Объем кредитования в третьем квартале составил 183 млрд руб и превысил прошлогодний на 12%. Об этом корреспонденту Autonews.ru рассказали в Объединенном кредитном бюро.

«Рост автокредитования сдерживало отсутствие в продаже пользующихся спросом автомобилей. В четвертом квартале в связи с поставкой в автосалоны популярных машин рост автокредитования будет еще более значительным. Делать прогнозы на 2021 год сегодня сложно, поскольку на автомобильный рынок влияет много факторов, а ситуация все еще является нестабильной», — резюмировали в ОКБ.