Расходы на содержание автомобиля в бухгалтерском учете

Особенности бухгалтерского учета ремонта автомобиля

Текущий и капитальный ремонт, прохождение периодических техосмотров автомобилей – насущная необходимость, позволяющая поддерживать имущество в состоянии, пригодном для эксплуатации, с целью извлечения прибыли. В ходе этих мероприятий возникают расходы, которые необходимо отражать в налоговом и бухгалтерском учете. К таким расходам можно отнести приобретение запчастей, ремонтные работы технических специалистов СТОА, ремонтных мастерских, профилактические осмотры техники.

Вопрос: Как отразить в учете организации-арендатора расходы на текущий ремонт автомобиля, полученного по договору аренды без экипажа, произведенный вспомогательным производством организации?

Затраты на текущий ремонт автомобиля составили 40 000 руб. (в том числе материалы, заработная плата работников, страховые взносы). В месяце завершения ремонтных работ использованные материалы стоимостью 24 000 руб. полностью оплачены, а заработная плата и страховые взносы оплачены в следующем месяце. Автомобиль используется в основном производстве организации. Резерв на ремонт основных средств (ОС) для целей налогообложения прибыли организацией не создавался. Организация составляет промежуточную бухгалтерскую отчетность на последнее число каждого календарного месяца.

Посмотреть ответ

Возникновение расходов на автомобиль и их текущий учет

Организация, эксплуатирующая автомобиль, может производить ремонт самостоятельно, а может поручить техническое обслуживание и ремонтные работы специалистам на стороне. В налоговом учете такие расходы относят к прочим согласно п. 1 ст. 260 НК РФ. Их следует признать в том периоде, когда они осуществлялись. Бухгалтерский учет производится на основе первичных документов, подтверждающих понесенные расходы.

Рассмотрим учет ремонтов на примере ОСНО.

Вопрос: Организация на ОСН приобрела в лизинг автомобиль. В январе произошло ДТП не по вине лизингополучателя, в результате которого автомобиль не подлежит ремонту. Можно ли учесть лизинговые платежи с января по июль до окончания срока лизинга в составе расходов по налогу на прибыль?

Посмотреть ответ

Ремонт и техобслуживание сторонней организацией

Исчерпывающего перечня документов законодательством не предусмотрено. Практикой выработан следующий порядок оформления работ:

Вопрос: Как отразить в учете организации-дилера проведение гарантийного ремонта проданных автомобилей (приобретенных у дистрибьютора), если затраты на ремонт возмещаются дистрибьютором в размере понесенных расходов? Организация признает оценочное обязательство в связи с необходимостью проведения гарантийного ремонта в бухгалтерском учете, но оно уже полностью использовано ранее, и произведенные расходы им не покрываются. В налоговом учете резерв на гарантийный ремонт не создается.

Стоимость проведенного гарантийного ремонта составила 52 000 руб. (в том числе стоимость запчастей — 20 000 руб. (без НДС), сумма НДС, ранее принятого к вычету при их приобретении, — 4 000 руб.). Отчет о стоимости выполненных работ и использованных запчастей направлен дистрибьютору. Возмещение получено на расчетный счет в том отчетном периоде, в котором произведен гарантийный ремонт.

Посмотреть ответ

Пусть ООО «Звездочка» приняло решение, обратившись в стороннюю организацию, отремонтировать автомобиль КамАЗ. Стоимость работ, согласно счету на оплату, составила 175000 рублей, включая НДС.

Проводки будут выглядеть следующим образом:

В каком размере организация-арендодатель может учесть для целей налога на прибыль расходы на ремонт застрахованного автомобиля, переданного в аренду (п. 1 ст. 260 НК РФ)?

Ремонт и техобслуживание внутри организации

Как правило, внутри организации используются следующие документы, учитывающие и подтверждающие ремонт:

Пусть ООО «Звездочка» отремонтировало КамАЗ своими силами. Стоимость запчастей составила 75000 рублей, а заработная плата работников мастерской, занятых ремонтом – 25000 рублей.

Проводки будут такими:

Создание резерва на проведение ремонтов

Резервирование средств для будущих ремонтов – право организации, а не ее обязанность. Необходимо прописать необходимость такого резерва в учетной политике. Расчет отчислений в резерв базируется на данных дефектных ведомостей, стоимости автомобиля, сроках его службы и технических характеристиках. Составляется годовая смета ремонта и обслуживания автомобиля.

Пусть расчетная сметная стоимость на год — 360000,00 рублей, на месяц — 30000,00 рублей.

Проводки и расчеты используются такие: Дт 25 Кт 96 30000,00 руб.

ООО «Звездочка» произвело ремонт КамАЗа в СТОА в январе на сумму 75000, руб., включая НДС 11440,68 руб. Резерв составил 30000,00 руб. Сумма без НДС 63559,32 руб.:

63779,32 — 30000,00 = 33779, 32

Следует сказать об особенностях учета ремонтов в случаях, когда автомобиль арендуется или берется по договору лизинга.

Автомобиль в аренде

Существуют два вида договора аренды автомобиля:

В первом случае, согласно ст. 642 ГК РФ, арендатор получает право временно пользоваться автомобилем, в том числе и управлять им, содержать в надлежащем виде. Арендодатель получает плату за пользование своим авто. Далее, согласно положениям ст. 644 ГК РФ, текущий и капитальный ремонт автомобиля обязан осуществлять арендатор. Он же и поддерживает надлежащее техническое состояние автомобиля, признавая затраты по закону.

Статья 264 (п. 11-1) позволяет сделать это организациям, применяющим ОСНО, а статья 346.16 (п. 12) – применяющим УСН. Все расходы должны иметь документальное подтверждение, на основании должным образом оформленных первичных документов.

Расходы на ремонт и обслуживание арендованных автомобилей признаются без проблем для организаций, применяющих ОСНО:

Расходы на ремонт и обслуживание арендованных автомобилей у организации на УСН признаются однозначно, только если эти автомобили амортизируются. Об этом сказано в ст. 346.16 (п. 4) НК РФ: в перечень ОС включаются те основные средства, которые признаны амортизируемыми (исходя из положений гл. 25 НК РФ). Следовательно, в расходах можно учитывать затраты только амортизируемых автомобилей. Указаний на возможность включать в расходы ремонт и техобслуживание арендуемых у частных лиц автомобилей, которые не подлежат амортизации, у упрощенцев нет. Может возникнуть ситуация, которую налоговые органы вправе трактовать не в пользу арендодателя.

Во втором случае автомобиль арендуется с экипажем. Арендодатель предоставляет за плату, помимо самого автомобиля, и услуги водителя. Здесь, согласно 634 ГК РФ, арендодатель самостоятельно производит ремонты как текущие, так и капитальные.

Внимание! Затраты на приобретение запчастей организацией невозможно будет признать в расходах, поскольку их приобретение является по законодательству обязанностью арендодателя и входит в понятие ремонта автомобиля.

Автомобиль в лизинге

Согласно Закону №164-ФЗ от 29-10-98 г., рассматривающему вопросы лизинга (финансовой аренды), лизингополучатель обязан ремонтировать, производить техобслуживание, охранять принятое им по договору имущество. Если в договоре не прописано иное, положения ст. 17-1 ФЗ 164 являются основанием для включения указанных затрат в расчеты для целей налогообложения. Подтверждается это правило и указаниями ст. 260 НК РФ (п. 1,2). При этом не играет существенной роли, стоит ли автомобиль на балансе лизингодателя либо лизингополучателя – по общему правилу расходы по нему лежат на организации, получившей имущество.

Внимание! Первичные документы и учетные данные должны не только подтверждать факт расходов на автомобиль, но и содержать указание на использование этого автомобиля в производственных целях, для получения организацией дохода, подтверждать экономическую обоснованность расходов.

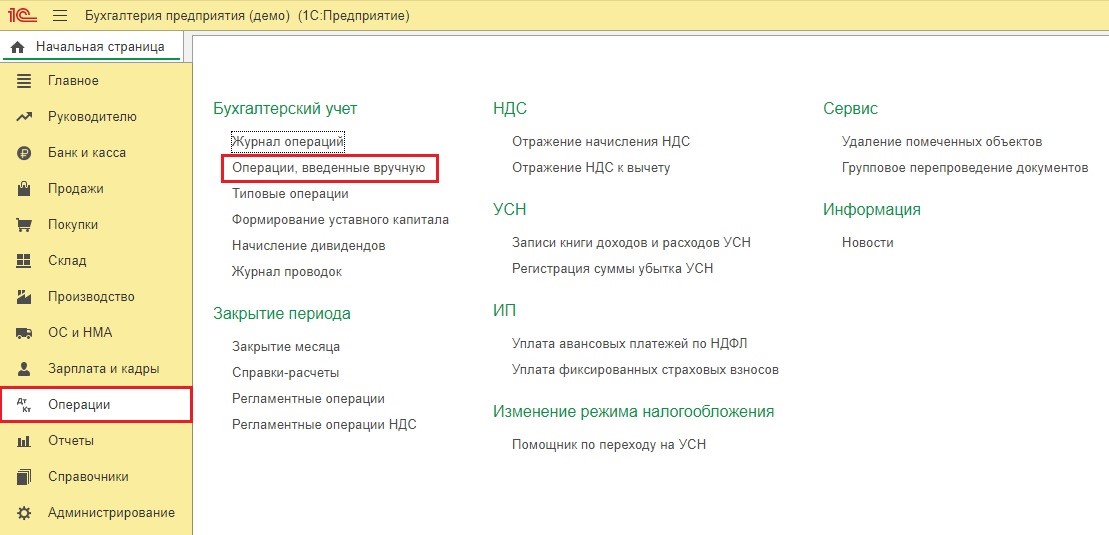

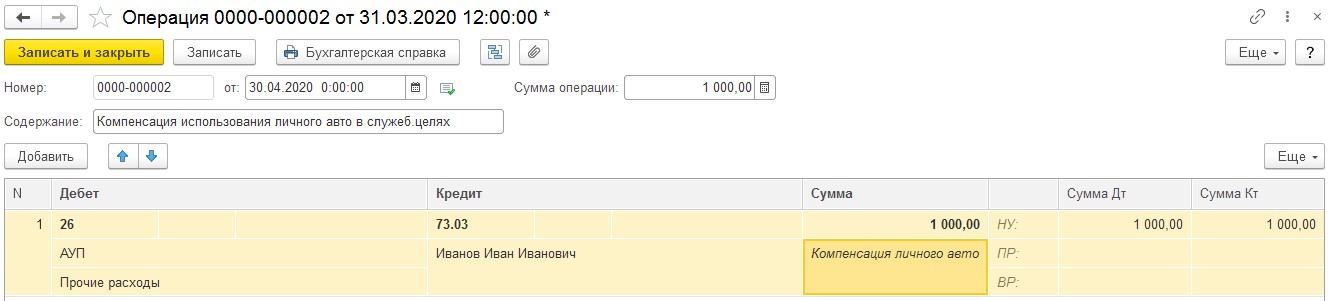

Расходы, связанные с содержанием служебного автомобиля в 1С: Бухгалтерии ред. 3.0

Для многих видов бизнеса автомобиль является необходимостью. Однако организация, купившая транспортное средство, должна нести затраты на ее страхование, парковку и другое обслуживание. При этом многие не знают, как указывать такие расходы в учетах (как в бухгалтерском, так и в налоговом). Рассмотрим все вопросы в данной статье.

Затраты на парковку

Работники, деятельность которых имеет разъездной характер, должны пользоваться платными парковками, так как бесплатных практически не осталось.

Если сотрудник оплачивает эти услуг из своего кармана, предприятие может возместить ему данные расходы. Чтобы подтвердить траты, работник обязан отдать в бухгалтерию авансовый отчет и приложить к нему документы, подтверждающие оплату парковочного места. Лучше всего будет составлять путевой лист. В нем необходимо указывать маршрут следования конкретно по тем адресам, где находится платная парковка.

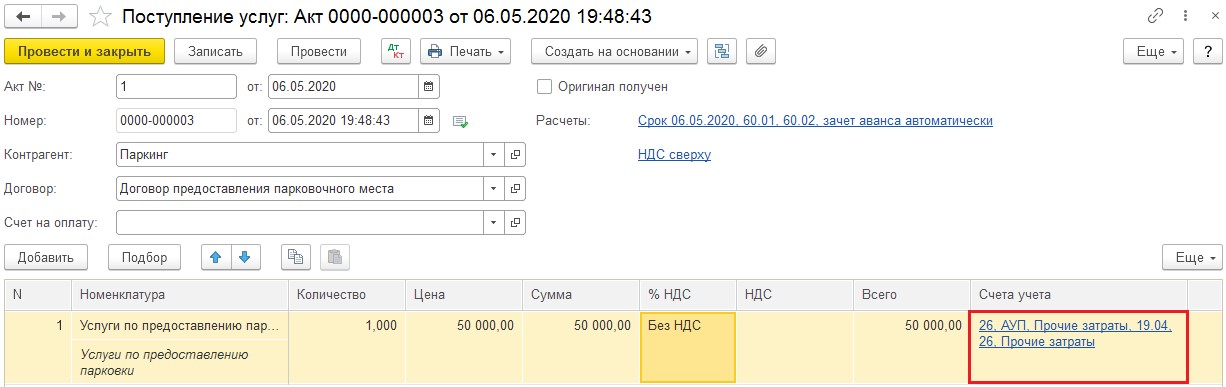

Услуги парковки могут оплачиваться организацией сразу, с расчетного счета. Такой вариант возможен, если заключить договор с паркингом.

Траты на парковку записываются в бух. учете в качестве затрат по стандартным типам деятельности фирмы, в соответствии с ПБУ 10/99.

С налоговым учетом ситуация совсем другая. Рассмотрим статью 264 налогового законодательства нашей страны. В соответствии с подпунктом 11 пункта 1, если услуги паркинга оплатило предприятие, их необходимо отнести к иным расходам на содержание служебной машины. Другими словами, отразить их по дебету затратного счёта, к примеру, 26, с субконто «Прочие расходы».

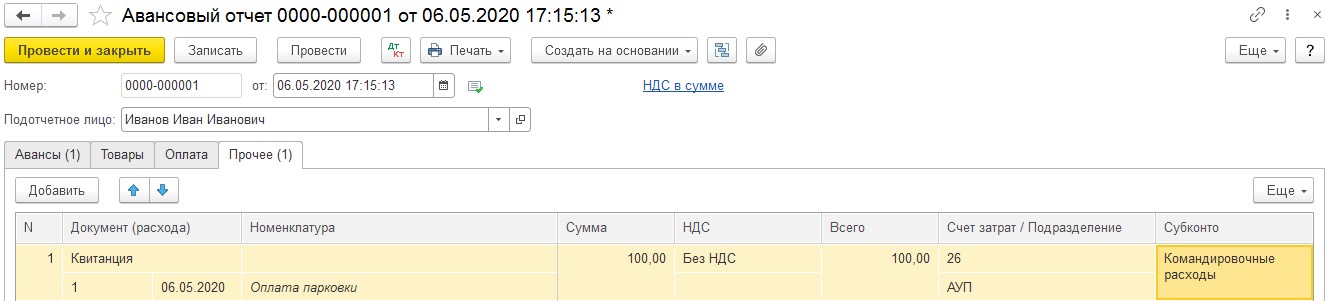

Согласно подпункту 12, если оплата парковки была осуществлена в командировке, расходы можно записать как командировочные. Тогда поменяется субконто на «Командировочные расходы» и возникнет необходимость взыскать подоходный налог с цены парковки, ведь этот тип трат не состоит в списке расходов, которые не включаются в базу по НДФЛ.

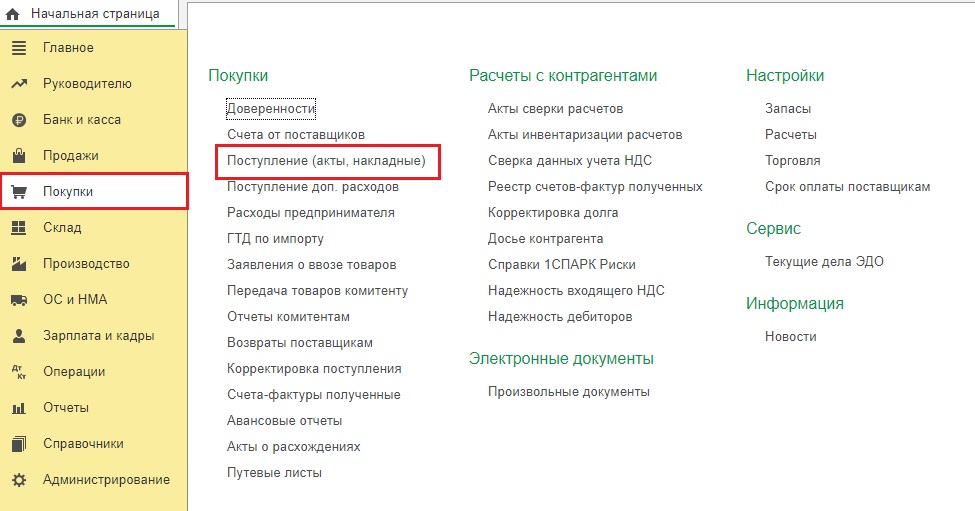

В открывшейся вкладке требуется кликнуть «Поступление» и выбрать из выпадающего перечня «Услуги (акт)». Далее заполнить документ сведениями из полученного акта.

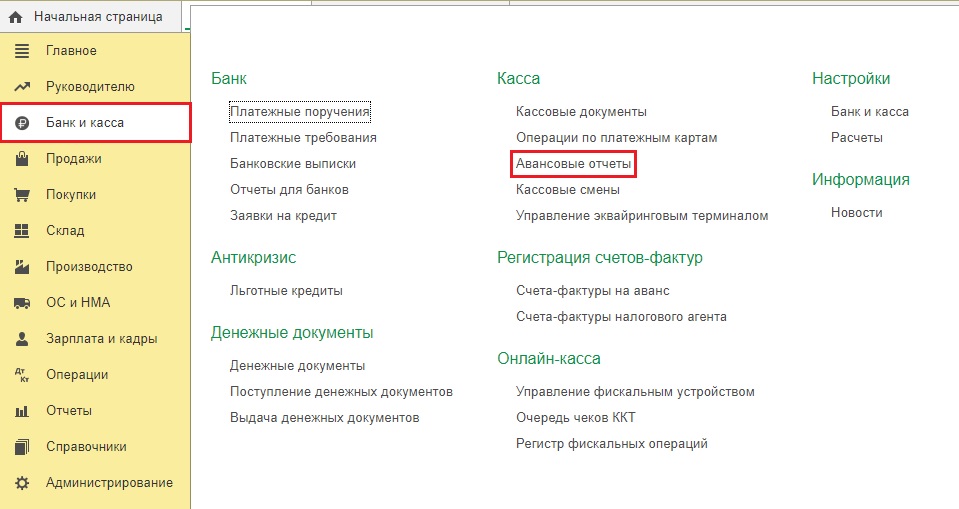

Если в бухгалтерию поступили квитанции, сообщающие об оплате парковки для служебной машины командировочным работником, в программу нужно внести «Авансовый отчёт» в категории «Банк и касса».

В соответствии с п. 3 ст. 217 и п. 1 ст. 422 Налогового законодательства России не подлежат обложению взносами и подоходным налогом любые разновидности компенсаций в пределах норм, установленных законами нашей страны, связанных с выполнением сотрудником рабочих обязанностей.

Для коммерческих предприятий нормы установлены Постановлением Правительства и равны:

Другими словами, эта компенсация является необлагаемым доходом физлица.

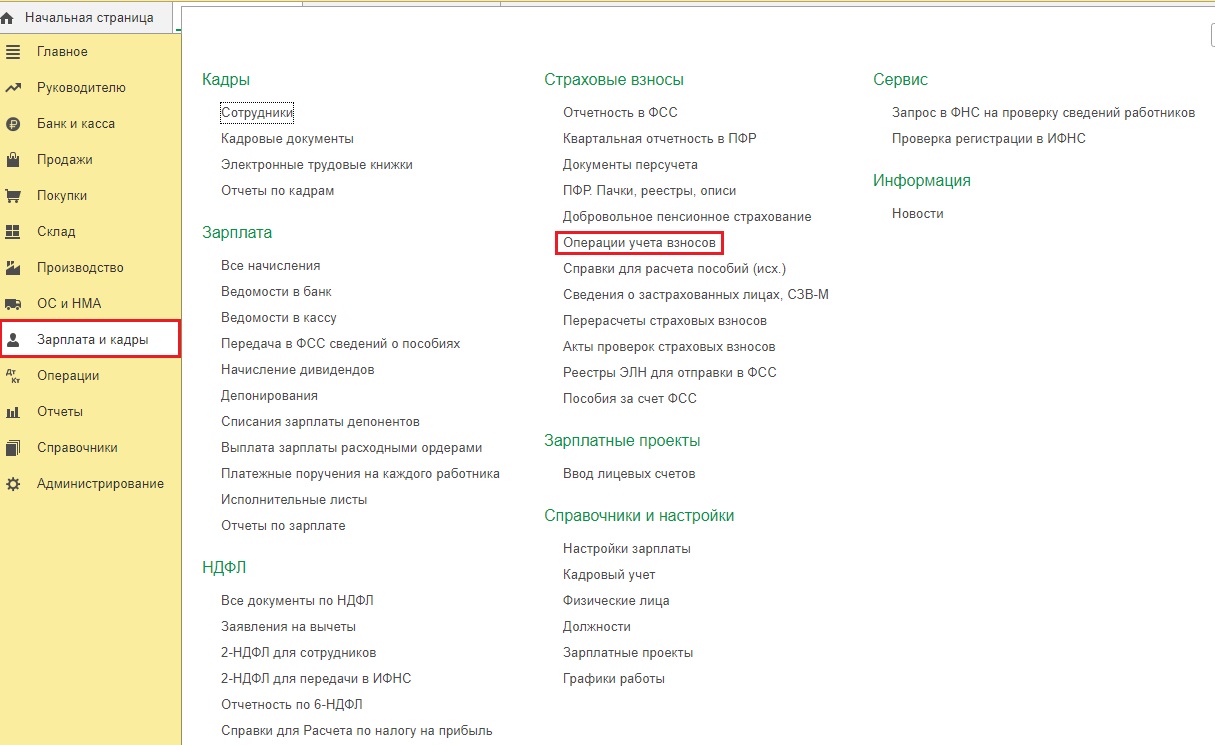

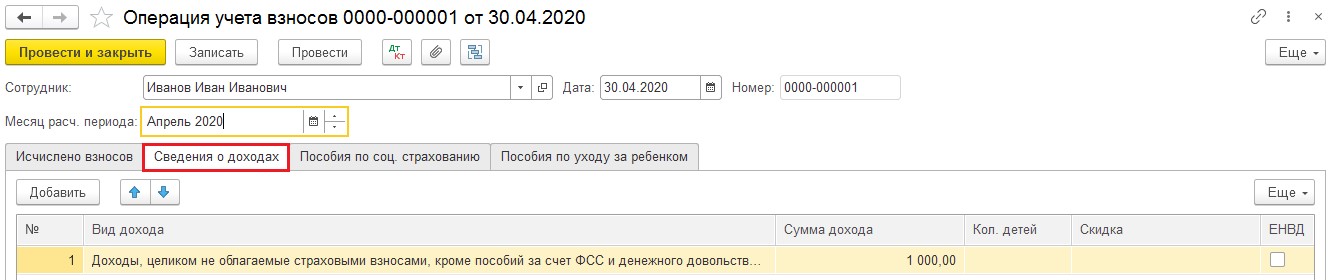

Для этого зайдем во вкладку «Зарплата и кадры» и выберем строку «Операции учёта взносов».

Сформируем новый документ. В нем в разделе «Сведения о доходах» добавим строчку и укажем сумму перечисленной компенсации.

Приобретение парковочного места

Приобретение парковочного места представляют собой покупку части земельного участка.

Но на данном участке имеется разметка под машины, либо навес. Если нет, то предприятие может достроить то, что считает необходимым для удобного расположения машины.

Затраты на строительство и покупку парковки формируют ее первоначальную цену (и в налоговом, и в бух. учете). Но в каждом из учетов такой тип актива, как парковка, относится к основным средствам, если он соответствует критериям, установленным ПБУ 6/01.

Покупка всего необходимого для автомобиля

Приобретение аптечки, троса и огнетушителя можно отнести как к покупке инвентаря, так и основного средства.

Напоминаем, что к основным средствам причисляют имущество, имеющее срок полезного применения более года и цену больше 40 000 рублей.

Чаще всего аптечки, огнетушители и другой инвентарь стоит гораздо дешевле. Значит, в соответствии с ПБУ 5/01 их необходимо записывать в составе материалов на счёте 10.09 «Инвентарь и хозяйственные принадлежности».

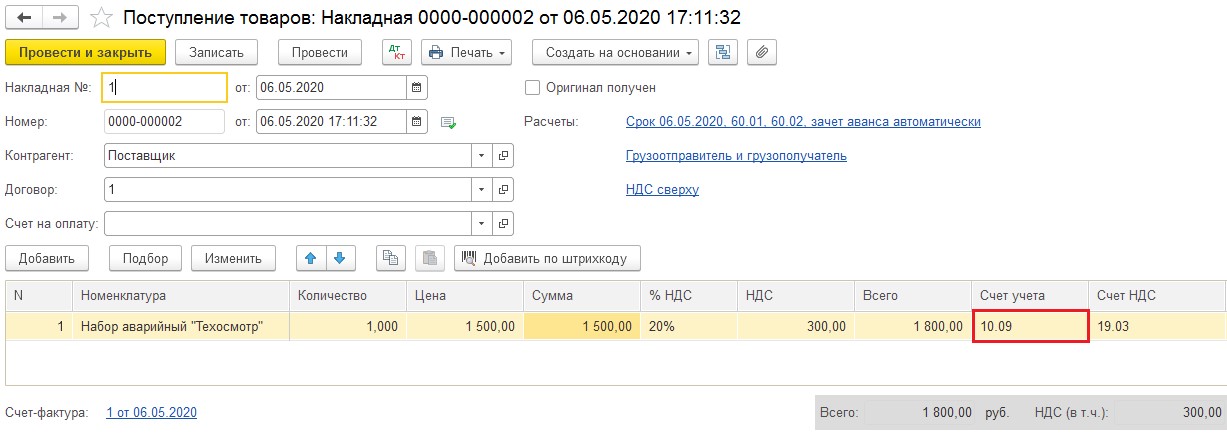

Оприходование инвентаря можно оформить документом «Поступление (акты, накладные)» в категории «Покупки» либо документом «Авансовый отчёт» в категории «Банк и касса», если он приобретается подотчетным лицом. На изображении, представленном ниже, можно посмотреть пример заполнения накладной на покупку.

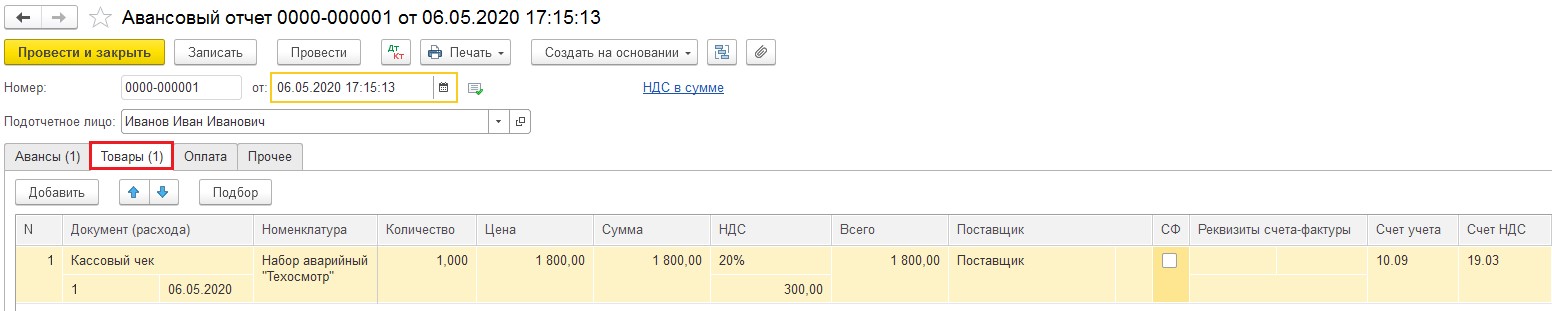

Если покупка отображается авансовым отчетом, то приобретаемый инвентарь показывается в разделе «Товары», как показано на картинке.

В момент передачи инвентаря в машину, его нужно указать в составе затрат.

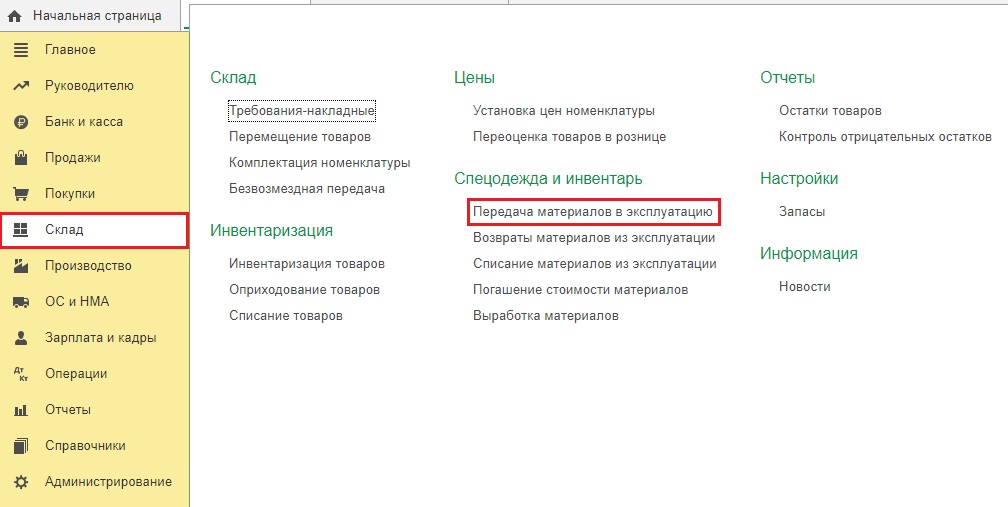

Для этого нужно зайти во вкладку «Склад» и выбрать «Передача материалов в эксплуатацию».

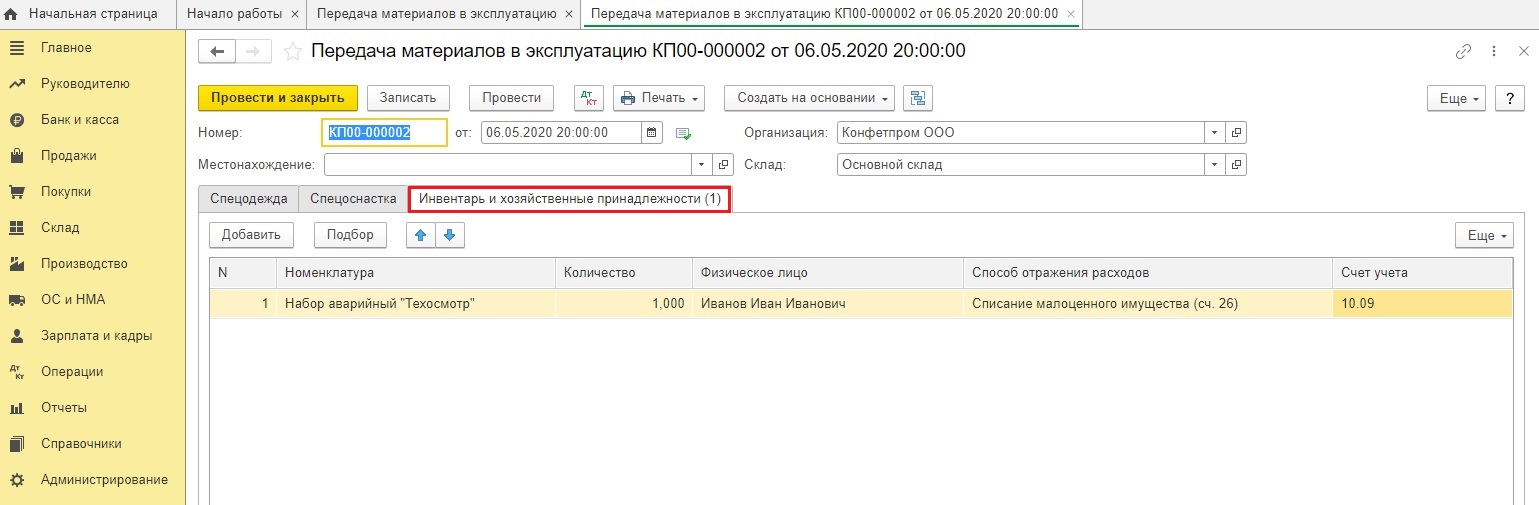

В представленном документе зайдем в раздел «Инвентарь и хозяйственные принадлежности» и введем сведения о передаваемых материалах.

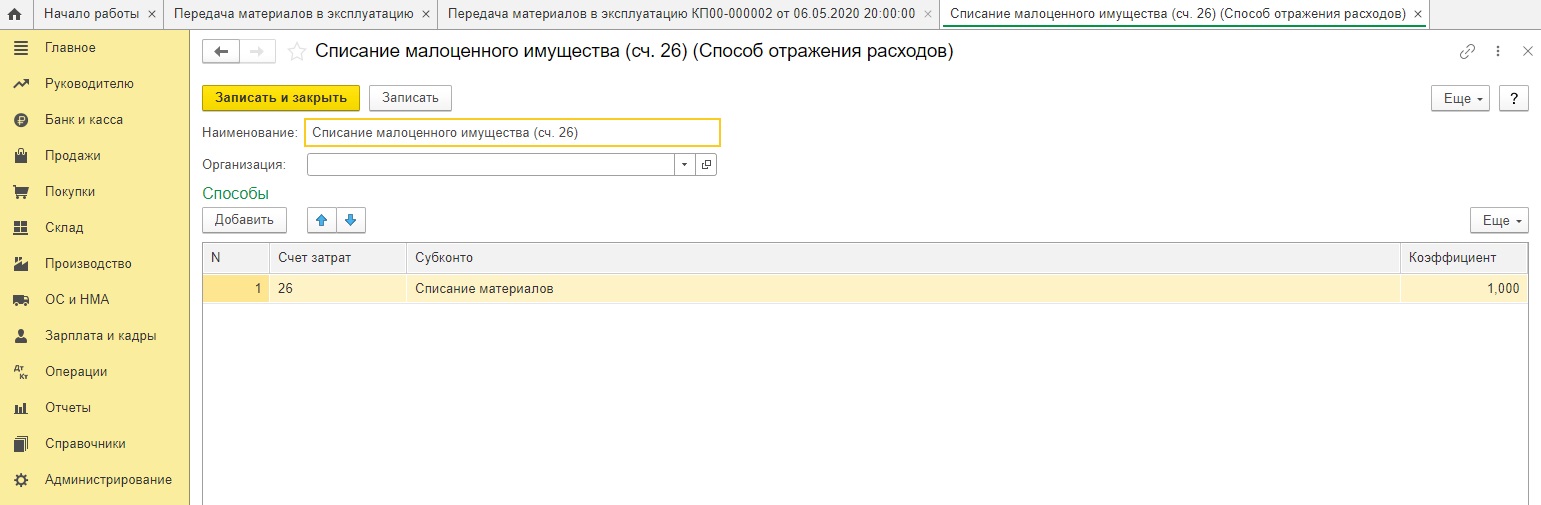

В строке «Способ отражения расходов» нужно выбрать, на каком затратном счете будут показаны данные траты.

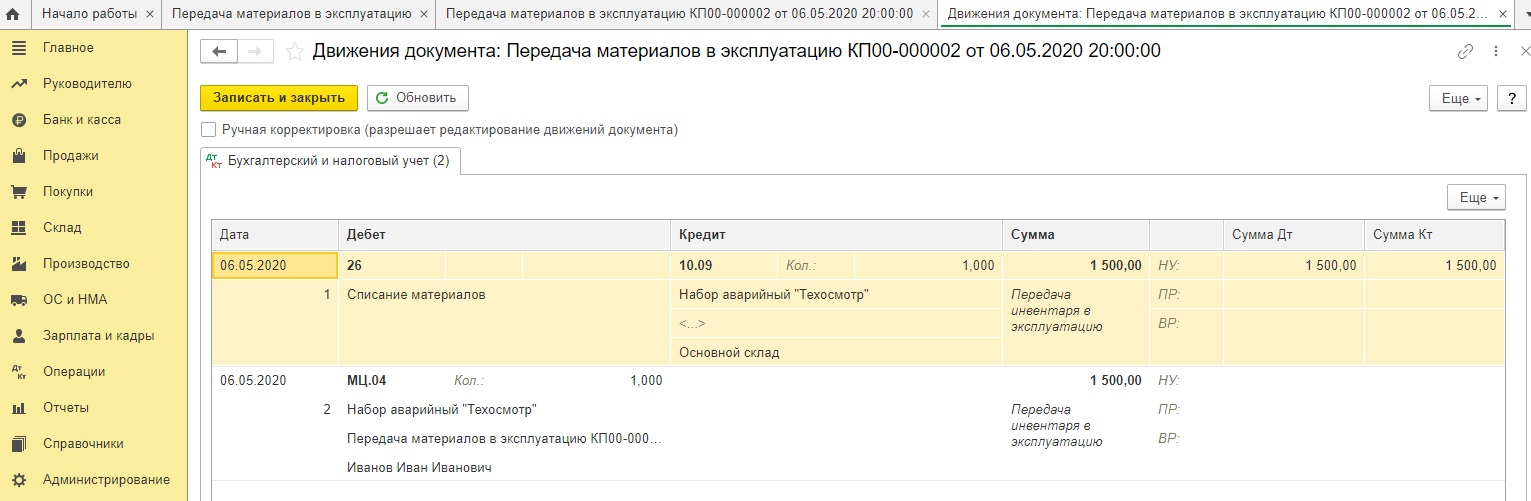

При проведении документ оформит проводки: Дт 26 Кт 10.09, а также отразит этот инвентарь на вспомогательном счёте МЦ.04, чтобы затем получилось сделать пересчет инвентаря в компании.

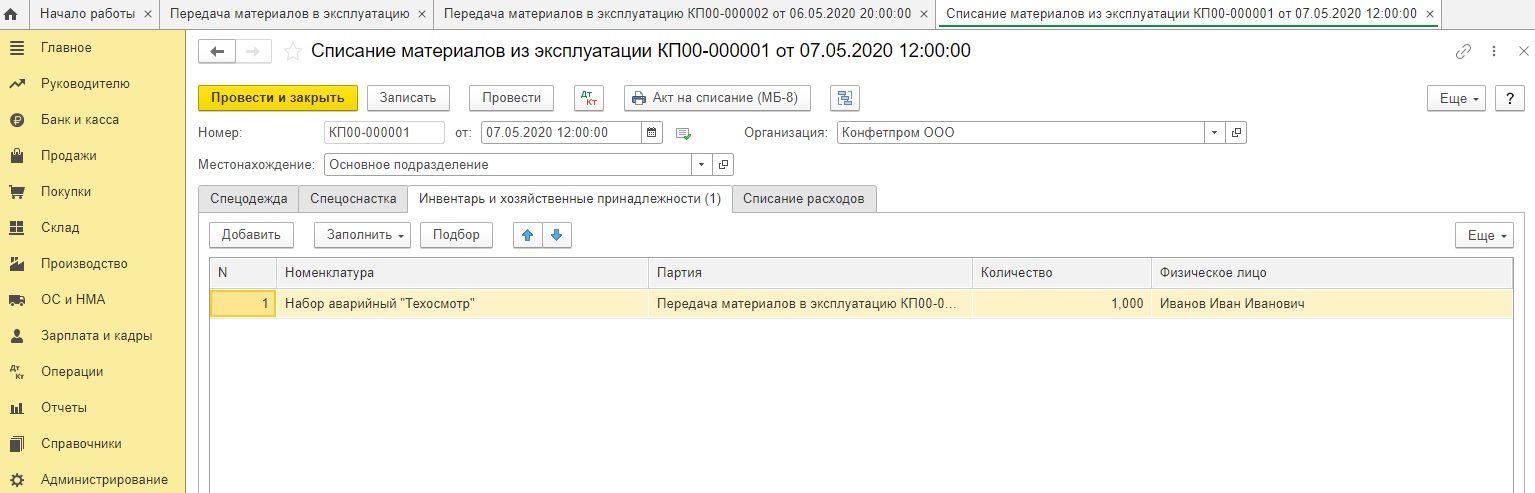

Когда нужно будет списать инвентарь с забалансового учета, понадобится ввести документ «Списание материалов из эксплуатации», основываясь на ранее внесенном «Передача материалов в эксплуатацию» или создав новый в категории «Склад».

Проведенный документ сформирует проводки только по кредиту счёта МЦ.04.

Как правильно учесть расходы на личный автомобиль для служебных нужд

Известно, что работнику, который с согласия работодателя использует свой автомобиль для служебных нужд, последний обязан выплатить компенсацию за использование и износ (амортизацию) автомобиля. Помимо этого, работодатель также обязан возместить работнику затраты, связанные с эксплуатацией автомобиля (например, затраты на ГСМ), при условии их документального подтверждения. Размер возмещения расходов определяется в сумме, предусмотренной письменным соглашением, заключенным между работодателем и работником (ст. 188 ТК РФ).

Причем стороны соглашения вправе установить любой размер компенсации за использование автомобиля и суммы возмещаемых затрат. Между тем не любую сумму работодатель впоследствии может учесть при налогообложении.

Сами нормативы определены Постановлением Правительства РФ от 08.02.2002 № 92:

Размер суммы, которую можно учесть в расходах при использовании грузового автомобиля работника, налоговым законодательством не ограничен.

В Письме от 19.08.2016 № 03‑03‑06/1/48789 Минфин указал, что расходы в виде стоимости ГСМ, возмещаемой сотрудникам, использующим личные автомобили в служебных целях, могут учитываться в целях налогообложения прибыли в пределах норм, установленных Правительством РФ, и при условии соблюдения критериев ст. 252 НК РФ. Данная позиция не является новой, прежде она была высказана финансистами в письмах от 04.12.2015 № 03‑03‑06/70852, от 23.09.2013 № 03‑03‑06/1/39239.

Подтвердить подобные расходы можно посредством следующих документов: письменного соглашения, приказа руководителя о возмещении затрат, копий регистрационных документов на автомобиль (см. Письмо Минфина России от 05.12.2012 № 03‑03‑06/1/629).

Итак, несмотря на то, что позиция чиновников финансового ведомства, высказанная в комментируемом письме, обоснована уже давно устаревшими нормативами, тем не менее с точки зрения закона данная позиция является безупречной. Хотя и несправедливой (по мнению автора) с учетом нынешних реалий. Судите сами.

Вышеупомянутые правительственные нормативы были утверждены в 2002 году. Напомним, на тот период средняя стоимость одного литра бензина составляла около 10 руб.

Если ранее (в 2002 году) норматив в размере 1 200 руб. покрывал затраты на приобретение 109,09 л А-95, то в нынешнем (2016) году бензина указанной марки на эту сумму можно приобрести в три раза меньше – всего лишь 31,67 л.

С учетом названных обстоятельств организациям в настоящее время стало невыгодно использовать личный транспорт своих сотрудников в служебных целях, поскольку все затраты на его эксплуатацию сверх установленных лимитов должны оплачиваться за счет прибыли предприятия.

Ведь, как пояснил Минфин (см. Письмо от 23.09.2013 № 03‑03‑06/1/39239), в размерах вышеупомянутых нормативов, определенных Правительством РФ, учтено возмещение всех затрат, возникающих в процессе эксплуатации автомобилей (в том числе на износ, горюче-смазочные материалы, ремонт). Поэтому стоимость ГСМ, возмещаемая организацией сотруднику, использующему личный автотранспорт в служебных целях, не может быть повторно включена в состав расходов (то есть помимо сумм компенсаций, выплачиваемых работникам организации за использование личных автомобилей в служебных целях).

В этом смысле экономически более выгодной правовой конструкцией для организации является заключение с работником договора аренды (с экипажем – ст. 632 ГК РФ или без – ст. 642 ГК РФ) на автомобиль. При заключении подобных договоров организация сможет признать в целях налогообложения гораздо больше расходов, связанных с эксплуатацией и обслуживанием арендованного автомобиля.

[1] Напомним, тип автомобиля (легковой или грузовой) определяется по свидетельству о регистрации ТС или по ПТС.

[2] Добавим: если машина находится в совместной собственности супругов, то на суммы возмещения расходов, связанных с использованием в интересах работодателя автомобиля, зарегистрированного на супругу работника, страховые взносы не начисляются (см. Письмо Минтруда России от 27.07.2016 № 17-3/В-291).

[3] Это следует из норм расхода топлива и смазочных материалов на автомобильном транспорте, утвержденных Распоряжением Минтранса России от 14.03.2008 № АМ-23‑р, и их предшественника, утвержденного Минтрансом России 29.04.2003.

СРОЧНО!

Успейте разобраться в ФСБУ 5/2019 «Запасы», пока вас не оштрафовали. Самый простой способ – короткий, но полный курс повышения квалификации от гуру бухгалтерского учета Сергея Верещагина

Расходы на служебный автомобиль: тонкости учета

Из статьи Вы узнаете:

Из статьи Вы узнаете:

1. Какие расходы на содержание и эксплуатацию служебного автомобиля принимаются в целях налогообложения, а какие – нет.

2. В каком порядке учитываются расходы на ГСМ, ТО, страхование служебного автомобиля и другие для расчета налога на прибыль и при УСН.

3. Как документально подтвердить расходы на содержание служебного автомобиля.

Большинство организаций и предпринимателей в своей деятельности не обходятся без транспортных расходов на доставку товара, на служебные поездки сотрудников и т. д. При этом каждый руководитель решает «транспортный вопрос» по-своему, исходя из потребностей и возможностей бизнеса. В этой статье предлагаю рассмотреть вариант использования служебного автомобиля, принадлежащего организации или ИП и используемого в хозяйственной деятельности. А точнее, разберем порядок учета расходов, связанных с эксплуатацией служебного автомобиля, для целей налогообложения. Как известно, использование автомобиля, а тем более интенсивное, — процесс довольно затратный, поэтому важно понимать, какие из этих затрат уменьшают налоговую нагрузку, а какие нет.

Расходы на ГСМ

Расходы, которых невозможно избежать в процессе эксплуатации автомобиля, конечно, это расходы на ГСМ. При расчете налога на прибыль расходы на содержание служебного транспорта, к которым относятся и расходы на ГСМ, учитываются в составе прочих расходов, связанных с производством и реализацией (пп. 11 п. 1 ст. 264 НК РФ). При применении УСН с объектом «доходы – расходы» налогоплательщик также имеет право учесть расходы на бензин, поскольку расходы на содержание служебного транспорта прямо поименованы в закрытом перечне расходов при УСН (пп. 12 п. 1 ст. 346.16 НК РФ).

Расходы для целей налогообложения должны быть подтверждены документально. Поэтому основанием для принятия к учету расходов на бензин для служебного авто служат подтверждающие документы: путевые листы, чеки АЗС, приказ об использовании служебного автомобиля и установлении норм расхода топлива (или другой аналогичный локальный документ, который закрепляет порядок расчета израсходованного топлива).

Частый вопрос, с которым сталкиваются налогоплательщики: по каким нормам нужно рассчитывать расходы на ГСМ, чтобы принять их к налоговому учету. В НК РФ прямо не установлена обязанность нормировать расходы ГСМ для служебного транспорта, учет по нормам предусмотрен только для компенсаций сотрудникам за использование личного транспорта. Кроме того, Распоряжение Минтранса России от 14.03.2008 № АМ-23-р «О введении в действие методических рекомендаций «Нормы расхода топлив и смазочных материалов на автомобильном транспорте» содержит нормы расхода ГСМ, обязательные для применения только автотранспортными организациями. На основании этого, можно сделать вывод, что налогоплательщик вправе самостоятельно разработать и утвердить нормы расхода ГСМ, при этом он может использовать нормы Минтранса (Письма Минфина РФ от 27.01.2014 № 03-03-06/1/2875, от 03.06.2013 № 03-03-06/1/20097, от 30.01.2013 № 03-03-06/2/12). Самый безопасный вариант – учитывать расходы на ГСМ по нормам Минтранса, однако он не всегда самый выгодный. Поэтому если Вы приняли решение учитывать расходы на бензин по самостоятельно разработанным нормам, максимально приближенным к фактическому расходу, обратите внимание на обоснование этих норм (техническая документация к автомобилю, официальная информация производителя транспортного средства, контрольный замер расхода топлива и т.д.). Применяемые нормы, их обоснование и порядок расчета расходов на ГСМ необходимо закрепить в приказе руководителя и учетной политике для целей налогообложения.

Технический осмотр

Прохождение технического осмотра является необходимым условием эксплуатации автомобиля в соответствии с законодательством РФ (ст. 17 Федерального закона от 10.12.1995 № 196-ФЗ «О безопасности дорожного движения»). Поэтому есть все основания отнести расходы на техосомтр к расходам на содержание служебного транспорта и, соответственно, включить их в состав расходов, учитываемых при расчете налога на прибыль и УСН. Документами, подтверждающими расходы на проведение технического осмотра, могут служить копия диагностической карты, талона технического осмотра, чек ККТ, платежное поручение или другой документ об оплате услуг оператора технического осмотра. Если по результатам ТО выявлены нарушения, то расходы на их устранение также могут быть учтены для целей налогообложения.

Расходы на ремонт автомобиля

Расходы на ремонт служебного автомобиля учитываются при расчете налога на прибыль в составе расходов, связанных с производством и реализацией (пп. 2 п. 1 ст. 253 НК РФ). В случае применения УСН расходы на ремонт автомобиля также уменьшают налогооблагаемую базу (пп. 3 п. 1 ст. 346.16 НК РФ). Ремонт может осуществляться либо своими силами (ремонтного отдела, специалиста по ремонту) либо силами сторонней организации. Каких-либо ограничений по способу проведения ремонта НК не содержит, главное, чтобы в наличии были документы, подтверждающие понесенные расходы. Если ремонт осуществляется сторонней организацией, то необходим договор на ремонт автомобиля, акт выполненных работ, калькуляция или смета затрат. Если ремонт выполняется своими силами, то подтверждением расходов могут служить смета затрат, накладные на внутреннее перемещение материалов (лимитно-заборные карты). Кроме того, обязательным условием учета расходов при УСН является их оплата, поэтому к числу подтверждающих документов добавятся платежные поручения, чеки ККТ или квитанции об оплате.

Расходы на мойку

Несмотря на то, что без мойки эксплуатация автомобиля теоретически возможна, расходы на мойку могут быть учтены в составе расходов на содержание служебного транспорта для расчета налога на прибыль, о чем свидетельствует Письмо Минфина России от 20.06.2006 № 03-03-04/1/530. Аналогичный вывод можно сделать и относительно учета расходов на мойку при применении УСН. Особое внимание при этом нужно обратить на подтверждающие документы. Если оплата происходит в безналичном порядке, то проблем с подтверждением возникнуть не должно: платежное поручение, акт об оказанных услугах. Однако чаще всего водители рассчитываются за услуги мойки наличными, в этом случае необходимо проконтролировать наличие чека ККТ и правильно оформленного товарного чека или квитанции (если станция автомойки не применяет ККТ). Товарный чек и квитанция должны содержать обязательные реквизиты первичных документов (п. 2 ст. 9 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете»), кроме того квитанция, выдаваемая взамен чека ККТ, должна отвечать требованиям, предъявляемым к бланкам строгой отчетности (п. 3 Постановления Правительства РФ от 06.05.2008 № 359 «О порядке осуществления наличных денежных расчетов и (или) расчетов с использованием платежных карт без применения контрольно-кассовой техники»). Лучше с этими требованиями ознакомить сотрудников, эксплуатирующих автомобиль, чтобы они проверяли правильность оформления документов на месте.

Расходы на услуги платной стоянки

В целях исчисления налога на прибыль налогоплательщик имеет право учесть расходы на платную автостоянку служебного автомобиля в составе расходов, связанных с его содержанием (Письмо Минфина России от 27.04.2006 N 03-03-04/1/404). Таким образом, есть основания учитывать расходы на автостоянку и для расчета налога при УСН. Подтверждающие документы и порядок их оформления в данном случае будут аналогичны рассмотренным в предыдущем пункте.

Расходы на страхование автомобиля

Для отражения в налоговом учете расходов на автострахование большое значение имеет вид страхования: обязательное (ОСАГО) или добровольное (КАСКО).

При расчете налога на прибыль уменьшить налогооблагаемую базу можно на расходы как по обязательному, так и по добровольному страхованию служебного автомобиля (п. 1 ст. 263 НК РФ). Расходы на добровольное страхование служебного транспорта от угона и ущерба учитываются в сумме фактических затрат по договору страхования (Письмо Минфина России от 20.02.2008 № 03-03-06/1/119). А расходы по обязательному страхованию могут быть приняты к налоговому учету только в пределах установленных законодательством РФ тарифов (п. 2 ст. 263 НК РФ). В настоящее время тарифы по договорам ОСАГО установлены Постановлением Правительства РФ от 08.12.2005 № 739 «Об утверждении страховых тарифов по обязательному страхованию гражданской ответственности владельцев транспортных средств, их структуры и порядка применения страховщиками при определении страховой премии».

Расходы по договору страхования служебного автомобиля учитываются в целях расчета налога на прибыль в периоде фактической оплаты страховой премии. Однако если срок страхования охватывает несколько отчетных периодов, а оплата произведена одним или несколькими разовыми платежами, то к налоговому учету такие расходы нужно принимать равномерно в течение всего срака действия договора страхования. Сумма расходов, принимаемая в отчетном периоде, будет рассчитываться пропорционально количеству дней действия договора страхования в этом отчетном периоде (п. 6 ст. 272 НК РФ).

При УСН учесть в налоговых расходах можно только выплаты по договору обязательного страхования ОСАГО (пп. 7 п. 1 ст. 346.16 НК РФ), поскольку выплаты по договорам добровольного страхования не входят в закрытый перечень принимаемых расходов. При этом расходы по договору ОСАГО уменьшают налогооблагаемую базу по налогу при УСН в том же порядке, что и для расчета налога на прибыль (п. 2 ст. 346.16 НК РФ), то есть в пределах тарифов, установленных Постановлением Правительства РФ от 08.12.2005 № 739. Страховая премия по договору ОСАГО принимается к учету единовременно в момент оплаты, независимо от срока действия договора; равномерное списание в расходы не допускается (п. 2 ст. 346.17 НК РФ).

Штрафы ГИБДД

С одной стороны, штрафы за нарушение Правил дорожного движения не являются необходимым условием эксплуатации служебного транспорта, но, с другой стороны, при интенсивном использовании автомобиля штрафов ГИБДД сложно избежать даже самому опытному водителю. Более того, затраты на оплату «штрафных» квитанций могут достигать весьма значительных сумм. Как же быть: принимать или не принимать такие расходы? Ответ однозначный – штрафы ГИБДД не учитываются ни для расчета налога на прибыль, ни для расчета налога при УСН.

Во-первых, штрафы прямо указаны в числе расходов, не учитываемых при налогообложении прибыли (п. 2 ст. 270 НК РФ), а также они не входят в закрытый перечень расходов, учитываемых при УСН. Во-вторых, расходы принимаются к налоговому учету при условии их обоснованности, то есть экономической целесообразности (п. 1 ст. 252 НК РФ). Очевидно, что расходы на оплату штрафов ГИБДД не являются обоснованными, поскольку они не направлены не осуществление приносящей доход деятельности.

Итак, мы рассмотрели основные расходы, которые возникают у налогоплательщиков в связи с эксплуатацией служебного автомобиля. Сейчас предлагаю подвести итог, какие расходы можно учесть для целей налогообложения, а какие нельзя.

| № | Расходы | Налог на прибыль | УСН |

| 1 | Расходы на ГСМ | Учитываются (пп. 11 п. 1 ст. 264 НК РФ) | Учитываются (пп. 12 п. 1 ст. 346.16 НК РФ) |

| 2 | Расходы на технический осмотравтомобиля | Учитываются (пп. 11 п. 1 ст. 264 НК РФ) | Учитываются (пп. 12 п. 1 ст. 346.16 НК РФ) |

| 3 | Расходы на ремонт автомобиля | Учитываются (пп. 2 п. 1 ст. 253 НК РФ) | Учитываются (пп. 3 п. 1 ст. 346.16 НК РФ) |

| 4 | Расходы на мойку | Учитываются (пп. 11 п. 1 ст. 264 НК РФ) | Учитываются (пп. 12 п. 1 ст. 346.16 НК РФ) |

| 5 | Расходы на услуги платной стоянки | Учитываются (пп. 11 п. 1 ст. 264 НК РФ) | Учитываются (пп. 12 п. 1 ст. 346.16 НК РФ) |

| 6 | Расходы на страхование ОСАГО | Учитываются в пределах тарифов, установленных законодательством РФ (п. 1 ст. 263 НК РФ) (п. 2 ст. 263 НК РФ) | Учитываются в пределах тарифов, установленных законодательством РФ (пп. 7 п. 1 ст. 346.16 НК РФ) (п. 2 ст. 346.16 НК РФ) |

| 7 | Расходы на страхование КАСКО | Учитываются (п. 1 ст. 263 НК РФ) | Не учитываются (п. 1 ст. 346.16 НК РФ) |

| 8 | Штрафы ГИБДД | Не учитываются (п. 2 ст. 270 НК РФ) | Не учитываются (п. 1 ст. 346.16 НК РФ) |

Таким образом, большинство затрат на содержание и эксплуатацию служебного автомобиля, используемого в хозяйственной деятельности, уменьшают налогооблагаемую базу. В этом состоит главное преимущество использования собственного автомобиля перед, например, использованием личного транспорта сотрудников с выплатой им компенсации, размер которой лишь частично включается в налоговые расходы.

Как Вы считаете, выгодно ли использовать служебный автомобиль?

Какие расходы на его содержание самые значительные?

Пожалуйста, поделитесь в комментариях!

Законодательные и нормативные акты:

1. Налоговый кодекс РФ

2. Федеральный закон от 10.12.1995 № 196-ФЗ «О безопасности дорожного движения»

3. Федеральный закон от 06.12.2011 № 402-ФЗ «О бухгалтерском учете»

4. Постановление Правительства РФ от 06.05.2008 № 359 «О порядке осуществления наличных денежных расчетов и (или) расчетов с использованием платежных карт без применения контрольно-кассовой техники»

5. Постановление Правительства РФ от 08.12.2005 № 739 «Об утверждении страховых тарифов по обязательному страхованию гражданской ответственности владельцев транспортных средств, их структуры и порядка применения страховщиками при определении страховой премии»

Кодексы, Федеральные законы и Постановления Правительства РФ размещены на Официальном интернет-портале правовой информации http://pravo.gov.ru/

6. Распоряжение Минтранса России от 14.03.2008 № АМ-23-р «О введении в действие методических рекомендаций «Нормы расхода топлив и смазочных материалов на автомобильном транспорте»

Из статьи Вы узнаете:

Из статьи Вы узнаете: