Расходы на содержание служебного автомобиля вид затрат

Учитываем затраты на служебный транспорт

Если расходы на служебный транспорт имеют непосредственное отношение к производственной деятельности хозяйства и подтверждены документами, то их можно отнести в затраты. Рассмотрим, как правильно это сделать.

Для признания расходов есть основания

Сельхозпроизводители, находящиеся на упрощенной системе налогообложения с объектом «доходы минус расходы», затраты на содержание служебного транспорта учитывают на основании подпункта 12 пункта 1 статьи 346.16 Налогового кодекса РФ.

При уплате ЕСХН их также можно учесть (подп. 12 п. 2 ст. 346.5 Налогового кодекса РФ).

При этом важно, чтобы расходы были обоснованными и документально подтвержденными (п. 1 ст. 252 Налогового кодекса РФ). Напомним, относится это не только к фирмам, применяющим общую систему налогообложения, но и к тем, которые находятся на упрощенной системе налогообложения или применяют спецрежим в виде уплаты единого сельхозналога (п. 3 ст. 346.5, п. 2 ст. 346.16 Налогового кодекса РФ).

Также обратим внимание: при применении кассового метода расходы признаются только после их фактической оплаты. Такой метод их признания хозяйство может применять, например, на «упрощенке» (п. 2 ст. 346.17 Налогового кодекса РФ), а также в случае уплаты единого сельскохозяйственного налога (подп. 2 п. 5 ст. 346.5 Налогового кодекса РФ).

Применяем нормы по ГСМ

Следуя им, в ряде случаев, указанных в пункте 5 раздела II Методических рекомендаций, можно проводить расчет нормы с учетом повышающего коэффициента. Так, при эксплуатации автомобиля в зимних условиях надбавка к норме определяется в зависимости от климатических районов. При этом срок ее действия и предельная величина зависят от того, в каком регионе эксплуатируется транспорт. Также учитываются и другие факторы. Например, численность населения города, использование машин в горной местности, обкатка новых автомобилей и после капитального ремонта, а также срок эксплуатации транспортного средства и его пробег.

Отметим, возможно и снижение нормы, например, при работе на дорогах общего пользования за пределами пригородной зоны на равнинной местности (п. 6 раздела II Методических рекомендаций).

В случае применения нескольких надбавок норма устанавливается по их сумме или разности к базовой норме.

Нормативы расхода смазочных материалов установлены в приложении № 1 к Методическим рекомендациям с учетом замены и текущих дозаправок на 100 л общего расхода топлива, рассчитанного по нормам.

При этом показатели увеличиваются до 20 процентов для автомобилей, эксплуатируемых более пяти лет, а также после капитального ремонта.

Отметим: если типовые нормы не утверждены, то можно использовать те, которые разработаны по индивидуальным заявкам научными организациями, а затем утверждены приказом руководителя компании. А до этого момента нужно руководствоваться технической документацией на автомобили и информацией завода-изготовителя (письмо Минфина России от 10 июня 2011 г. № 03-03-06/4/67).

В случае если расход топлива превышает норму, назначается комиссия и оформляется акт замера фактического расхода горючего на 100 км пробега.

Нужно оформлять путевые листы

Кроме того, в пункте 3 Обязательных реквизитов и порядка заполнения путевых листов, утвержденных приказом Минтранса России от 18 сентября 2008 г. № 152, перечислены данные, которые должен содержать этот документ. К ним относятся: наименование, номер и срок действия документа, сведения о транспортном средстве, его собственнике и водителе.

Также в путевом листе обязательно должна содержаться информация о маршруте следования машины (письмо № 03-03-04/1/129). Документ можно составлять раз в месяц или квартал. При условии, что на основании его можно судить об обоснованности расходов на ГСМ. Такой вывод можно сделать из писем Минфина России от 16 марта 2006 г. № 03-03-04/2/77 и от 3 февраля 2006 г. № 03-03-04/2/23.

Учитываем другие виды затрат

Учитываются и затраты на парковку автомобилей. Подтвердить их можно с помощью кассового чека или квитанции (письмо Минфина России от 27 апреля 2006 г. № 03-03-04/1/404).

Также автомобили должны проходить государственный технический осмотр. Без этого их эксплуатация запрещена. Об этом сказано в пункте 11 Основных положений по допуску транспортных средств к эксплуатации утвержденных постановлением Правительства РФ от 23 октября 1993 г. № 1090. Оплата процедуры техосмотра документально подтверждается с помощью кассовых чеков и платежных поручений.

Важно запомнить

Для подтверждения обоснованности понесенных расходов на горючее сельхозпроизводитель вправе применять нормы, разработанные Минтрансом России, а также утвердить собственную форму путевого листа.

СРОЧНО!

Успейте разобраться в ФСБУ 5/2019 «Запасы», пока вас не оштрафовали. Самый простой способ – короткий, но полный курс повышения квалификации от гуру бухгалтерского учета Сергея Верещагина

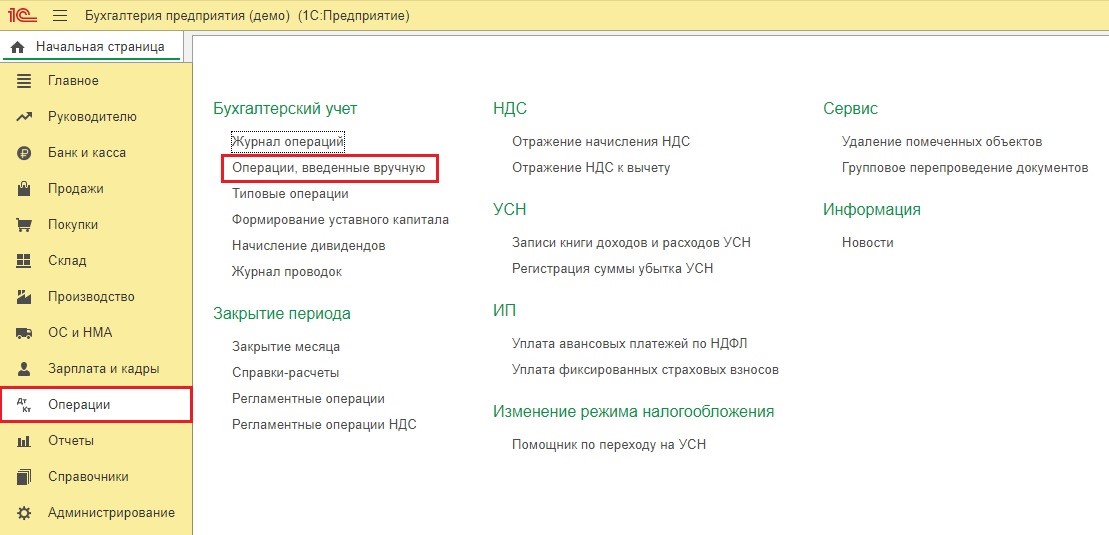

Расходы, связанные с содержанием служебного автомобиля в 1С: Бухгалтерии ред. 3.0

Расходы на платную парковку

Сотрудники, чья деятельность связана с разъездным характером работы, вынуждены прибегать к услугам платных городских парковок.

В случае оплаты работником таких услуг личными средствами, предприятие может возместить ему эти затраты. Для подтверждения расходов сотрудник должен предоставить в бухгалтерию авансовый отчёт с приложением документов, подтверждающих оплату услуг парковки. Не лишним будет и составление путевого листа с указанием маршрута следования непосредственно по тем адресам, где организована платная парковка.

Также услуги парковки могут быть оплачены организацией напрямую с расчётного счёта, в случае заключения договора на оказание услуг, например, с частным паркингом.

Расходы на платную парковку отражаются в бухгалтерском учёте, как затраты по обычным видам деятельности компании, согласно ПБУ 10/99.

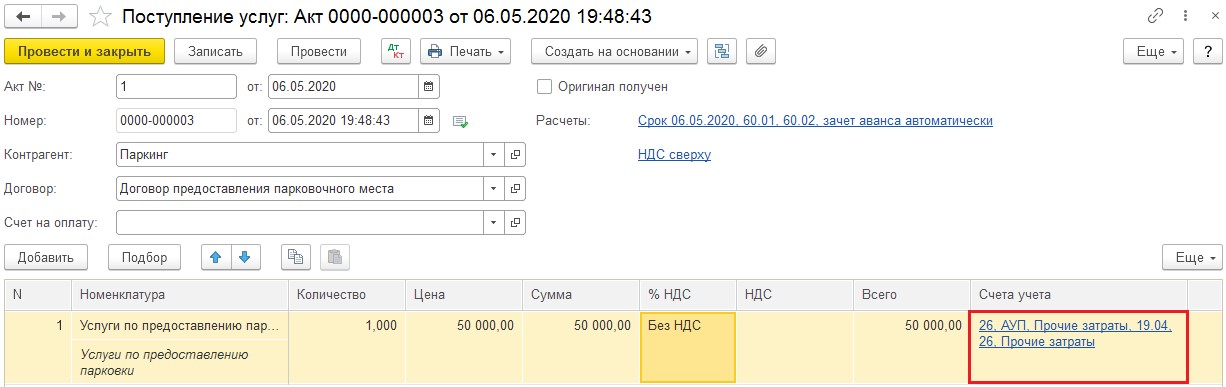

С налоговым же учётом всё немного сложнее. Обратимся к статье 264 Налогового кодекса РФ. Согласно подпункту 11 пункта 1, если услуги парковки были оплачены непосредственно предприятием, то их следует отнести к прочим затратам на содержание служебного транспорта. То есть отразить их по дебету затратного счёта, например, 26, с субконто «Прочие расходы».

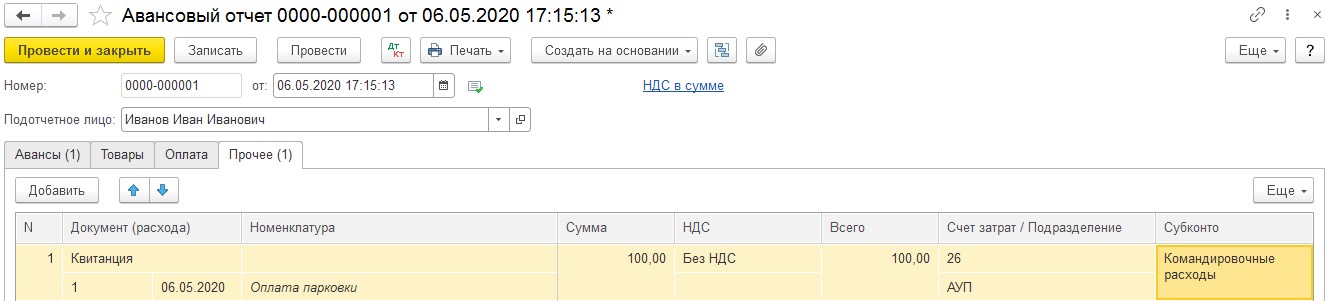

Исходя из подпункта 12 пункта 1 следует, что если оплата парковки служебного транспорта была совершена в командировке, то эти затраты можно отнести к командировочным. В этом случае изменится субконто на «Командировочные расходы» и появится необходимость удержать подоходный налог со стоимости парковки, так как данный вид затрат не входит в перечень расходов, не включаемых в базу по НДФЛ.

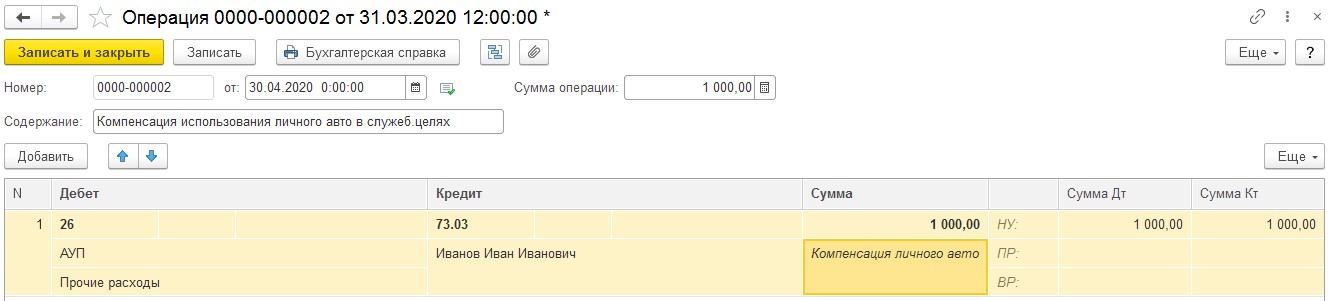

И есть ещё один случай оплаты парковки, когда сотрудник совершает поездку в служебных целях на личном автомобиле. В этом случае сотруднику положена компенсация в пределах установленных норм. Согласно письму Минфина от 15 сентября 2005 года № 03-03-04/2/63 в выплачиваемую компенсацию уже входят дополнительные расходы, связанные с использованием личного авто. Таким образом, если вы выплачиваете сотруднику компенсацию, то возмещать расходы по парковке ему же не следует.

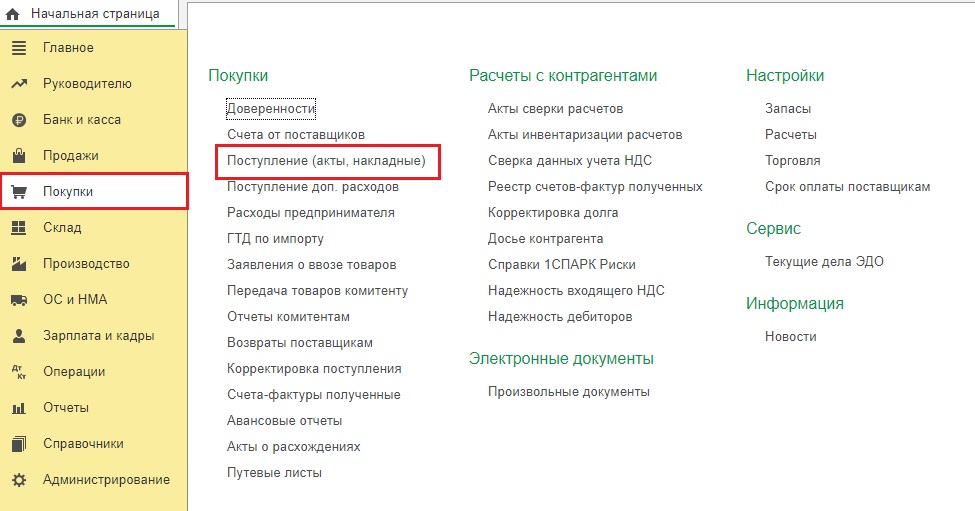

В открывшемся окне следует нажать на кнопку «Поступление» и из выпадающего списка выбрать «Услуги (акт)». Затем заполнить документ данными полученного акта.

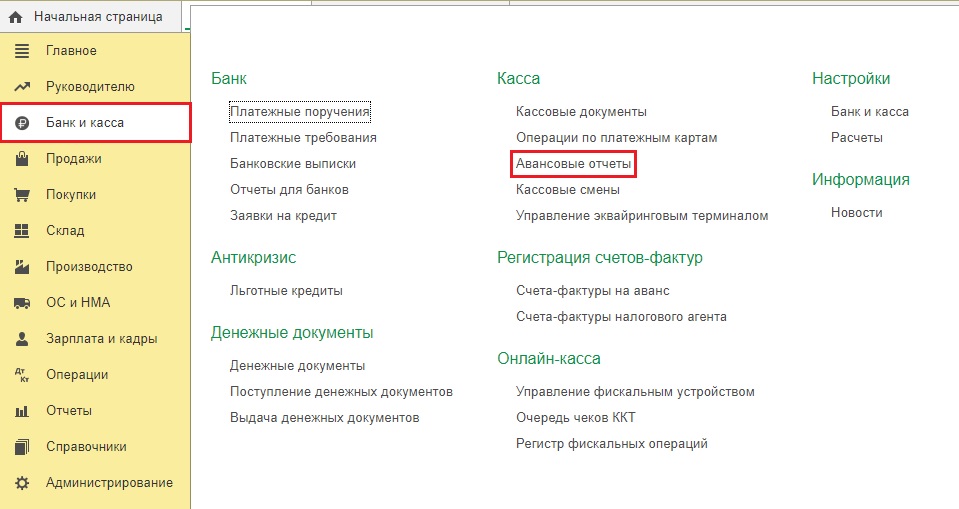

Если бухгалтерией были получены квитанции, свидетельствующие об оплате городской парковки для служебного автомобиля командированным сотрудником, то в программе следует ввести «Авансовый отчёт» в разделе «Банк и касса».

Согласно пункту 3 статьи 217 НК РФ и пункта 1 статьи 422 НК РФ не подлежат обложению подоходным налогом и страховыми взносами все виды компенсаций в пределах норм, установленных законодательством РФ, связанных с исполнением работником трудовых обязанностей.

Нормы для коммерческих предприятий установлены Постановлением Правительства РФ от 02.07.2013г. № 563 и составляют:

— для легковых автомобилей с объёмом двигателя свыше 2000 куб. см – 3000 рублей в месяц;

— для легковых автомобилей с объёмом двигателя до 2000 куб. см – 2 400 рублей;

— для мотоциклов – 1200 рублей.

То есть, данную компенсацию следует отнести к необлагаемым доходам физического лица.

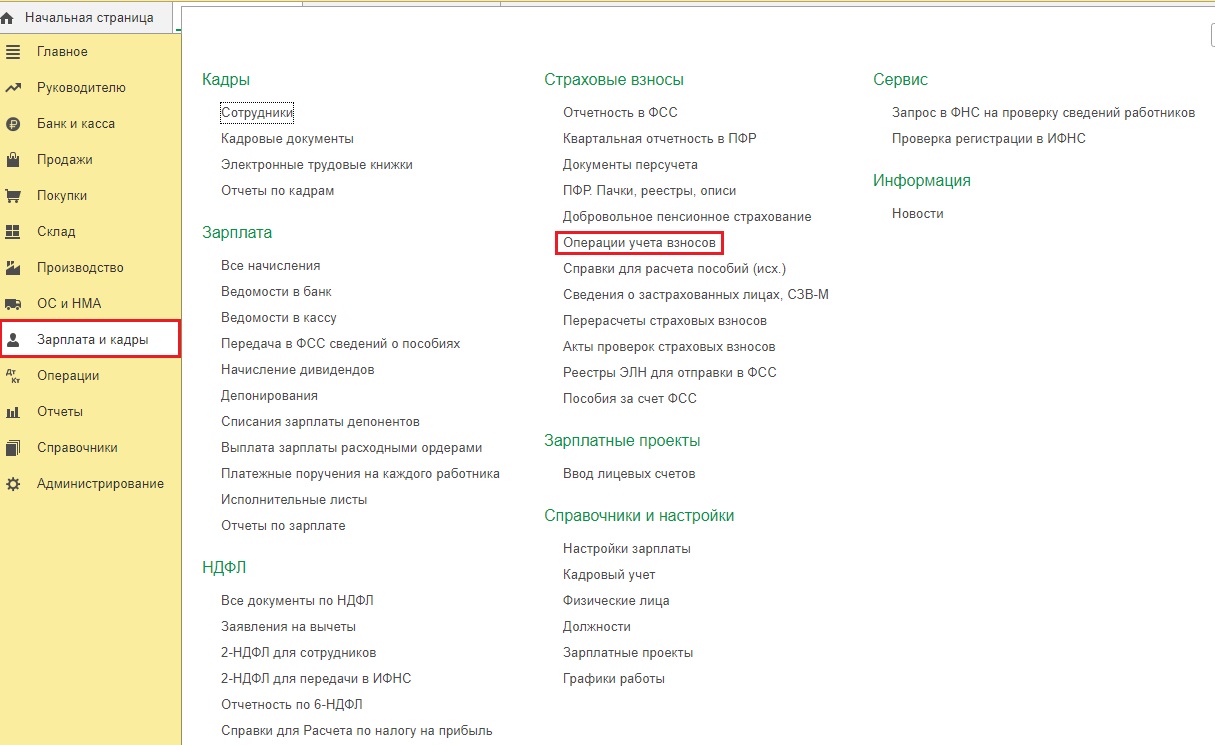

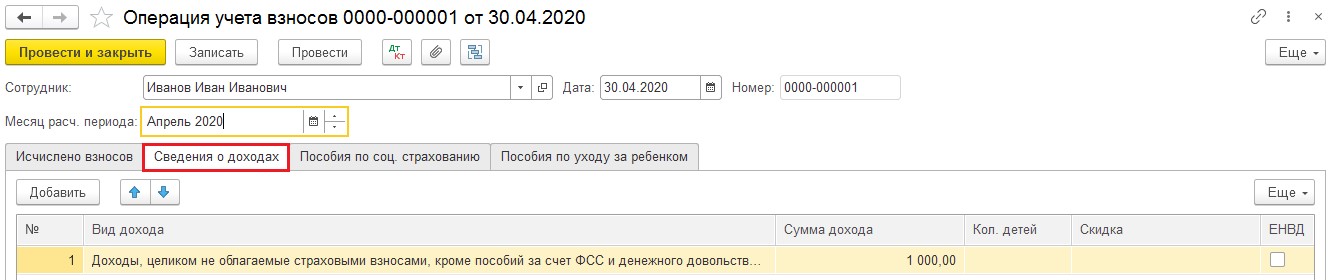

Для этого перейдём в раздел «Зарплата и кадры» и выберем пункт «Операции учёта взносов».

Создадим новый документ, в котором на вкладке «Сведения о доходах» добавим строку и отразим сумму начисленной компенсации.

Покупка парковочного места

При этом на данном участке возможно есть ранее нанесённая разметка под автомобили, или навес. Если нет, то предприятие имеет право самостоятельно достроить то, что считает нужным для комфортного размещения автотранспорта.

Расходы на строительство и приобретение парковки формируют её первоначальную стоимость, как в бухгалтерском, так и налоговом учёте. При этом в обоих учётах такой вид актива, как парковка, является основным средством, если он соответствует критериям, установленным ПБУ 6/01. О принятии на учёт в программном продукте 1С: Бухгалтерия предприятия, редакция 3.0 основного средства вы можете прочитать здесь.

Приобретение автомобильной аптечки, троса и огнетушителя

Покупку технических средств, требуемых для автомобиля, можно отнести либо к приобретению инвентаря, либо основного средства.

Как мы знаем, к основным средствам относится имущество со сроком полезного использования более 12 месяцев и стоимостью свыше 40 тысяч рублей.

Чаще всего автомобильные аптечки, огнетушители и прочий инвентарь не достигают такой стоимости. Соответственно, согласно ПБУ 5/01 их следует отражать в составе материалов на счёте 10.09 «Инвентарь и хозяйственные принадлежности».

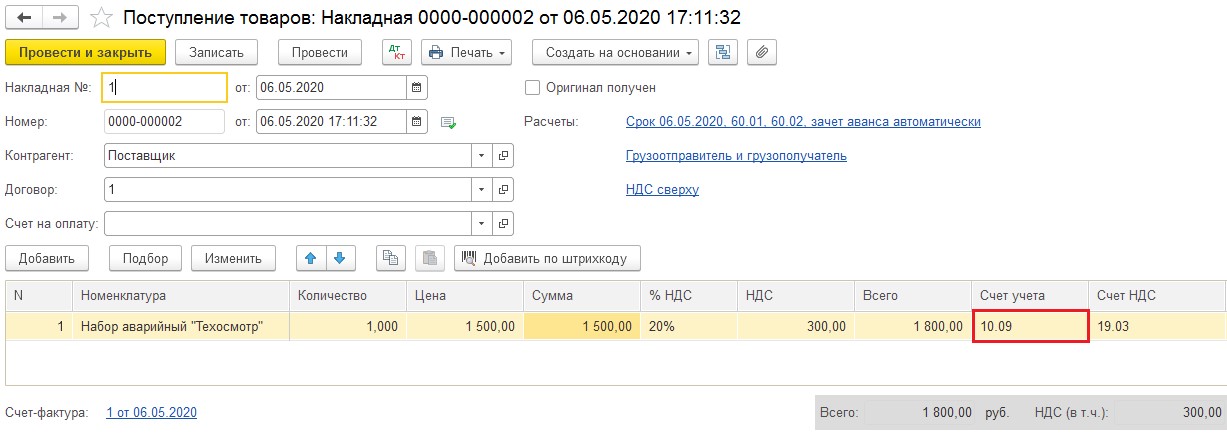

Оприходование инвентаря в организации может быть оформлено документом «Поступление (акты, накладные)» в разделе «Покупки» или документом «Авансовый отчёт» в разделе «Банк и касса», в случае его покупки подотчётным лицом. Пример заполнения накладной на приобретение представлен на рисунке ниже.

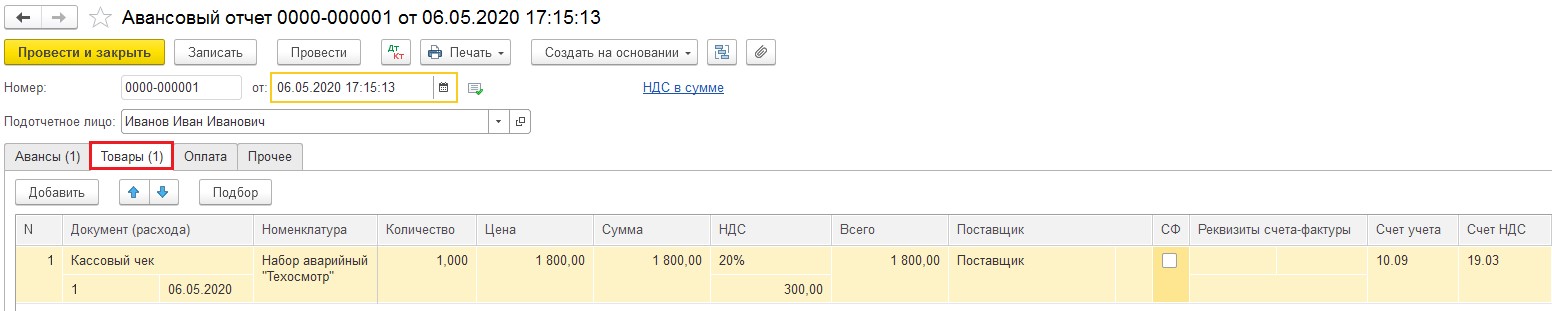

Если приобретение отражается авансовым отчётом, то покупаемый инвентарь отражается на вкладке «Товары», как показано на рисунке.

В тот момент, когда происходит передача инвентаря в автомобиль, его необходимо отразить в составе расходов.

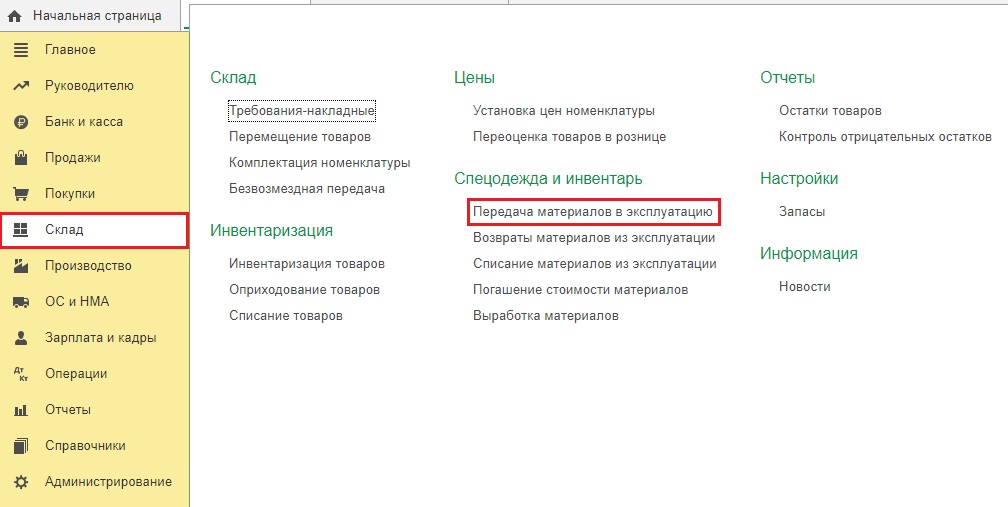

Для этого перейдём в раздел «Склад» и выберем пункт «Передача материалов в эксплуатацию».

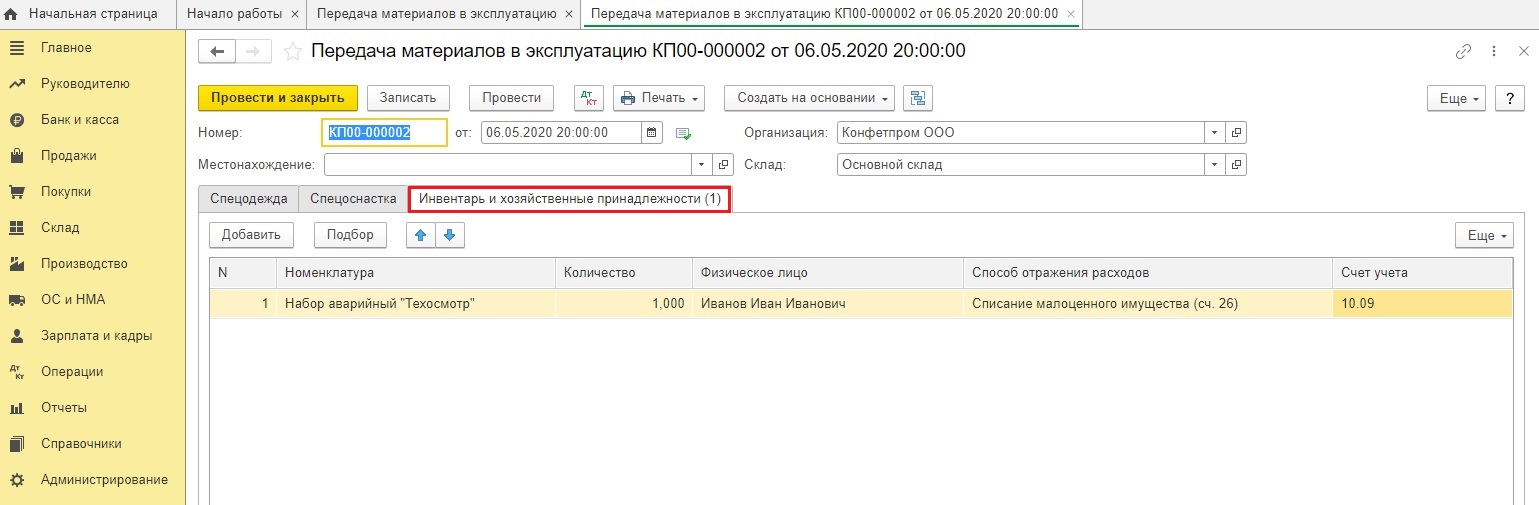

В открывшемся документе перейдём на вкладку «Инвентарь и хозяйственные принадлежности» и внесём данные о передаваемых материалах.

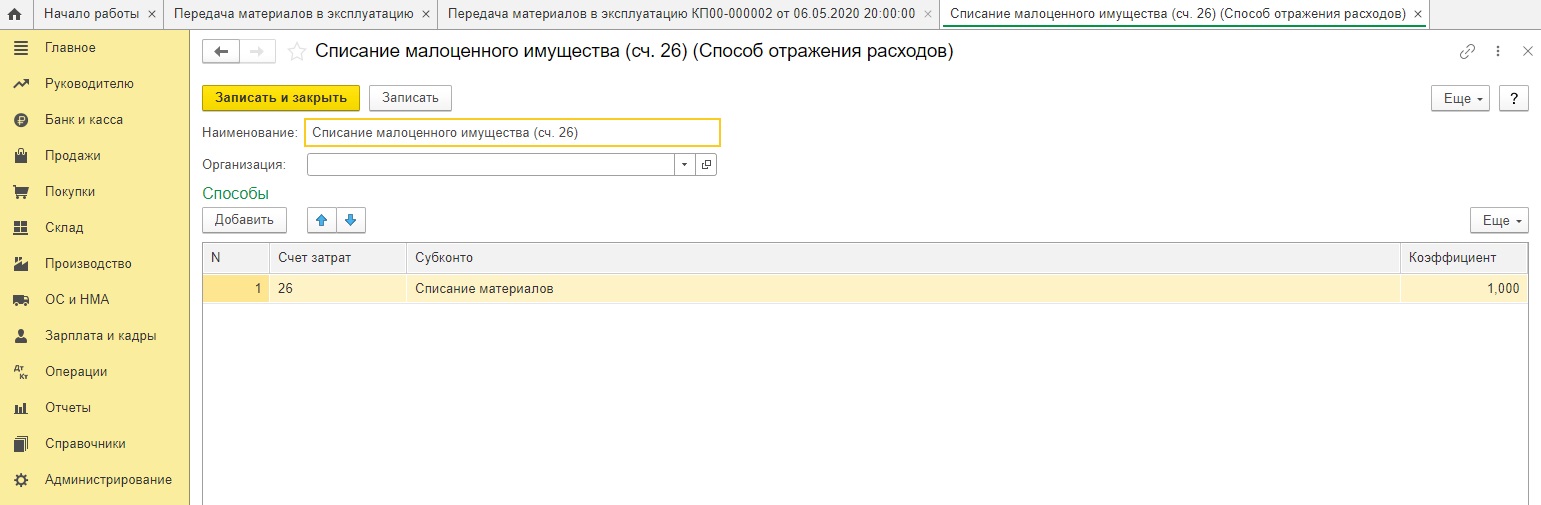

В графе «Способ отражения расходов» следует выбрать на каком затратном счёте будут отражены эти расходы.

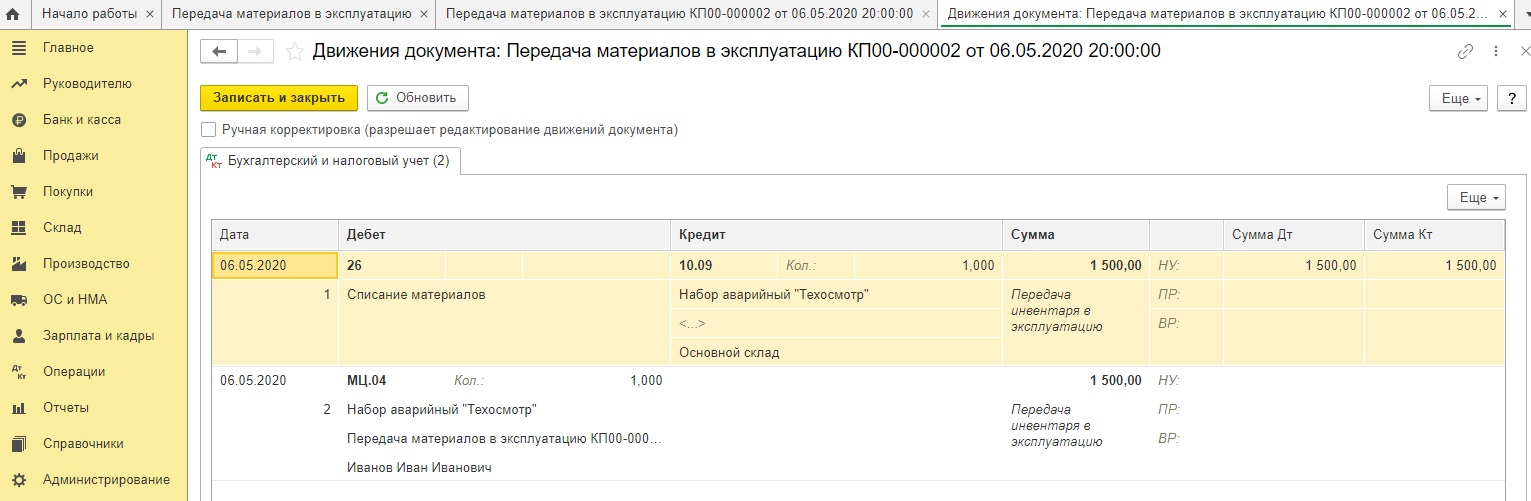

При проведении, документ создаст проводки: Дт 26 Кт 10.09, а также отразит данный инвентарь на вспомогательном счёте МЦ.04, для того, чтобы можно было в последствие осуществить пересчёт инвентаря в организации.

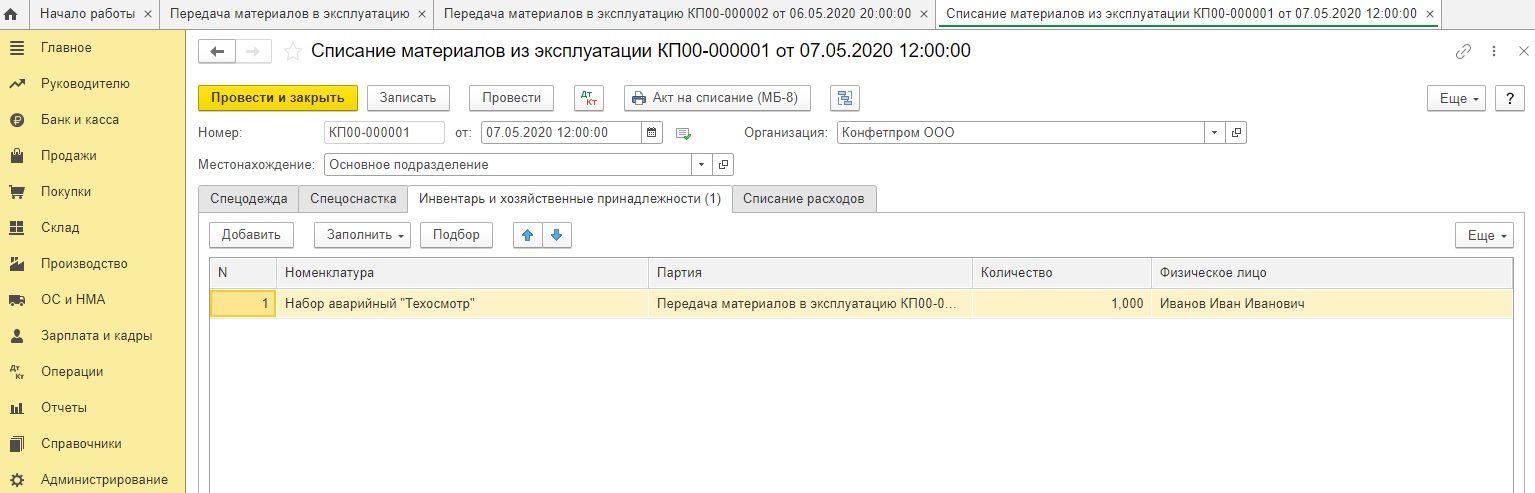

Когда придёт время списать инвентарь с забалансового учёта, нужно будет ввести документ «Списание материалов из эксплуатации» на основании ранее введённого документа «Передача материалов в эксплуатацию» или путём создания нового документа в разделе «Склад».

Проведённый документ создаст проводки только по кредиту счёта МЦ.04.

Автор статьи: Алина Календжан

Понравилась статья? Подпишитесь на рассылку новых материалов

Как учитываются расходы на служебный автомобиль

Использование в компании автомобилей связано с разнообразными тратами. Недостаточно просто приобрести машину и в последующем эксплуатировать ее без дополнительных вложений. Как правильно учесть расходы при налогообложении прибыли, рассказала Ирина Разумова, ведущий эксперт по вопросам бухучета и налогообложения ООО «ИК Ю-Софт».

В соответствии с абзацем 2 пункта 1 статьи 935 Гражданского кодекса и пунктом 1 статьи 4 Федерального закона от 25 апреля 2002 года № 40-ФЗ владельцы автомобилей обязаны страховать риск своей гражданской ответственности, который может наступить вследствие причинения вреда жизни, здоровью или имуществу других лиц при использовании транспортного средства.

Страховка

Страхование риска утраты, повреждения автомобиля производится по договору КАСКО (п. 1, подп. 1 п. 2 ст. 929 ГК РФ). При налогообложении прибыли предприятия включают в расходы свои свои траты на добровольное и обязательное страхование в качестве расхода, связанного с производством и реализацией, на основании подпункта 5 пункта 1 статьи 253 НК РФ. При этом расходы по ОСАГО включаются в состав прочих расходов в размере страховой премии, рассчитанной страховщиком в соответствии с государственными тарифами, определенными страховщиком с учетом требований, установленных Банком России. Расходы же на КАСКО учитываются в размере фактических затрат.

Расходы на ремонт автомашин, которые возникли у организации, необходимо рассматривать как прочие траты, которые признаются для целей налогообложения прибыли в том периоде, в котором они были осуществлены, в размере фактических затрат.

На основании пункта 6 статьи 272 НК РФ расходы по ОСАГО и КАСКО по договорам, заключенным на срок не более одного отчетного периода, учитываются в момент их уплаты. Если же по условиям контракта предусмотрена уплата страхового взноса разовым платежом, а договор заключен на срок более одного отчетного периода, то траты признаются равномерно в течение срока действия соглашения пропорционально количеству календарных дней его действия в отчетном периоде. Если по условиям контракта предусмотрена уплата страховой премии в рассрочку, то по договорам, заключенным на срок более одного отчетного периода, расходы по каждому платежу признаются равномерно в течение срока, соответствующего периоду уплаты взносов (году, полугодию, кварталу, месяцу), пропорционально количеству календарных дней действия этого договора в периоде. При этом указанные расходы на ОСАГО и КАСКО, как и любые другие траты, должны соответствовать положениям статьи 252 НК РФ. А именно, они должны быть обоснованы, документально подтверждены и произведены для осуществления деятельности, направленной на получение дохода.

Прохождение техосмотра

Согласно пункту 11 Основных положений по допуску транспортных средств к эксплуатации и обязанности должностных лиц по обеспечению безопасности дорожного движения, утвержденных Постановлением Правительства РФ от 23 октября 1993 года № 1090, запрещается эксплуатация автомобилей, не прошедших техосмотр. При этом подразумевается проверка технического состояния машин, в том числе их частей, предметов их дополнительного оборудования, на предмет их соответствия обязательным требованиям безопасности. Только после выдачи соответствующего заключения автомобили могут быть допущены к участию в дорожном движении (ст. 1 Федерального закона от 1 июля 2011 г. № 170-ФЗ). Что касается налогообложения, то подпунктом 11 пункта 1 статьи 246 НК РФ установлено, что расходы на содержание служебного автомобиля относятся к прочим расходам, связанным с производством и реализацией и учитываются при расчете налога на прибыль на дату подписания первичного документа, подтверждающего оказание услуг (подп. 3 п. 7 ст. 272 НК РФ).

Покупка ГСМ

Расходы на приобретение горючего, так же как и указанные выше затраты, включаются в сумму прочих расходов на основании подпункта 11 пункта 1 статьи 264 НК РФ. Законодательством не предусмотрено их нормирование, а также не установлены правила определения обоснованности таких трат. Довольно долго вопрос о нормировании расходов на ГСМ оставался спорным. Согласно последним разъяснениям Минфина (письма от 27 января 2014 г. № 03-03-06/1/2875, от 3 июня 2013 г. № 03-03-06/1/20097, от 30 января 2013 г. № 03-03-06/2/12) при определении обоснованности произведенных затрат на приобретение топлива для служебной машины фирма может ссылаться на Методические рекомендации «Нормы расхода топлив и смазочных материалов на автомобильном транспорте», которые утверждены Распоряжением Министерства транспорта Российской Федерации от 14 марта 2008 года № АМ-23-р. Таким образом, если компания не относится к автотранспортным предприятиям, то она может, но не обязана нормировать расходы на ГСМ. При учете расходов на приобретение топлива важно учитывать, что эти траты подтверждаются путевым листом, форму которого компания может разработать сама. Главное, чтобы были учтены требования статьи 9 Федерального закона от 6 декабря 2011 года № 402-ФЗ. Или же бухгалтер с целью минимизации налоговых рисков может настоять на использовании типовой формы, которая введена в действие Постановлением Госкомстата России от 28 ноября 1997 года № 78.

Ремонт автомобиля

Расходы на ремонт автомашин, которые возникли у организации, необходимо рассматривать как прочие траты, которые признаются для целей налогообложения прибыли в том периоде, в котором они были осуществлены, в размере фактических затрат (п. 1 ст. 260, п. 5 ст. 272 НК РФ). Пунктом 3 статьи 260 НК РФ установлено, что для обеспечения в течение двух и более налоговых периодов равномерного включения расходов на проведение ремонта автомобилей организация вправе создать специальный резерв под предстоящие работы. Порядок создания резерва установлен статьей 324 НК РФ. Если фирма решит сформировать резерв, то она обязана рассчитывать отчисления в него, отталкиваясь от совокупной стоимости основных средств. Порядок ее расчета установлен пунктом 1 статьи 324 НК РФ и нормативом отчислений. Решение о создании резерва на такой ремонт, а также норматив отчислений в него необходимо зафиксировать в учетной политике.

Внимание к группировке

В аналитическом учете компания обязана рассчитывать сумму расходов на ремонт основных средств с учетом группировки всех осуществленных расходов, в том числе стоимость запасных частей и расходных материалов, которые используются для ремонта, трат на оплату труда работников, осуществляющих ремонт, и иных расходов, связанных с проведением ремонта собственными силами, а также с учетом затрат на оплату работ, выполненных сторонними организациями. Отчисления в резерв предстоящих расходов на ремонт автомобилей в течение налогового периода списываются на расходы равными долями на последнее число соответствующего отчетного налогового периода. Сумма фактических трат на проведение ремонта машины будет списываться за счет средств указанного резерва. Если лимит резерва превышен, то остаток затрат будет включен в сумму прочих расходов на дату окончания налогового периода. Если он, наоборот, меньше, то сумма на последнюю дату текущего налогового периода для целей налогообложения включается в состав доходов налогоплательщика. Если в соответствии с учетной политикой и на основании графика проведения капитального ремонта основных средств организация осуществляет накопление средств для финансирования указанного ремонта дольше одного года, то на конец текущего года остаток средств не подлежит включению в состав доходов для целей налогообложения.

Автомобильные шины

Учет шин зависит от того, когда они были установлены на автомобиль: в момент его приобретения или позже. В первом случае их цена отдельно не учитывается, а включается в первоначальную стоимость автомобиля на основании пункта 1 статьи 257 НК РФ, соответственно, расходы признаются в налоговом учете через механизм амортизации. Во втором же случае у фирмы есть два варианта учета стоимости автомобильных шин: в составе материальных расходов согласно подпункту 3 пункта 1 статьи 254 НК РФ или же в составе прочих расходов, связанных с производством и реализацией (подп. 11 п. 1 ст. 264 НК РФ). Выбранный вариант учета необходимо закрепить в учетной политике. При втором варианте учета стоимость неамортизируемого имущества включается в состав материальных расходов в полной сумме в момент его ввода в эксплуатацию или в течение более чем одного отчетного периода с учетом срока его использования или иных экономических показателей (что также необходимо определить в учетной политике).

Парковка

Расходы на платные парковки, как и любые другие траты, должны быть экономически обоснованными. Например, затраты на оплату штрафстоянки автомобиля в результате совершения водителем противоправного действия опасно учитывать в расходах. В иных случаях траты на парковку могут быть учтены при налогообложении прибыли в составе прочих расходов, связанных с производством и реализацией (подп. 11 п. 1 ст. 264 НК РФ). Еще один вариант учета – в сумме арендных платежей на основании подпункта 11 пункта 1 статьи 264 НК РФ. Расходы на парковку учитываются на дату подписания акта оказанных услуг либо на дату утверждения авансового отчета.

Дооборудование автомобиля

Сразу хотелось бы отметить, что налоговые органы не всегда соглашаются с учетом подобных затрат в расходах при налогообложении прибыли, считая их экономически необоснованными. Однако, как указал Конституционный суд, налоговое законодательство не использует понятие экономической целесообразности, а также не регулирует порядок и условия ведения финансово-хозяйственной деятельности, а потому обоснованность расходов, уменьшающих в целях налогообложения полученные доходы, не может оцениваться с точки зрения их целесообразности, рациональности, эффективности или полученного результата.

Траты на парковку могут быть учтены при налогообложении прибыли в составе прочих расходов, связанных с производством и реализацией на основании подпункта 11 пункта 1 статьи 264 НК РФ.

В силу принципа свободы экономической деятельности (ч. 1 ст. 8 Конституции РФ) налогоплательщик осуществляет ее самостоятельно на свой риск и вправе самостоятельно и единолично оценивать ее эффективность и целесообразность. Об этом сказано в Определении КС РФ от 4 июня 2007 года № 320-О-П. С указанным согласен и Минфин, например, в письме от 26 мая 2015 года № 03-03-06/1/30165. Формируемая ВАС РФ судебная практика основывается на презумпции экономической оправданности совершенных налогоплательщиком операций и понесенных по этим операциям затрат. Эту позицию арбитры озвучили в Определении Конституционного суда РФ от 16 декабря 2008 года № 1072-О-О.

Бремя доказывания необоснованности расходов фирмы возложено на налоговые органы (п. 2.2 Определения Конституционного суда РФ от 19 октября 2010 г. № 1422-О-О). Компания не обязана подтверждать учитываемые для целей налогообложения расходы. Об этом ФАС Московского округа сообщил в Постановлении от 1 августа 2014 года № А40-98472/13.

Так, например, суды признают расходы на приобретение и установку автомагнитол и автоколонок экономически обоснованными (Постановления ФАС Северо-Кавказского округа от 1 июня 2011 г. № А53-15050/2010, ФАС Западно-Сибирского округа от 9 октября 2006 г. № А27-2885/05-2). Данные затраты являются расходами, связанными с охраной труда, и учитываются при расчете налогооблагаемой прибыли по подпункту 7 пункта 1 статьи 264 Налогового кодекса. Затраты на установку навигатора, видеорегистратора, газобаллонного оборудования не могут признаваться расходами на модернизацию (дооборудование) автомобиля, так как не происходит изменения технологического, служебного назначения автомобиля, связанного с повышенными нагрузками и (или) другими новыми качествами.

В зависимости от стоимости оборудования оно учитывается в составе основных средств на основании пункта 1 статьи 257 НК РФ, а расходы признаются через механизм амортизации либо в составе материальных расходов согласно подпункту 3 пункта 1 статьи 254 НК РФ.

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

Расходы, связанные с содержанием служебного автомобиля в 1С: Бухгалтерии ред. 3.0

Для многих видов бизнеса автомобиль является необходимостью. Однако организация, купившая транспортное средство, должна нести затраты на ее страхование, парковку и другое обслуживание. При этом многие не знают, как указывать такие расходы в учетах (как в бухгалтерском, так и в налоговом). Рассмотрим все вопросы в данной статье.

Затраты на парковку

Работники, деятельность которых имеет разъездной характер, должны пользоваться платными парковками, так как бесплатных практически не осталось.

Если сотрудник оплачивает эти услуг из своего кармана, предприятие может возместить ему данные расходы. Чтобы подтвердить траты, работник обязан отдать в бухгалтерию авансовый отчет и приложить к нему документы, подтверждающие оплату парковочного места. Лучше всего будет составлять путевой лист. В нем необходимо указывать маршрут следования конкретно по тем адресам, где находится платная парковка.

Услуги парковки могут оплачиваться организацией сразу, с расчетного счета. Такой вариант возможен, если заключить договор с паркингом.

Траты на парковку записываются в бух. учете в качестве затрат по стандартным типам деятельности фирмы, в соответствии с ПБУ 10/99.

С налоговым учетом ситуация совсем другая. Рассмотрим статью 264 налогового законодательства нашей страны. В соответствии с подпунктом 11 пункта 1, если услуги паркинга оплатило предприятие, их необходимо отнести к иным расходам на содержание служебной машины. Другими словами, отразить их по дебету затратного счёта, к примеру, 26, с субконто «Прочие расходы».

Согласно подпункту 12, если оплата парковки была осуществлена в командировке, расходы можно записать как командировочные. Тогда поменяется субконто на «Командировочные расходы» и возникнет необходимость взыскать подоходный налог с цены парковки, ведь этот тип трат не состоит в списке расходов, которые не включаются в базу по НДФЛ.

В открывшейся вкладке требуется кликнуть «Поступление» и выбрать из выпадающего перечня «Услуги (акт)». Далее заполнить документ сведениями из полученного акта.

Если в бухгалтерию поступили квитанции, сообщающие об оплате парковки для служебной машины командировочным работником, в программу нужно внести «Авансовый отчёт» в категории «Банк и касса».

В соответствии с п. 3 ст. 217 и п. 1 ст. 422 Налогового законодательства России не подлежат обложению взносами и подоходным налогом любые разновидности компенсаций в пределах норм, установленных законами нашей страны, связанных с выполнением сотрудником рабочих обязанностей.

Для коммерческих предприятий нормы установлены Постановлением Правительства и равны:

Другими словами, эта компенсация является необлагаемым доходом физлица.

Для этого зайдем во вкладку «Зарплата и кадры» и выберем строку «Операции учёта взносов».

Сформируем новый документ. В нем в разделе «Сведения о доходах» добавим строчку и укажем сумму перечисленной компенсации.

Приобретение парковочного места

Приобретение парковочного места представляют собой покупку части земельного участка.

Но на данном участке имеется разметка под машины, либо навес. Если нет, то предприятие может достроить то, что считает необходимым для удобного расположения машины.

Затраты на строительство и покупку парковки формируют ее первоначальную цену (и в налоговом, и в бух. учете). Но в каждом из учетов такой тип актива, как парковка, относится к основным средствам, если он соответствует критериям, установленным ПБУ 6/01.

Покупка всего необходимого для автомобиля

Приобретение аптечки, троса и огнетушителя можно отнести как к покупке инвентаря, так и основного средства.

Напоминаем, что к основным средствам причисляют имущество, имеющее срок полезного применения более года и цену больше 40 000 рублей.

Чаще всего аптечки, огнетушители и другой инвентарь стоит гораздо дешевле. Значит, в соответствии с ПБУ 5/01 их необходимо записывать в составе материалов на счёте 10.09 «Инвентарь и хозяйственные принадлежности».

Оприходование инвентаря можно оформить документом «Поступление (акты, накладные)» в категории «Покупки» либо документом «Авансовый отчёт» в категории «Банк и касса», если он приобретается подотчетным лицом. На изображении, представленном ниже, можно посмотреть пример заполнения накладной на покупку.

Если покупка отображается авансовым отчетом, то приобретаемый инвентарь показывается в разделе «Товары», как показано на картинке.

В момент передачи инвентаря в машину, его нужно указать в составе затрат.

Для этого нужно зайти во вкладку «Склад» и выбрать «Передача материалов в эксплуатацию».

В представленном документе зайдем в раздел «Инвентарь и хозяйственные принадлежности» и введем сведения о передаваемых материалах.

В строке «Способ отражения расходов» нужно выбрать, на каком затратном счете будут показаны данные траты.

При проведении документ оформит проводки: Дт 26 Кт 10.09, а также отразит этот инвентарь на вспомогательном счёте МЦ.04, чтобы затем получилось сделать пересчет инвентаря в компании.

Когда нужно будет списать инвентарь с забалансового учета, понадобится ввести документ «Списание материалов из эксплуатации», основываясь на ранее внесенном «Передача материалов в эксплуатацию» или создав новый в категории «Склад».

Проведенный документ сформирует проводки только по кредиту счёта МЦ.04.